급류는 추진력 때문에 바위를 던질 수 있습니다. 독수리가 먹이의 몸을 부러뜨리는 것은 타이밍 때문이다.

손자병법

모든 야심 찬 트레이더는 모멘텀의 중요성을 알고 있습니다. 거래자들에게 추진력을 따르라고 촉구하는 진부한 표현이 많이 있습니다. 1960년대에 ROC(변화율) 또는 모멘텀이라는 개념이 트레이더들 사이에서 인기를 얻기 시작했으며, 이 인기는 다른 지표로 어느 정도 대체되었지만 오늘날까지 계속되고 있습니다.

모멘텀 지표는 특정 기간 동안 통화 가격이 얼마나 빨리 변하는지를 측정하며 우리는 이 정보를 활용할 수 있습니다. 일반적으로 강한 추세는 모멘텀 증가를 반영하고, 약한 추세는 모멘텀 약화를 반영합니다.

ASI(Accumulated Oscillator Index), ADR(Advanced Drawdown Ratio)과 같이 일반적으로 모멘텀 지표라고 불리는 것보다는 원래 ROC 모멘텀 지표에 대해 논의할 것입니다. ) ), Aroon, CCI(상품 채널 지수), RSI(상대 강도 지수) 및 Stochastics 등 모두 시간이 지남에 따라 가격이 얼마나 빠르게 변하는지 추적합니다. 외환 거래에서 이 지표를 사용하는 방법을 알아보세요.

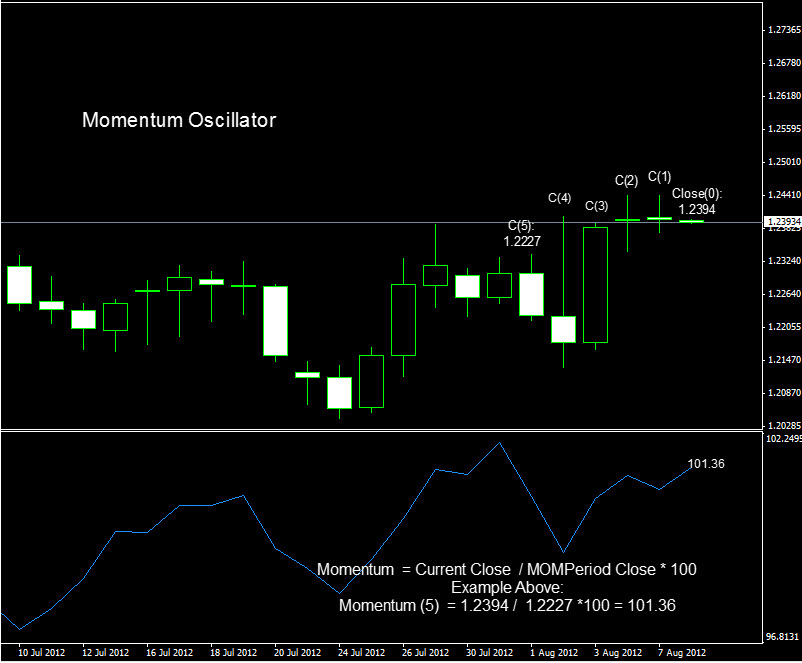

MT4의 모멘텀 지표와 이를 통해 수익을 얻는 방법을 살펴보겠습니다. 모멘텀은 오늘 가격과 몇 기간 전 가격의 비율(MomPeriod)로 계산됩니다.

MOMENTUM = 현재 봉 종가 / MomPeriod *100< /p>

MomPeriod는 사용자 정의할 수 있는 유일한 변수이며 기본값은 14입니다. 설명을 위해 MomPeriod = 5인 일일 EURUSD 차트를 살펴보겠습니다.

위 차트에서 볼 수 있듯이 현재 모멘텀은 101.36입니다. 이것은 어떻게 계산되나요? 현재 종가(1.2394)를 이전 5개 막대의 종가(1.2227)로 나누어 1.0136을 얻은 다음 1.0136에 100을 곱하여 101.36을 얻습니다. 가격이 상승했다면 모멘텀 값은 100보다 높거나 강세일 것이고, 가격이 하락했다면 모멘텀 값은 100보다 작거나 약세일 것입니다.

모멘텀 = 현재 종가 / MOMPeriod 종가 * 100

위 예:

모멘텀 (5 ) = 1.2394 / 1.2227 *100 = 101.36

| 신호 | 조건 |

|---|---|

| 긴 신호 | 이전 모멘텀 < 100 현재 모멘텀 > 100(엄마가 아래에서 100을 넘어감) |

| 짧은 신호 | 이전 모멘텀 < 100 현재 모멘텀 > 100 (엄마가 위에서 100 아래로 건너감) |

또한 시스템을 운영하려는 특정 통화 쌍 및 기간에 대해 MomPeriod를 최적화하는 것이 좋습니다. 14일이 아닌 다른 기간이 더 적절할 수 있습니다. 너무 많은 이점을 잃지 않으면서 변동성이 큰 시장의 "노이즈"를 줄이기 위해 기본값 14가 선택되었습니다.

신호 및 경고가 포함된 MT4의 모멘텀 표시기:

| 표시자 | 설명자 |

|---|---|

| MOM -TC_NEW | 소리 경고를 포함하고 100보다 높거나 낮을 때 색상을 변경하는 모멘텀 표시기의 수정된 버전. 작성자: Linuxer |

모멘텀 지표를 RSI 또는 확률 지표 및 그 쌍과 유사한 추세 반전 지표로 사용할 수 있습니다. 과매수/과매도 수준. 지표가 바닥을 치고 상승할 때 매수하고, 지표가 고점을 찍은 후 하락할 때 매도하세요. 가능한 바닥이나 최고점을 식별할 수 있는 RSI 또는 Stochastic과 같은 80/20 과매수/과매도 영역이 없으므로 해결할 수 있는 다양한 과매수(OB) 및 과매도(OS) 수준을 테스트해야 합니다. 다음 표 :

| 신호 | 조건 |

|---|---|

| 긴 신호 | 이전 산모 < 100 – OS레벨 현재 산모 > 100 – OS레벨 (아래에서 100을 넘음 – OS레벨) |

| 장거리 신호 | 이전 RSI < 100 + OB레벨 현재 RSI > 100 + OB레벨 (위에서 100 + OB레벨 아래로 교차)< /td> |

참고: 모멘텀 지표가 (과거 값에 비해) 극도로 높거나 낮은 값에 도달하면 현재 추세가 계속될 것이라고 가정해야 합니다. 예를 들어, 모멘텀 지표가 극도로 높은 값에 도달한 후 하락한다면 가격이 계속해서 상승할 가능성이 있다고 가정해야 합니다. 두 경우 모두 가격이 지표에 의해 생성된 신호를 확인한 후에만 거래하십시오(예: 가격이 최고점에 도달했다가 하락하는 경우 판매하기 전에 가격이 하락하기 시작할 때까지 기다리십시오).

이 지표를 100주기 또는 200주기 이동평균과 함께 사용하는 것도 좋은 방법입니다. 아래 EURUSD H1 차트에 표시된 것처럼 MA 추세 방향으로 매수 및 매도해야 합니다.

< 스팬 jsaction=" agoMJf:PFBcW;MZfLnc:P7O7bd;nt4Alf:pvnm0e,pfE8Hb,PFBcW;B01qod:dJXsye;H1e5u:iXtTIf;lYIUJf:hij5Wb;bmeZHc:iURhpf;Oxj3Xe:qAKMYb,yaf12d" jsname=" txFA F" 클래스= "jCAhz ChMk0b" jscontroller ="Gn4SMb">4개의 빨간색 화살표를 그립니다. 각각 하나씩 모멘텀이 상대적으로 낮은 수준(바닥)에 도달하고 100일 이동평균에 의해 설정된 주요 추세 방향으로 상승하는 시점을 나타냅니다. 가격이 MA를 돌파할 때 MA 진입을 놓치면 모멘텀 바닥이 좋은 대안 진입점이 될 것입니다.

RSI 및 MACD가 선행 다이버전스 지표로 사용될 수 있는 것처럼 이 지표도 선행 다이버전스 지표로 사용될 수 있습니다.

이 접근 방식은 일반적으로 시장 최고점은 급격한 가격 상승(모든 사람이 가격 상승을 예상하는 경우)으로 식별되는 반면, 시장 최저점은 일반적으로 급격한 가격 하락(모두가 퇴장을 원할 때)으로 끝난다고 가정합니다. 시장이 최고점에 도달하면 모멘텀 지표는 급격히 상승했다가 가격이 지속적으로 상승하거나 횡보하는 모습에서 벗어나 하락합니다. 마찬가지로, 시장이 바닥을 쳤을 때 모멘텀은 급격히 떨어지고 가격보다 훨씬 앞서 상승하기 시작합니다. 두 상황 모두 지표와 가격 간의 차이로 이어질 수 있습니다.

이것은 다양한 차이점을 정의하는 간단한 표입니다.:

| Name | Indicator / Price | Location |

|---|---|---|

| 1. Bullish Divergence Reversal | Mom is making a higher low / Price is making a lower low | Mom Valleys |

| 2. Bearish Divergence Reversal | Mom is making a lower high/ Price is making a higher high | Mom Peaks |

| 3. Bullish Divergence Continuation | Mom is making a lower low / Price is making a higher low | Mom Valleys |

| 4. Bearish Divergence Continuation | Mom is making a higher high / Price is making lower high. | Mom Peaks |

Let us look at such a divergence in a H4 chart of EURUSD:

위 차트의 마지막 매수 신호에서 가격은 저점을 낮추고 해당 마더는 저점을 높이며 강세 다이버전스 반전 신호를 나타냅니다. 매도 신호로 인해 가격은 고점을 높이는 반면 시세는 고점을 낮추어 약세 다이버전스 반전 신호를 나타냅니다.

현재 종가를 x바 전 종가로 나눈 다음 100을 곱하는 것보다 더 간단한 것이 있을까요? 이전 x-bar를 기준으로 가격이 얼마나, 얼마나 빠르게 변했는지 한눈에 확인할 수 있습니다. 최적화할 유일한 변수는 MomPeriod인 x입니다. 보시다시피 이 유형의 지표를 사용하면 최소한 세 가지 전략을 개발할 수 있습니다:

엄마가 100을 넘을 때 거래를 합니다;

엄마가 미리 결정된 과매수/과매도를 통해 아래로/위로 교차할 때 거래를 합니다. 그리고< /p>

가격 조치에서 엄마의 차이에 대해 거래를 합니다.

첫 번째 전략은 세 가지 전략 중 가장 인기가 있으므로 테스트를 시작하기에 가장 좋은 전략일 것입니다. 그러나 ROC Momentum의 인기는 RSI 및 Stochastics와 같이 이를 따르는 보다 정교한 모멘텀 지표에 의해 추월되지 않았다는 점을 명심하십시오. 이러한 (더 단순한) 모멘텀 버전에는 몇 가지 장점이 있지만, 이와 관련된 세 가지 전략을 어느 정도 회의적으로 검토해야 합니다. 각 전략은 충분히 오랜 기간 동안 테스트해야 합니다. 다양한 통화를 백테스트하세요. 과거 데이터 동안 쌍을 이루어 실제로 해당되는지 확인합니다. ;H1e5u:iXtTIf;lYIUJf:hij5Wb;bmeZHc:iURhpf;Oxj3Xe:qAKMYb,yaf12d" jsname="txFAF" class="jCAhz ChMk0b" jscontroller="Gn4SMb">에지 요소를 할당합니다.