이 Expert Advisor 전략 디자인 기사에서는 EA를 사용하여 정확한 청산 기술을 구축하고 추적 중지, 손실 중지 및 이익실현 주문을 설정하는 방법을 알아봅니다.

"모든 전투는 싸우기 전에 승리합니다..."

- The Art of War

지금까지 우리는 MACross 전략에 따라 진입 위치와 출구 위치가 반대인 추세를 테스트해 왔습니다.

< p >oppositeclose=true // 반대 신호에 대한 주문 마감

보통 이것은 잘 설계되고 테스트되었습니다. 시스템의 가장 직접적인 방법. 좋은 출구 역할도 한다면 진입 메커니즘이 더 강력하다는 것을 알 수 있습니다. 대부분의 추세 추종 전략은 각 신호에 따라 반전하면서 항상 시장에 존재함으로써 이익을 얻습니다. 또한, 우리는 항상 과도한 최적화를 경계해야 하며, 위험을 피하는 방법 중 하나는 전략을 가능한 한 단순하게 유지하는 것입니다. 지표, 신호, 진입 및 퇴출 기술을 너무 많고 불필요하게 축적하거나 혼합하지 마십시오. 이탈 방법의 반대 신호는 전략을 단순하게 유지하고 곡선 피팅 방법이다.

그러나 단순히 포지션 반전 외에 청산 규칙을 사용하는 데는 여러 가지 이유가 있습니다. 첫째, 이익 목표를 가지고 시장을 공략하고 싶을 수도 있습니다. 둘째, 때로는 가격이 단기 이동 평균 아래로 마감되고 장기 이동 평균 위에 유지될 때 종료하는 것과 같이 길거나 짧은 것이 아니라 평평한 전략을 원할 수도 있습니다. 셋째, 반드시 일치해야 하는 여러 지표를 기반으로 전략을 작성하는 경우 지표 중 하나 또는 두 개를 종료하고 진입하기 전에 모든 지표가 동의할 때까지 기다리는 것이 좋습니다.

종료에 대한 반대 신호 이외의 출구는 추세 추종 전략보다 돌파 및 역추세 전략에 더 적합합니다. 본질적으로 이러한 전략은 단기적이며 특정 상황이 끝나기 전에 수익성을 얻으려면 추가 출구가 필요합니다. MACross와 같은 추세 추종 전략을 사용하면 출구로 인해 시장에서 벗어날 경우 잠재적으로 큰 움직임으로 돌아갈 수 있는 방법이 있는지 확인해야 합니다. 때때로 반대 종가 이외의 종료 신호를 사용하면 시기적절한 시장 진입이 방해되고 전략이 큰 움직임을 놓칠 수 있습니다.

팁

한 지표에 대한 좋은 설정 또는 진입 기법은 완전히 다른 지표 기반 전략에 대한 종료 기법으로 실험될 수 있습니다. . 예를 들어 훌륭한 MACross 전략을 찾았다면 그 역방향 진입점을 Parabolic과 같은 다른 추세 추종 전략의 종료점으로 사용할 수 있습니다. 그러나 이러한 혼합 및 일치 접근 방식은 원래 지표의 정지 및 반전보다 더 나쁠 수 있으므로 미리 주의하십시오. 내 경험에 따르면 각 지표에는 대부분의 교배 시도를 약화시키는 약간 독특한 유전적 행동이 있어 원래보다 훨씬 더 추악한 잡종을 생산합니다. 즉, 실험해 보는 데 아무런 해가 없습니다.

일반 중지: 손실 중지, 이익 실현, 추적 중지, 추적 이익 및 손익분기점

또한 모든 일반적인 유형의 종료(손실 중지, 이익 실현, 추적 중지, 추적 이익 및 손익분기점)를 시도해야 합니다. 이러한 모든 형태의 정지 손실은 일반적으로 포인트, 달러 또는 백분율로 보정되며 이러한 지표는 사전에 고정되거나 평균 실제 범위(ATR)를 기반으로 동적으로 변경됩니다. 최적화 엔진은 손실 정지 및 이익 실현과 같은 올바른 형태와 가치를 보정하는 데 확실히 도움이 될 수 있습니다. 또한 적절한 후행 중지 및 손익분기점을 결정하거나 전혀 결정하지 않는 데 도움이 될 수 있습니다.

모든 일반 중지의 규칙은 시장 행위를 방해해서는 안 된다는 것입니다. 조정 이동 중에 중지가 너무 일찍 발생하거나 이동이 완전히 진행되기 전에 이익 목표/추적 중지가 트리거되면 전략 작동 방식을 방해하게 됩니다. 각 유형의 정지 손실을 사용하는 데에는 뚜렷한 장점과 단점이 있다는 점을 기억하는 것이 중요합니다. 각 유형의 정지 손실을 비교하여 사용 여부를 결정해야 합니다.

손절매

손절매는 불리한 시장 움직임으로부터 자금을 보호하는 데 사용되므로 손절매의 왕입니다. 손절매는 거래자가 통화를 매도하고 거래에서 손실을 입는 가격입니다. 어쩌면 다음 항목이 중지에 도달하기 전에 위치를 바꿀 수도 있지만 때로는 그렇지 않을 수도 있습니다. 그리고 한 거래에서 너무 많은 것을 잃기 전에 종료하는지 확인하고 싶을 것입니다. 제 생각에는 그리드나 마틴게일이 아닌 전략은 정지 손실로만 이익을 얻을 수 있다고 생각합니다.

손절매는 일반적으로 포인트로 측정되며 한 번의 거래에서 위험을 감수할 최대 금액을 결정하는 데 도움이 됩니다. 예를 들어, 한 번의 거래에서 계좌의 2% 이상을 잃고 싶지 않고 계좌 규모가 $10,000라고 가정해 보겠습니다. 이는 $200 이상 손실을 원하지 않는다는 의미이므로 200핍의 정지 손실로 0.1랏을 거래하게 됩니다.

손절매를 사용하면 많은 장점이 있지만, 단기적인 통화 가격 변동으로 인해 손절매 가격이 활성화될 수 있다는 단점이 있습니다. 핵심은 통화 변동을 허용하면서 하락 위험을 최대한 제한하는 중지점을 선택하는 것입니다.

일반적으로 정지 손실 규모를 결정하는 가장 좋은 방법은 전략에 따라 최적화하는 것입니다. 모든 MACross 실험에서 저는 항상 150핍의 스톱로스를 설정했습니다. 왜냐하면 그러한 스톱로스가 H4 기간의 추세 추종 전략에 가장 적합하다는 교육받은 추측을 갖고 있기 때문입니다. 경험에 근거한 추측이 시작하기에 가장 좋은 곳이지만, 그것이 유효한지 확인해야 합니다.

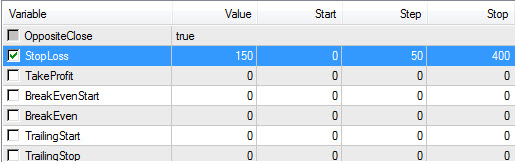

현재까지 최고의 MACross 전략 중 하나인 25-250 SMAcross(H4)를 선택하고 정지 손실을 0(손절매 없음)에서 설정해 보겠습니다. 여기에서 볼 수 있듯이 단계 크기가 50인 500까지:

최상의 결과는 여기에 있습니다:

보시다시피 150핍 스톱로스 추측이 정확했습니다. 이는 전략에 7,300달러를 벌 수 있을 만큼 충분한 호흡 공간을 제공했습니다. 다른 모든 정지 손실 결과는 성과의 절반 또는 1/3과 같습니다.

이익을 얻으세요

이익실현은 거래자가 포지션이 자동으로 청산되는 목표 가격을 설정할 수 있는 간단한 방법입니다. 상인이 무역에서 이익을 얻을 수 있도록. 이것의 이점은 이익을 고정하는 합리적인 방법을 제시한다는 것입니다.

이익 목표의 단점은 거래가 마감되기 전에 조기에 종료되어 잠재적인 이익을 놓칠 수 있다는 것입니다. 임의의 이익 목표 수치를 설정하면 항상 전략이 엉망이 됩니다. 이익 목표의 필요성과 가치를 결정하는 가장 좋은 방법은 최적화를 통해서입니다.

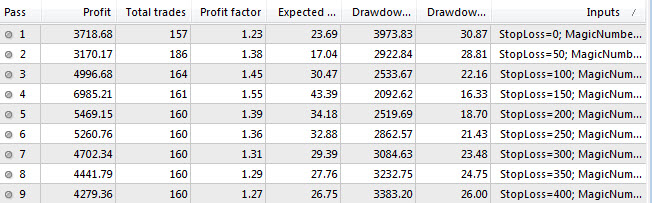

내가 만든 최고의 MACross 전략 중 하나, 즉 25-250 SMACross(H4), 이익 목표를 0(손절매 없음)에서 1000까지 50단계로 최적화합니다.

< p >

상위 10개 결과는 다음과 같습니다:

< img src="/ueditor/php/upload/image/20230411/1681203989911587.png" alt=""/>

보시다시피, 이익실현(takeprofit=0)이 없는 것이 가장 중요한 최적화입니다. 이는 H4 기간의 추세 추종 전략이기 때문에 1000개 이상의 핍 움직임을 포착할 수 있는 자유가 있어야 하며 조기 이익 목표에 얽매이지 않아야 합니다. 실제로 흥미롭게도 모두 600핍 미만의 이익실현은 부정적인 성과를 가져왔습니다. 전략이 이동의 자유에 크게 의존하는 경우(이 이익 목표 최적화에서 볼 수 있듯이) 추적 중단, 추적 이익 또는 손익분기점과 같은 모든 종류의 조기 변화를 친절하게 받아들이지 않을 것이라는 신호입니다.

추적 중지

추적 중지는 이익을 고정하는 데 도움이 되도록 거래 방향에서 n 포인트를 지속적으로 조정하는 중지입니다. . 이상적인 정지 손실은 충분한 "움직일 여지"를 허용하여 이익이 실행될 수 있게 하고 물론 거래가 귀하에게 불리할 때 결국 귀하를 빠져나가게 하는 것입니다.

대부분의 표준 트레일링 스톱은 가격이 x 포인트 증가할 때마다 자동으로 n포인트씩 트레일링 스톱을 조정합니다. 이것은 매우 기본적이며 아마도 별로 유용하지 않을 것입니다.

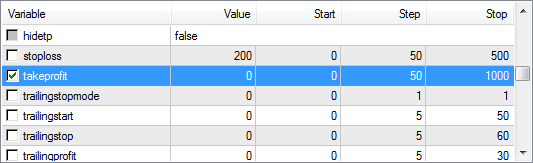

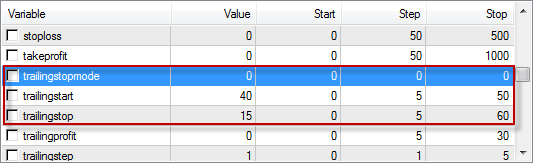

Funyoo의 템플릿은 테스트 스테이션의 다양성을 크게 향상시킵니다. 다음은 EA 속성 탭의 후행 중지에 대한 주요 변수입니다:

Funyoo에는 후행 중지 코드의 다양한 조합이 있으며 그 중 최소 5개를 알아두면 유용합니다.

후행 모드=0, trailingstart=0, trailing stop>0

후행 모드=0, trailingstart>0, trailingsto>0

트레일링 모드=1, stoploss=0, trailingstart=0 및 트레일링 스톱>0

트레일링 모드=1, stoploss=0 , trailingstart>0, trailingstop>0

후행 모드=1, stoploss>0, trailingstart>0, trailingstop>0

< br/>

각각에 대해 간략하게 설명하겠습니다.

조합 #1: trailingmode=0, trailingstart=0, trailingstop = 15라고 가정합니다. 이렇게 하면 원래 정지 손실 크기에 관계없이 즉시 정지 손실이 15핍(입력부터)이 됩니다. 그 이후에는 진입 가격이 상승할 때마다 정지 손실이 자동으로 증가합니다(매수 포지션에서). 이는 후행 중지의 일반적인 형태이지만 가장 효과적이지 않습니다.

조합 #2: trailingmode=0, trailingstart=40, trailingstop=15라고 가정합니다. 시장이 40이 오르면 30(40-15)을 보호하고 그 시점부터 계속 시장과 함께 상승합니다. 이 조합은 아마도 다섯 가지 조합 중 가장 효과적일 것입니다.

조합 #3: trailingmode=1, stoploss=0 및 trailingstop=15라고 가정합니다. 그러면 진입 시 즉시 15핍에 정지 손실이 설정됩니다. 거기에서 가격이 15핍 증가할 때마다 정지 손실이 자동으로 증가합니다(매수 포지션에서). 따라서 후행 중지는 조합 #1의 지속적인 증가보다는 이 조합의 단계 임계값 역할을 합니다. 이 전략은 포지션이 15포인트 올라가도 깨지고, 포지션이 30포인트 올라가면 15포인트를 지키는 식이다.

조합 #4: trailingmode=1, stoploss=0, trailingstart=40 및 trailingstop=15라고 가정합니다. 시장이 후행 시작 크기를 두 배로 늘리지 않는 한 여기서 가격은 변경되지 않습니다. 시장이 80만큼 오르면 40을 보호하고 추가로 15포인트마다 15포인트를 보호합니다.

조합 #5: trailingmode=1, stoploss = 100, trailingstart=40, trailingstop=15라고 가정합니다. 시장이 40만큼 상승하면 후행 중지 값 또는 15핍만큼 원래 중지가 위로 이동하므로 이제 중지는 100(100-15) 대신 85입니다. 15핍마다 정지 손실이 비례적으로 증가합니다. 손익분기점은 시장이 정지 손실에 추적 시작점(100+40 = 140핍)을 더한 후 도달합니다. 가격이 정지 손실에 트레일링 스타트와 트레일링 스톱 사이의 거리(100+40+15=155)를 더한 지점까지 이동하면 15핍의 이익이 보호됩니다.

최적화의 힘으로 모든 조합을 시도해 볼 수 있습니다.

모든 조합을 확인해 보니 콤보2가 가장 좋을 것 같습니다. 추적 중지가 시작되기 전에 도달해야 하는 고전적인 이익 임계값이 있습니다. 또한 원래의 손절매 금액을 변경하지 않고 유지하는 유일한 도구이기도 합니다.

추적 중지의 기본 개념은 최소한 일부 실현 이익을 보장하면서 이익을 실현할 수 있다는 것입니다.

후행 중지의 단점은 일반적으로 어떤 조합을 선택하든지 또는 변수가 얼마나 잘 최적화되어 있든 상관없이 후행 중지로 인해 대부분의 시스템 성능이 저하된다는 것입니다. . 통화는 거래 범위가 넓은 경우가 많기 때문에 후행 중지를 사용하는 것이 문제가 됩니다. 크고 빈번한 마이크로 쇼크는 트레일링 스톱에 부딪혀 전략이 전체 코스를 실행하는 것을 방해합니다. 시장이 종종 추적 중지점으로 후퇴한 다음 가격이 더 높은 두 번째 파동을 발견하고 조기 추적 중지로 인해 수익을 얻을 수 없다는 것을 알게 될 것입니다. 후행 중지를 가장 잘 사용하는 것은 아마도 단기 또는 스캘핑 전략일 것입니다.

H4 기간의 MACross와 같은 중기 추세 추종 전략의 경우 모든 후행 중지 조합은 성과를 저하시킵니다.

후행 이익

후행 이익은 추적 손절매의 역변화입니다. 대부분의 후행 중지 조합에서는 중지를 시작하고 위로 이동하기 전에 가격의 가치가 증가해야 합니다. 대조적으로, 후행 이익은 가격이 포지션의 반대 방향으로 움직여야 하며, 가격이 남쪽으로 움직일 때 각 핍 간격에 대해 이익 목표를 더 낮게 수정합니다.

Funyoo의 템플릿은 커미셔닝을 매우 용이하게 하며 다용성을 제공합니다.

트레일링 스톱과 관련하여 조작할 수 있는 주요 변수는 다음과 같습니다.

Funyoo의 trailingprofit 코드에는 알아둘 만한 몇 가지 조합이 있습니다.

Trailingstart=0 및 trailingprofit>0

Trailingstart>0 및 trailingprofit>0< /p>

조합 #1: trailingstart=0 및 trailingprofit=15라고 가정합니다. 이렇게 하면 원래 이익 실현에 관계없이 즉시 이익 실현이 15핍(진입부터)이 됩니다. 거기에서 진입 가격이 하락할 때마다 이익실현이 자동으로 낮아집니다(롱 포지션에서).

조합 #2: 매수 포지션에 trailingstart=40 및 trailingstart=15가 있다고 가정합니다. 즉, 시장이 40포인트 이상 하락하면 지속적으로 조정된 이익실현율 15가 시장 최저점에 추가됩니다. 즉시 EURUSD를 1.2813에서 매수하고 1.2772(또는 40핍)로 하락했다면 테이크 이익은 1.2787(낮은 15핍)에서 활성화됩니다.

Trailingprofit은 매우 드문 종료 방법이므로 주의해서 사용해야 합니다. 나는 스캘핑 시스템에서 그것을 본 적이 있는데, 아마도 이것이 더 많은 잠재력을 가지고 있는 곳일 것입니다.

MT4 전략 테스터는 플롯하기 어렵기 때문에 백테스트 외에도 실제 데모 계정에서 Trailing Stop 및 Trailing Profit 기능을 주의 깊게 테스트하시기 바랍니다. Stop Loss 또는 Take Profit을 업데이트하기 위해 백테스팅 시스템의 지속적인 정확성에 의존합니다.

손익분기점

손익분기점은 미리 정의된 수준에서 시작한 다음 손익분기점과 가변 개수의 지점으로 이동합니다. 1과 같은. 이는 적어도 반전으로 인해 돈을 잃지 않을 것임을 보장하면서 이익을 낼 수 있도록 설계되었습니다. 손익분기점은 시장이 x 지점에서 유리하게 움직일 경우 손절매가 손익분기점으로 조정되고 이익을 얻을 위험을 감수하고만 거래한다는 점에서 유리합니다.

손익분기점과 관련하여 조작할 수 있는 주요 변수는 다음과 같습니다.

손익 균형 이익은 손절매가 손익분기점으로 전환되기 전에 미리 결정된 이익 수준을 나타냅니다. 손익분기 변수를 사용하면 손익분기점을 나타내는 0 또는 기타 숫자, 손익분기점 + n 포인트의 이익을 나타내는 양수, 손익분기 - n 포인트의 손실을 나타내는 음수를 사용할 수 있습니다. 단순한 손익분기 수익보다 더 많은 가능성을 가지고 플레이할 수 있기 때문에 이 손익분기 수익과 손익분기 금액을 조정할 수 있다는 점이 마음에 듭니다.

손익분기점 중지는 추적 중지처럼 지속적으로 중지를 상향 조정하는 것이 아니라 미리 정해진 수준을 설정하기 때문에 더 잘 작동합니다. 거래에 더 많은 호흡 공간을 제공합니다. 후행 중지처럼 이익을 보호하지만 자주 타격을 입지는 않습니다.

손익분기점의 문제는 손익분기점 이익이 낮게 설정되면 손절매가 즉시 타격을 받을 수 있다는 것입니다. 스캘핑 전략을 사용하지 않는 한, 저는 30 이상의 손익분기점 이익을 보장할 것입니다. 올바른 전략을 찾으려면 특정 전략에 대한 손익분기 변수를 최적화할 준비가 되어 있어야 합니다.

그러나 손익분기 매개변수가 아무리 잘 최적화되더라도 손익분기점은 전략 성과에 영향을 미칠 가능성이 높습니다. 자동 조정이 아닌 정적이기 때문에 전략이 숨 쉴 수 있게 해주는 후행 중지보다 본질적으로 더 좋지만 여전히 전략을 제한합니다. 광범위하고 빈번한 마이크로 계약은 손익분기점에 도달하여 전략이 진정한 방향으로 실행되는 것을 방해할 수 있습니다. 당신은 당신의 전략을 보호하고 있다고 생각할 수도 있지만 실제로는 득보다 실이 더 많을 수도 있습니다. 손익분기점을 가장 잘 사용하는 것은 단기 또는 스캘핑 전략입니다.

동적 정지 손실

일반 정지 손실을 결정하는 또 다른 방법은 평균 실제 범위(ATR)에 동적 정지 손실을 설정하는 것입니다. ) . ATR은 거래 범위의 평균 크기를 결정하는 데 도움이 됩니다. 즉, 시장의 변동성이 얼마나 큰지, 한 지점에서 다른 지점으로 얼마나 이동하는지를 보여줍니다. 이는 각 통화 및 기간에 대해 서로 다른 핍 수준을 제공하기 때문에 역동적입니다. 이러한 수준은 시장의 움직임에 따라 변경됩니다.

다음은 동적 정지 손실 작업에 사용할 수 있는 주요 변수입니다:

Atrdynamics=true는 동적 정지 손실을 활성화하는 방법입니다. atrtimeframe은 ATR의 시간 프레임으로, 숫자로 표시됩니다(예: 60 = H1). atr period의 기본값은 14입니다. 왜냐하면 Wilder가 ATR을 발견했을 때 염두에 두었던 기간이기 때문입니다.

특정 일반 정지에서 역동성을 활성화하려면 해당 정지 요인이 0보다 커야 합니다. 예를 들어, 동적 정지 손실을 활성화하려면 slfactor=1을 지정해야 합니다. 이렇게 하면 정지 손실 H1로 ATR(14)이 열립니다. slfactor=2를 지정하면 정지 손실을 2의 배수인 H1의 ATR(14)로 설정한다는 의미입니다.

이 요소(또는 ATR의 배수)는 일반적으로 우리가 탐색하는 각 일반 정류장과 관련된 모든 pip 값을 대체합니다. 모든 일반 정류장에는 동일한 잠재적 이점과 주의 사항이 적용됩니다. ATR의 동적 버전은 통화의 특정 범위와 변동성 및 전략 기간에 따라 자동으로 조정될 수 있는 이러한 일반적인 정지 손실 수준의 추가 이점을 추가합니다.

손절매 또는 이익실현 대신 ATR 동적 손절매를 활성화하려면 다음과 같이 손절매 수준도 올바르게 보정해야 합니다. 이는 최소 정지 손실과 이익 실현 수준을 나타내도록 설계되었습니다. 위 그림에서는 slfactor, tpfactor 및 Stoplevel의 세 가지 매개변수 모두에 대한 최적화를 설정하고 있습니다.

동적 ATR 일반 중지에는 사용자 정의할 수 있는 고유한 기능이 있습니다.

각 통화에 대한 일반 중지 및 범위의 구체성

p>

변동성이므로 전략에 따라 최적화하여 이점이 있는지 여부를 확인해야 합니다.

결론

트레이더는 항상 전략에 현명한 청산 방법을 갖추어야 합니다.

전략 자체 진입 논리의 역마감 청산 규칙이 가장 좋은 청산 형태인 경우가 많습니다. 간단하고 과도하게 최적화되는 경향이 없습니다. 그러나 교차 혼성화에 내재된 위험을 인식하는 한 다른 지표를 사용하여 다른 유형의 반대 폐쇄를 창의적으로 시도할 수 있습니다.

고정이든 동적이든 상관없이 손절매, 이익 목표, 추적 손절매, 추적 이익 및 손익분기점과 같은 일반적인 손절매 주문은 간단한 도구입니다. 하지만 많은 사람들이 이를 사용하지 않거나 올바르게 사용하지 않습니다. 이는 모두 과도한 손실을 방지하거나 이익을 고정하는 데 도움이 될 수 있으며, 대부분의 거래 전략은 이를 통해 이익을 얻을 수 있습니다. 특히 손실 중지는 더욱 그렇습니다. 손절매는 보험 정책으로 생각해야 합니다. 절대로 사용하지 않기를 바라지만 필요할 때 보호를 받을 수 있다는 것을 아는 것은 좋은 일입니다.

이익을 보호하는 것이 좋지만 전략에는 숨쉴 공간이 필요하다는 점을 기억하는 것도 중요합니다. 통화 시장은 변동성이 크며, 이러한 변동성은 거래가 시작되기 전에 추적 손절매나 손익분기점과 같은 대부분의 보호적인 손절매 메커니즘을 제거할 수 있습니다. 이러한 손절매 유형의 사용은 양날의 검이 될 수 있습니다. 잠재적인 이익 반전이 발생하기 전에 스스로를 보호하지 않으면 스스로를 보호하지 못하지만 이러한 보호 이익이 발생하기 전에 거래를 단락시키는 경우 우리는 자신에게 성숙할 시간을 더 많이 줄 것입니다.

마지막으로 다양한 출구 및 정지 가능성을 탐색하고 올바른 조합을 찾으려면 설정만큼 많은 작업이 필요합니다. 가장 단순한 접근 방식이 가장 좋은 경우가 많으며 더 많은 출구와 중지가 누적될수록 이익 제한과 과도한 최적화의 위험에 더 취약해진다는 점을 기억하십시오.