MACD (Trung bình động Hội tụ/Phân kỳ) ban đầu được phát triển bởi các kỹ thuật viên thị trường chứng khoán vào cuối những năm 1970 bởi Gerald Appel (Appel, Gerald. Phương pháp phân kỳ-hội tụ trung bình động. Great Neck, NY: Signalert, 1979). MACD là chỉ báo phổ biến thứ hai được sử dụng làm cơ sở cho phân tích kỹ thuật.

Nó được sử dụng để khám phá những thay đổi về cường độ, hướng, động lượng và thời gian của xu hướng giá cổ phiếu. Nhiều công cụ kỹ thuật khác đã được phát triển kể từ chỉ báo MACD, nhưng theo thời gian nó vẫn là công cụ hữu ích và được ưa thích nhất đối với các nhà giao dịch.

Mức độ phổ biến rất khó định lượng, nhưng theo đánh giá nhanh về chỉ báo/kho lưu trữ EA miễn phí của desynced.net, MACD là chỉ báo phổ biến thứ hai được sử dụng làm chỉ báo cơ sở cho việc xây dựng EA:

| Xếp hạng mức độ phổ biến | Chỉ báo | EA dựa trên | Chỉ số dựa trên |

|---|---|---|---|

| 1 | Trung bình động | 886 | 2353 |

| 2 | Biểu đồ MACD | 273 | 255 |

| 3 | RSI | 257 | 547 |

| 4 | Dốc ngẫu nhiên | 196 | 331 |

| 5 | CCI | 138 | 333 |

| Parabol | 129 | 140 | |

| 7 | Dải Bollinger | 67 | 146 |

| 8 | Phạm vi phần trăm của Larry Williams | 62 | 183 |

| 9 | Chỉ số định hướng chuyển động | 59 | 240 |

| 10 | Chỉ báo động lượng< /td> | 45 | 68 |

MACD là một nỗ lực khác nhằm giải quyết vấn đề độ trễ chéo của đường trung bình động. Như đã chỉ ra với các đường trung bình động đơn giản và đường dài hơn, vào thời điểm bạn nhận được tín hiệu hoặc sự giao nhau, xu hướng di chuyển có thể gần như kết thúc. Để làm cho họ nhạy cảm hơn với thị trường hiện tại, các nhà giao dịch đã phát triển các đường trung bình động hàm mũ (EMA), mang lại trọng số lớn hơn cho giá hiện tại. MACD cũng sử dụng EMA trong tính toán của mình vì nó so sánh sự khác biệt giữa EMA thời kỳ nhanh và EMA thời kỳ chậm hơn, với các khoảng thời gian tiêu chuẩn là 12 và 26.

MACD được tạo thành từ ba thành phần:

Đường MACD – Sự khác biệt giữa đường trung bình động hàm mũ chu kỳ 12 và 26 (EMA). Trừ EMA dài hơn (26) khỏi EMA ngắn hơn (12)

Đường tín hiệu – EMA 9 ngày của đường MACD

Biểu đồ khối – MACD và sự khác biệt tín hiệu giữa các đường

p>

Đường MACD: Đường MACD là đường EMA 12 kỳ trừ đi EMA 26 kỳ. Nếu đường MACD dương và tăng thì tốc độ thay đổi giữa khoảng thời gian 12 ngày và 26 ngày đang gia tăng. Đây là động lượng tích cực và báo hiệu một giai đoạn tăng giá. Nếu đường MACD âm và đi xuống, các chỉ báo ngắn hạn đang giảm nhanh hơn các chỉ báo dài hạn, cho thấy thị trường đang suy giảm.

Đường tín hiệu: Sau khi xác định được đường MACD, hãy chèn đường EMA 9 kỳ của đường MACD làm điểm kích hoạt, được gọi là đường tín hiệu MACD. Khi đường MACD nằm trên đường tín hiệu MACD, đó là tín hiệu tăng giá. Việc di chuyển xuống dưới đường tín hiệu MACD là tín hiệu bán.

Ví dụ: biểu đồ hàng ngày của USDCHF.

Về lâu dài, đây có thể là điểm vào lệnh tốt. Bạn có thể tìm thấy điểm vào lệnh tốt hơn sớm hơn khi đường MACD (đường màu xanh) cắt xuống dưới đường tín hiệu MACD (đường màu đỏ). Biểu đồ minh họa sự giao nhau này bằng cách biểu thị biểu đồ màu đỏ được hình thành bên dưới đường số 0.

MACD cung cấp cho các nhà giao dịch ba chiến lược:

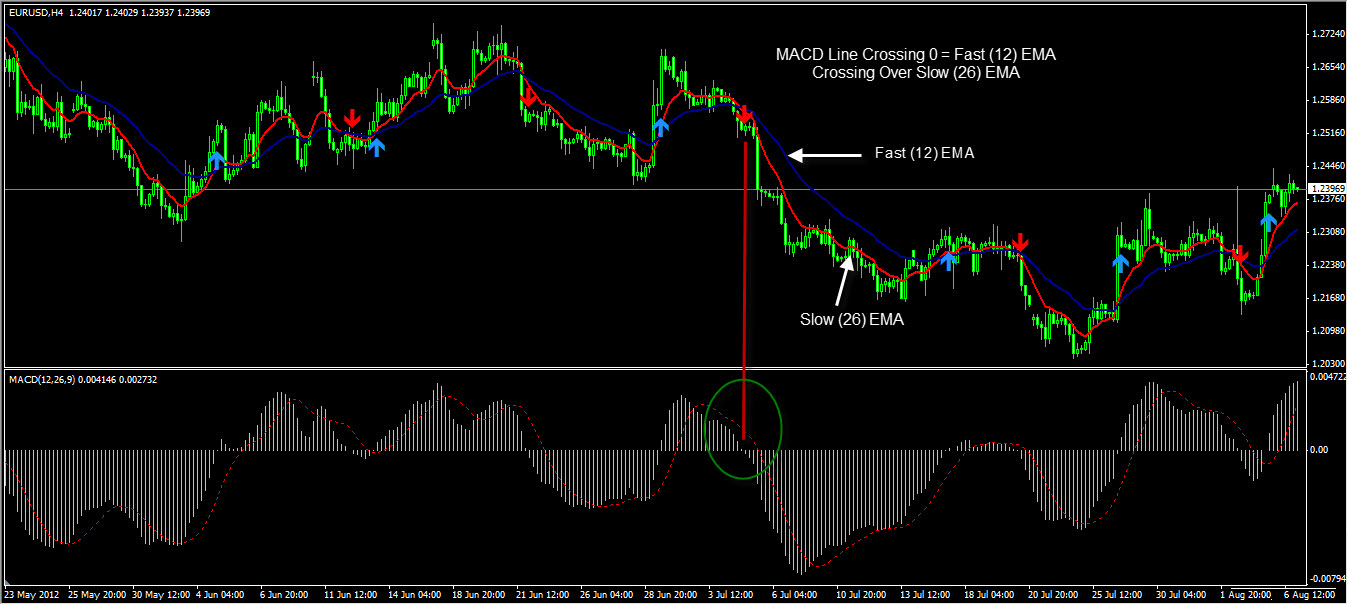

Chiến lược #1: Vượt qua vạch 0

Đường MACD di chuyển lên trên đường 0 là tín hiệu mua, trong khi Đường thấp 0 là tín hiệu bán. Điều này giống với đường EMA 12 kỳ vượt qua EMA 26 kỳ.

Khi sử dụng các phương pháp tính chỉ số kết hợp có độ dài 12 và 26 tương đối ngắn, chiến lược sẽ phản hồi nhanh hơn (với ít độ trễ hơn) so với chiến lược dài hơn sử dụng phương pháp trung bình động đơn giản, nhưng với chi phí rất cao: vì nó đang đấu tranh để giành được ít hơn chậm, gặp nhiều tiếng ồn hơn . Nó thường tạo ra các tín hiệu sai trong bối cảnh thị trường ồn ào và biến động, đặc biệt là khi thị trường bước vào giai đoạn đi ngang không thể tránh khỏi. Mặc dù có vấn đề về tiếng ồn, nhiều nhà giao dịch MACD cảm thấy rằng chiến lược này vẫn có quá nhiều độ trễ, vì vậy họ thích chiến lược thứ hai hơn, như được giải thích bên dưới.

Chỉ báo MT4 vẽ mũi tên mua/bán tại giao điểm MACD tại 0:

| Chỉ báo | Bộ mô tả |

|---|---|

| MA_Crossover_Signal | Mũi tên mua màu xanh: khi đường MACD vượt qua 0. Mũi tên mua màu đỏ: khi đường MACD cắt dưới 0. |

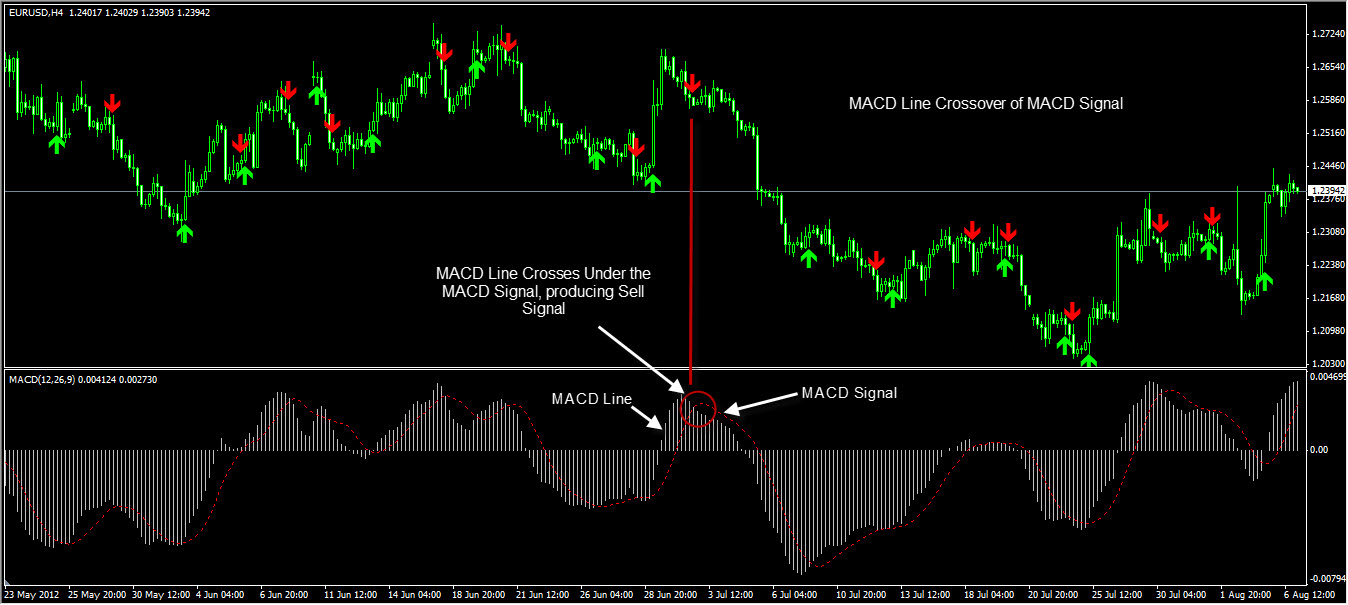

Chiến lược số 2: MACD cắt đường tín hiệu MACD

Khi MACD vượt qua đường tín hiệu MACD, đây được gọi là giao nhau trong xu hướng tăng và là tín hiệu mua. Khi MACD cắt đường tín hiệu MACD, đây được gọi là giao nhau trong xu hướng giảm và là tín hiệu bán. Lưu ý rằng sự giao nhau của MACD trên đường tín hiệu MACD làm giảm đáng kể độ trễ trong sự giao nhau của đường 12-26 EMA.

Chúng tôi đã cảnh báo về những thay đổi trong độ dài giao nhau của 12-26 EMA và việc sử dụng SMA How độ dài cao có ít độ trễ hơn nhưng nhiều tiếng ồn hơn và chiến lược trên tìm cách loại bỏ thêm yếu tố độ trễ. Đó là một chiến lược để các nhà giao dịch cố gắng phản ứng nhanh nhất trước những thay đổi trong xu hướng. Tuyệt vời để giao dịch lướt sóng - nếu kết hợp với các điều kiện đầu vào khác. Hơn nữa, nó có thể được triển khai tốt như một bộ lọc xu hướng cho các chiến lược khác. Nhưng bản thân nó không phải là một chiến lược hay. Nó tạo ra quá nhiều tín hiệu sai khi cố gắng dự đoán sự thay đổi nhỏ nhất trong xu hướng trong bối cảnh thị trường ồn ào và biến động. Những tín hiệu sai lệch này cuối cùng sẽ làm xói mòn mọi lợi nhuận thu được từ các tín hiệu thay đổi xu hướng thực sự.

Chỉ báo MT4 vẽ đường MACD Mua /Bán mũi tên giao cắt đường tín hiệu MACD:

| Indicator | Descriptor |

|---|---|

| MACD Crossover Alert | Green Buy Arrow: MACD line crosses over the MACD Signal Line Red Sell Arrow: MACD line crosses under the MACD Signal Line. |

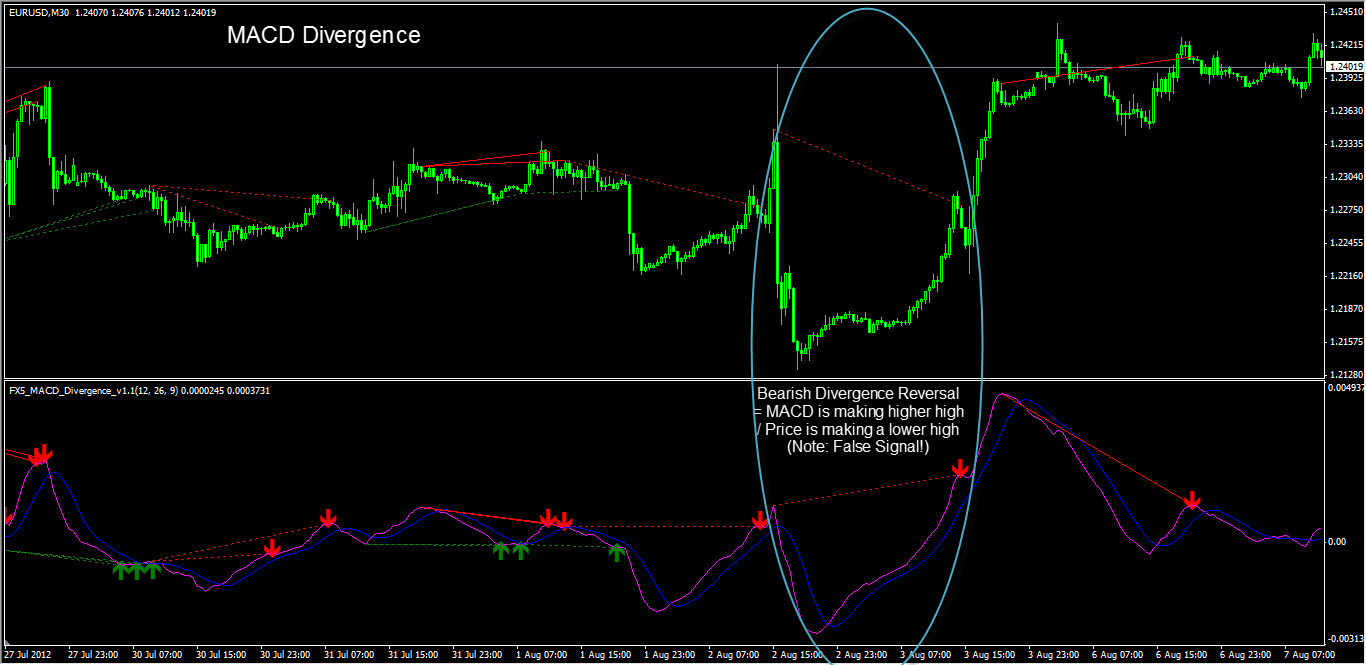

Chiến lược số 3: Phân kỳ giữa MACD và hành động giá.

Sự phân kỳ tăng xảy ra khi chỉ báo MACD bắt đầu tăng, tạo ra các đáy cao hơn, nhưng đồng tiền cơ bản đang được phân tích vẫn đang tạo ra các đáy mới. Sự phân kỳ tăng này cũng có thể xảy ra nếu MACD hình thành các mức thấp thấp hơn nhưng giá hình thành các mức thấp cao hơn. Khi điều ngược lại xảy ra, tín hiệu bán sẽ xuất hiện.

Đây là một bảng đơn giản để xác định những khác biệt khác nhau:

| Tên | Chỉ báo / Giá | Vị trí | 1. Đảo ngược phân kỳ tăng | MACD đang tạo đáy cao hơn / Giá đang tạo đáy thấp hơn | Thung lũng MACD | td>

|---|---|---|

| 2. Sự đảo chiều phân kỳ giảm | MACD đang tạo đỉnh thấp hơn/ Giá đang tạo đỉnh cao hơn< / td> | Đỉnh MACD |

| 3. Phân kỳ tăng Tiếp tục | MACD đang tạo đáy thấp hơn / < br/>Giá đang tạo đáy cao hơn | Thung lũng MACD |

| 4. Phân kỳ giảm Tiếp tục | MACD đang tạo đỉnh cao hơn / Giá đang tạo đỉnh thấp hơn. | Đỉnh MACD |

< span jsaction="mouseup:Sxi9L,BR6jm; mousedown:qjlr0e" jsname="jqKxS">Sự phân kỳ tăng (hoặc giảm) không phổ biến và thường cần một số nghiên cứu để phát hiện, nhưng có thể thực hiện nhanh hơn nhiều bằng cách sử dụng chỉ báo tùy chỉnh được phát triển bên dưới để phát hiện chúng .

Chỉ báo MT4 để vẽ mũi tên mua/bán trên phân kỳ MACD:

| Chỉ báo | Bộ mô tả |

|---|---|

| FX5_MACD_Divergence_V1.1 | Mũi tên mua màu xanh: về phân kỳ tăng. Mũi tên mua màu đỏ: về phân kỳ giảm. |

Kết luận

MACD là một dẫn xuất của đường trung bình động và được thiết kế để giảm các vấn đề về độ trễ. MACD cắt đường 0 (Chiến lược số 1) không gì khác hơn là EMA nhanh (12) cắt EMA chậm (26) và vì nó sử dụng độ dài tương đối ngắn cùng với phương pháp tính toán hàm mũ nên nó cố gắng bắt kịp xu hướng so với việc sử dụng độ dài dài hơn và đơn giản hơn. Việc đảo ngược nhanh hơn phương pháp tính toán (mượt mà hơn). Độ trễ không giảm hoàn toàn nên MACD cắt đường tín hiệu (Chiến lược số 2) nhằm loại bỏ hoàn toàn độ trễ. Đường MACD (sự khác biệt giữa EMA nhanh và EMA chậm) cắt đường tín hiệu (đường 9-EMA của đường MACD) tạo ra một công cụ thay đổi xu hướng cực kỳ nhạy cảm, đến mức nó dường như dự đoán sự thay đổi xu hướng và trở thành công cụ dẫn đầu thay vì một chỉ số tụt hậu. Chiến lược phân kỳ MACD (Chiến lược số 3) là một cách khác để dự đoán sự thay đổi xu hướng trước khi chúng xảy ra, vì vậy những người theo dõi MACD thích hai chiến lược cuối cùng hơn vì chúng có vẻ đi trước đường cong.

Nhưng hãy thận trọng với mọi cách sử dụng MACD: trong nỗ lực giảm độ trễ và trở thành một chỉ báo dẫn đầu hơn, nó đưa rủi ro nhiễu vào các tín hiệu sai thường xuyên được tạo ra bởi sự dao động của thị trường lên và xuống (không có xu hướng). Vì vấn đề này, MACD không bao giờ có thể được sử dụng như một hệ thống dừng lỗ và đảo chiều độc lập, vì nó chắc chắn sẽ bị cắt thành từng mảnh trong các thị trường đi ngang, không có định hướng. Bất kỳ backtest nào cũng có thể nhanh chóng chứng minh điều này. Các chiến lược dẫn trước của MACD đôi khi có thể đưa bạn đến một xu hướng ban đầu, giống như đầu ngọn giáo chỉ ra xu hướng, nhưng chúng thường có thể đưa bạn đến cuối ngọn giáo nơi đầu ngọn giáo lao về điểm dừng của bạn. Bất kỳ nỗ lực nào nhằm dẫn dắt hoặc dự đoán thị trường sẽ bị trừng phạt bởi nhiều tiếng ồn hơn và kém tin cậy hơn, vì bản chất hỗn loạn của Mr. Market sẽ cản trở mọi nỗ lực dự đoán ý định tương lai của ông ấy.

Tuy nhiên, các chiến lược MACD khác nhau có thể được sử dụng làm điều kiện bổ sung cho các điều kiện chỉ báo khác hoặc thậm chí là bộ lọc thay đổi xu hướng sớm cho các chiến lược hiện có. Có nhiều EA mạnh mẽ sử dụng MACD, đặc biệt là chiến lược số 2, như một điều kiện hoặc bộ lọc bổ sung để vào hoặc thoát giao dịch sớm hơn so với việc chỉ sử dụng đường trung bình động.