外国為替取引を行って成功するのに最適な時間帯は、小売注文を満たすのに十分な量とボラティリティのレベルがあり、市場がトレンドにあるときです。

この期間は月曜日から金曜日までのわずか 4 時間で、最もアクティブな 2 時間の外国為替取引量が最も多くなります (ヨーロッパとアメリカ大陸)。互いに重なり合う。

目录

会合が重なるもう1つの特徴は、中央銀行の金利決定、雇用とインフレの予測、GDP報告など、極度のボラティリティや価格の急騰を伴う、影響力の高いさまざまなニュース発表が行われることだ。

この重要かつ市場トレンドが変化する 4 時間の重複期間中のこれらすべての要因の組み合わせは、多くのトレーダーによって「ホットスポット」であると考えられています。 「したがって、今は外国為替市場で取引するのに最適な時期です」。

关键要点

主要な外国為替取引セッションは、アジア (シドニーと東京)、ロンドン、ニューヨークの 3 つです。

取引に最適な時間は、ロンドンとニューヨークの取引時間が重なっているときです。これは、流動性が高く、スプレッドが狭いことを意味します。

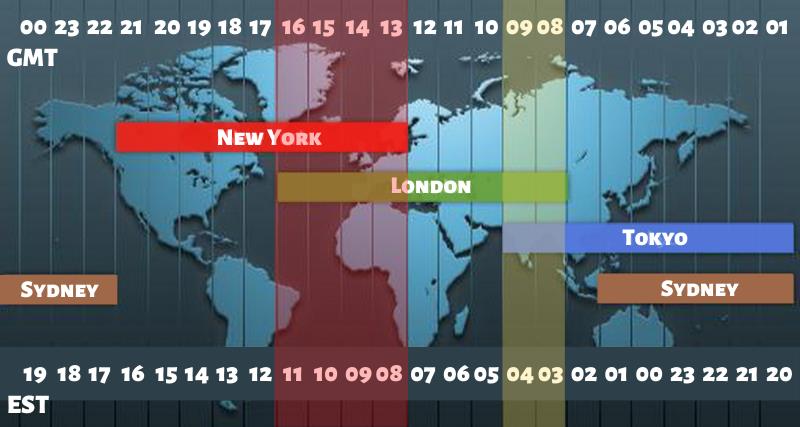

午前 8 時~午前 11 時(EST)、午後 1 時~午後 4 時(英国グリニッジ標準時)、午後 3 時~午後 6 時(SAEST) ポイント セッションの重複が発生します。

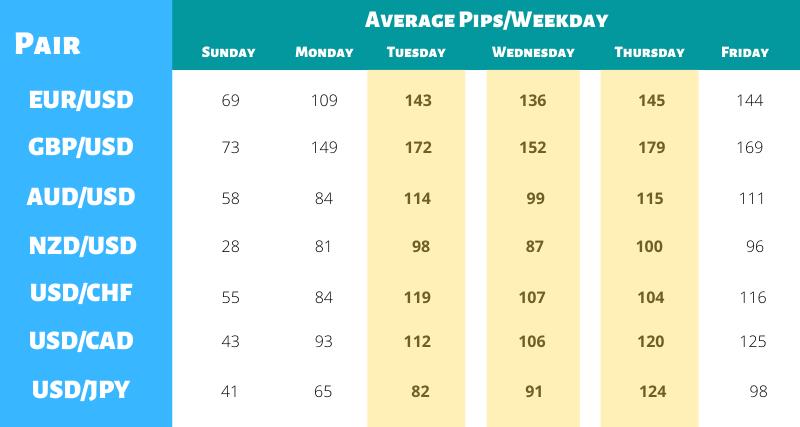

外国為替取引に最適な営業日は水曜日と木曜日で、経済ニュースのリリースが多いため、取引量が多くなり、日次スプレッドの範囲が広がります。

タイムゾーン別のライブ外国為替取引セッション

外国為替は、1 日 24 時間、週 5.5 日、年間 12 か月間、24 時間取引できる市場です。 24時間365日営業しているため、通常の場合よりも市場に大きな流動性がもたらされ、世界中のトレーダーが必要なときに柔軟に取引できるようになります。 彼らは、勤務時間中、仕事を終えた後、さらには深夜でも、何度でも取引を行うことができます。

ただし、市場を 24 時間年中無休で開いていることにはマイナス面もあります。 いつでも取引できる柔軟性があるのは素晴らしいことですが、私たちも人間です。つまり、寝たり、食べたり、リラックスしたりする必要があり、昼夜を問わず自分のポジションを監視する必要はありません。

私たちが離れていると、常に機会を逃したり、価格が上昇したときに確立されたポジションに向かって価格が動いたりすることがあります。 これは人為的な制限であるため、外国為替取引では、自分の利用可能な時間と戦略ロジックに基づいて取引に最適な時間を選択することをお勧めします。 この記事の最後では、いつ取引すべきでないのかについても学ぶことができます。

外国為替市場の取引時間

各取引日には常に流動性がありますが、それらは平等に作られているわけではありません。価格変動はある期間では一貫して変動し、他の期間では横ばいになります。

さらに、通貨ペアは取引日の特定の時間帯に、その時点のオンライン参加者の人口統計に応じて異なる動きを示します。 24 時間のペースの速い外国為替市場ではタイミングが非常に重要であり、取引に最適な外国為替市場の時間を選択することで、利益の可能性を高めることができます。 世界中には 3 つの主要な外国為替市場セッションがあります。

東京セッション: 午前 9 時から午後 6 時 (日本時間)

週および各取引日の最初のセッションはアジアセッションです。 オーストラリアのシドニーでの取引開始は早めだったが、その1時間後にアジアの金融首都東京が参加して初めて市場が持ち直した。

実際、東京は最初の重要な外国為替取引セッションであり、アジアのいくつかの経済圏にとって主要な金融センターでもあります。 実際、東京はアジアの取引時間全体の世界の外国為替取引の約 6% を占めています。

多くの大手市場参加者がアジアセッション中に積極的に活動し、市場力学に基づいて注文を配置します。 実際、この時期は市場の統合が特徴であり、通貨価格は狭い範囲で変動します。

ほとんどの個人トレーダーは、次のセッションで起こり得る差し迫った価格ブレイクアウトを取引する準備をして取引機会を探しています。 これは、東京セッションとフランクフルトセッション(中央ヨーロッパ時間午前8時開始)が短期間重複し、徐々にロンドンセッションに移行することと重なることが多く、ボラティリティと取引量の増加につながります。

アジア最大の経済国のトレーダーや企業が自国通貨を使用して取引を行ったため、セッション中は日本円、オーストラリアドル、ニュージーランドドルが支持されました。

ロンドンセッション: グリニッジ標準時午前 8 時~午後 5 時

世界の 1 日の取引量の 34.1% が英国 (ロンドン) で行われ、さらに 7.5% がフランス、ドイツ、およびデンマーク付近のタイムゾーンで行われています。ヨーロッパの時間を無視すべきではない理由は簡単にわかります。

ロンドンは市場参加者が多いため、世界で最も不安定な通貨取引市場となっています。 アジアおよびアメリカ会議と関連しています。 米国のトレーダーにとっての問題は、東部時間午前2時から東部時間正午まで続く欧州セッション中に取引するために非常に早起き(または非常に夜更かし)しなければならない可能性があることだ。

もちろん、このセッションはヨーロッパのトレーダーや、夕方(香港時間の午後 3 時から真夜中)にヨーロッパのセッションを取引できるアジアのトレーダーにとっては理想的です。トレーダーも。 ヨーロッパ諸国のトレーダーは自国の通貨を外国為替取引に使用するため、ユーロ、英国ポンド、スイスフランなどの通貨がこの時期に最も活発になります。

ニューヨークセッション: 東部標準時午前 8 時~午後 5 時

世界の 1 日の売上高の 16.6% が米国 (ニューヨーク) で発生しており、世界の金融市場のほとんどがこの傾向に従っているように見えることを考えると、ウォール街が発表した数字を見ても、米国全国会議が非常に重要であることが容易にわかります。

日中仕事に行く必要がない限り、ほとんどの人はこの時間帯に取引できます。 しかし、ヨーロッパ勢はこのセッションをトレードするために夜更かしする必要があるが、アジア勢はすでに寝ているかもしれない。

2 つの最良の市場セッション以外で、両方の市場セッションが同時に開いている場合 (セッションのオーバーラップと呼ばれます)、2 つの「ホット ゾーン」が存在します。取引可能です。 このセッションの重複は、2 回発生する流動性のピーク時間を表します:

外国為替取引に最適な時間帯

外国為替取引に最適な時間帯は、出来高とボラティリティのレベルが最高になるときです。 出来高が多いということは、特定の通貨ペアがより多く売買されていることを意味し、ボラティリティが高いということは、通貨ペアの動きが速く、トレンドが速いことを意味します。

取引量が多くボラティリティが高いと、最適な取引時間帯にスプレッドが大きく変動する可能性があります。 さらに、取引量が多い時期にはスプレッドが縮小するため、取引コストが低くなります。

2 つの最適な市場時間に加えて、トレーダーが利用できる 2 つの「ホット スポット」があります。 これらのホットスポットは、2 つの市場セッションが同時に開かれている場合 (セッションのオーバーラップと呼ばれます) に発生します。 このセッションの重複は流動性のピーク時間を表し、取引日に 2 回発生します:

アジアとヨーロッパのオーバーラップ (グリニッジ標準時午前 8 時~午前 9 時)

最初のオーバーラップは、グリニッジ標準時午前 8 時からグリニッジ標準時午前 9 時まで発生します。ヨーロッパのトレーダーにとっては午前中 (アジアのトレーダーにとっては夕方)、午後 10 時 (東京日本時間から午前 9 時まで)日本時間午後6時)。

この期間中、アジア市場とヨーロッパ市場の間には 1 時間の重複があります。 両大陸の重要な経済データもこの時点で発表されます。 当然のことながら、この時点でユーロ/円とポンド/円の通貨はより不安定になりました。

米国と欧州のオーバーラップ (東部標準時午前 8 時から午前 11 時)

2 番目に最も爆発的なオーバーラップは、東部標準時間午前 8 時から午前 11 時 (グリニッジ標準時午後 1 時から午後 4 時) に発生し、米国のトレーダーは午前中に発生します (ヨーロッパのトレーダーは午前中午後)。 これは、ヨーロッパのトレーダーが米国のトレーダーと取引するときで、2 つのセッション間の 4 時間の重複時間 (東部標準時正午に終了) が行われます。

これは、世界で最も活発な取引センターの 2 つが交差するときです。欧州セッションが終了し、米国セッションが始まります。 これは、一部の為替トレーダーが「ホットゾーン」と呼ぶ、小さいながらも非常に活発なウィンドウです。

2 番目の重複は、世界の 2 つの主要経済国、ユーロ圏と米国からの重要な経済データの発表と同時に発生します。 この取引日は、ユーロ圏や英国の金利などの中央銀行のレポートや予測、Zew指数やNFPレポートなどのマクロ経済データなど、数多くのレポートや影響力の大きいニュースが取り上げられます。 EUR/USD と GBP/USD を取引すると、この重複期間中にトレーダーに最良の結果が得られます。

この時期は重複しており、その経済的重要性により、市場の流動性とボラティリティが最も高まる時期であるため、トレーダーは特別な注意を払う必要があります。 ボラティリティが高いとリスクも高くなります。 これは取引に最適な時間帯ですが、最もリスクが高い時間帯でもあります。

外国為替取引に最適な曜日

外国為替では日曜日を含めて週に5.5日取引できますが、それは毎日平等な取引機会があるという意味ではありません。 取引量やスプレッド範囲の点で、取引に適した日もあれば、そうでない日もあります。 上のグラフからわかるように、平均スプレッド範囲が高い曜日に関する経験則は中間日です。 したがって、外国為替取引に最適な曜日は、通貨ペアが最も多く取引される火曜日、水曜日、木曜日です。 したがって、週に 3 日だけトレードしたい場合は、その日が最適です。

外国為替取引時に注意すべき日

日曜日: この日は誰もが週末を楽しむ日なので、週末でない限り、ここでは大きな動きを期待しないでください。重要なお知らせです。 金曜日の終わりに何が起こるかによっては、日曜日にトレンドが継続または反転する場合があります。

月曜日: 取引は日曜日に始まりますが、月曜日のスプレッド範囲は依然として中央の 3 日間よりも小さいです。 まだ週の初めであり、トレーダーはまだ今週の経済ニュースやデータを待っている。 月曜日に取引しても非常に利益が得られる可能性があり、動きの開始を逃したくないためです。 ただし、月曜日のメイントレンドに対する修正的な動きに注目し、火曜日か水曜日にそれが定着することになる。 これらは誤った取引につながる可能性があります。

金曜日: 取引は午後 12 時 (EST) まで忙しく、その後取引終了前の午後 5 時 (EST 00) にはほぼ停止するため、実際には半日です。 。 金曜前半にはまだ取引チャンスがある。 しかし、注意が必要です。大きなトレンドが反転する日になる可能性があります。 特に金曜日の後半は取引量が大幅に減少し、スプレッドが大幅に上昇する可能性があるため注意してください。

その他の曜日もご覧ください:

非農業部門雇用者数の発表 – 毎月第 1 金曜日の午前 8 時 30 分(EST)。 これは取引にとって非常に不安定な時期である可能性があり、その後の鞭のような動きは、この時点で取引された多くのオープンポジションに損害を与える可能性があります。

重大なニュースイベント - 連邦準備制度理事会の議長の演説、戦争行為、テロ行為などの場合があります。 最近は鞭打たれるほど不安定な日々になるかもしれません。

祝日 (特に独立記念日、感謝祭、クリスマスイブ、大晦日などの大きな祝日) - すべての大金トレーダーは休暇中です。市場が変化すると予想します。 こういう時はたいてい横に動く。

外国為替取引に最適な月

一年は 3 つに分けることができ、まずひどい夏の 3 ヶ月、最高の秋の 4 ヶ月、そしてまともな冬の 4 ヶ月から始まります。春の月が始まります。

最悪の 3 か月 (夏): 6 月、7 月、特に 8 月。

ベスト 4 か月 (秋): 9 月、10 月、11 月、12 月。

5 月 (冬から春): 1 月、2 月、3 月、4 月、5 月

干ばつ: 6 月、7 月、8 月の夏休み

S&P の調査データによると、夏の間は多くのヨーロッパ諸国のほとんどの金融市場でリターンが低調でした。 S&Pインデックスの分析によると、ロンドンの立会場で伝統的に使われてきた「5月に売って出て行け」という古い格言が今でも当てはまっているという。 年間の最後の 4 か月が年間収益に最も大きく貢献します。

この格言の背後にある理論は、夏はパフォーマンス不足または損失が特徴であるというものです。 5 月に保有株を売却し、夏の終わりにのみ再投資することで、ポートフォリオを保護し、より高い収益を得ることができる可能性があります。

2000 年 1 月から 2009 年 12 月までの 10 年間にわたる S&P グローバル ブロード マーケット インデックスにおける欧州 16 市場の月次パフォーマンスを分析することにより、標準プールこの取引戦略は今でもヨーロッパ全土に適用できることが示されました。

米国と同様にほとんどのヨーロッパ諸国では、6 月から 8 月の平均はわずかにマイナスです。 前回の1月から5月までの平均上昇率は3%で、上昇幅のほとんどは今年最後の4か月(9月から1月)に落ち込んだ。

過去 4 か月は依然として年間収益に貢献する最も重要な月です。つまり、夏のパフォーマンスが悪かった後でも、改善の機会はまだあるということです。

8 月は最悪の夏月です

夏、特に 8 月は、多くの機関投資家のトレーダーにとって、ヨーロッパの休暇中と北米の休暇中に取引するのに最悪の時期です。 これにより、取引が減少し、価格が乱高下するようになります。 多くの人が提案する最善の戦略は、単純に休暇を取って、9月になったら取引を再開することです。

夏にトレードして、後で後悔することがよくあります。 通貨市場は非常に不安定で予測不可能になっています。

夏に取引しなければならない場合は、横向き取引の準備をしてください。 取引範囲ベースのシステム (トレンド減衰戦略とも呼ばれます)。 通貨をレンジの上限で売り、底値で買い、洗い流しを繰り返します。 または、より小さい時間枠 (M5 または M15) にズームインして、マイナーなトレンドを取引します。

遅かれ早かれ、横ばいのトレンドは崩れます。通常は米国のレーバーデーの祝日の後、誰もが休みを取り、その後非公式に夏が終わります。

市場が夏の干ばつから回復するため、夏の後の月(9 月から 12 月)が最適な取引期間となります。

夏の後の月は、9 月から 12 月が最適な取引期間となります。これらの月は、夏休みのオフシーズンに続いて取引活動が急増します。 取引期間として数か月だけを選択した場合、それは数か月になります。

第二の休日: 12 月後半

取引が低迷する「冬の月」があります。 12月後半の取引高は8月と同様に低かった。 クリスマス前後の数週間は 8 月と同じくらい遅く、1 月の初めはあまり良くありません。

冬と春の行動は大丈夫です。

12 月の 2 番目の休日の直後には、一連の取引活動が行われます。 秋のような好調な取引期間ではないかもしれませんが、数か月間大きなチャンスが訪れることは間違いありません。

高いボラティリティとニュースリリースの影響

トレーダーが最初に注意する必要があるのは、外国為替取引のリスクです。 最終的には、適切な資金管理計画がなければ、トレーダーは取引を破綻させ、取引資金をすべて失う可能性があります。 これは、トレーダーが外国為替市場で取引するのに最適な時期を探すときに常に最初に考慮すべきことです。

外国為替取引に最適な日と時間を知っておくことは利点です。 それでも、考慮すべき重要な部分が 1 つあります。それはプレスリリースです。

影響力の大きいレポートや金融ニュースは、低迷する取引セッションに油を注ぐ可能性があります。 多くの場合、主要なレポートが発表されると、特に結果が予測と一致しない場合、数秒以内に通貨が下落または上昇する可能性があります。

一般に、国の経済成長が遅いほど、その国の経済に対する国際投資家の認識は低くなります。 その結果、より高い成長見通しがあるとみなされる国に資金が流れる傾向があるため、主に企業や投資家の代理として活動する機関投資家トレーダーは、これらのニュースや報道を非常に真剣に受け止めています。 その後、これはより良い投資機会を意味し、一方の通貨が他方の通貨に対して上昇します。 問題は、これらすべてが数秒で起こる可能性があることです。

非常に重要な経済報告が予定されている時間帯になると、外国為替市場は非常に活発になり、スプレッドが拡大し、価格が急速に変動します。 これは、機関投資家からの大量の注文が非常に短期間に執行のために提出されるためです。

要約すると、トレーダーはニュースリリース中に発生する可能性のあるリスクと高いボラティリティを認識する必要があります。 これは、外国為替の動きが非常に速く、非常に強力であるため、複数の取引手法が事実上冗長になる可能性があるためです。

これらのレポートやニュースが公開された場合、リスクを最小限に抑えるためにトレーダーが採用できる唯一の戦略は、このような時間帯の取引を避けることです。 ボラティリティが高く、影響を与える重要なリリースのうち 5 つは次のとおりです。

中央銀行 - 中央銀行の金利決定は、国の経済の状態を反映します。 金利上昇、景気拡大、その逆

CPI データ - インフレを測定し、中央銀行の政策に影響を与える指標

失業率 - 失業中の労働力の尺度。 失業率の低下は成長、個人消費、通貨高につながる傾向があるため

国内総生産または GDP の数値 – を通じて生産される商品です。

消費者信頼感 - 消費者が国内経済についてどのように感じているかを示す尺度であり、消費支出に影響を与えます。

トレーダーには、取引日 (および週) を通じて予定されているニュースリリースで常に更新される経済カレンダーを使用することをお勧めします。

外国為替取引にとって最悪の時期

ニュースリリースに基づいて取引することはリスクが高く、それはお勧めできませんが、トレーダーが避けるべき外国為替取引にとって最悪の時期がいくつかあります。市場は「スリープモード」になっています。

取引が最も活発でない時間帯は、シドニーと東京の取引時間の静かなゾーンで、合計 10 時間です。 スキャルピングシステムが流動性の低下を利用できることを期待してこの時間帯にスキャルピングをしているのでなければ、今は休んで休むのに良い時期です。

出来高は (比較的に) 非常に薄く、この期間中に発生するトレンドはほとんどありません。 欧州のトレーダーのほとんどは就寝しているが、米国のトレーダーは帰宅するか一人で就寝している。 目が覚めていて自由な時間があれば、今が欧州セッションの開始に備えて準備する良い時期かもしれません。