私たちが取引する通貨ペアが、ある通貨と別の通貨の相対的な強さを示すことを考えると、通貨ペアの各通貨の背後にある経済力を比較する必要があります。 たとえば、金利を調べる場合、1 つのグループの金利だけではなく、金利差と呼ばれる 2 つのグループ間の金利の差を確認する必要があります。

さらに、基本的な力を比較する場合には、現在と過去に目を向け、短期および長期の将来の見通しを推測する必要があります。 この記事では、ファンダメンタルズ外国為替分析を読み、為替市場を動かし、価格に影響を与えるトップ 10 の市場原理を発見する方法を学びます。

通貨市場を動かす 10 の基本的な力は次のとおりです。

目次

金利

外国為替と経済への影響

現在と過去の金利の比較:

経済カレンダー: 中央銀行の金利決定と演説

インフレ率

外国為替と経済への影響

現在と過去のインフレ率の比較

経済カレンダーのイベント

貿易収支と経常収支

外国為替と経済への影響

経済事象

政府債務

経済事象

雇用/失業

外国為替と経済への影響。

経済カレンダーのイベント

国内総生産

為替と経済への影響

経済カレンダーのイベント

製造関連の統計

為替と経済への影響

経済カレンダーのイベント

消費者支出と信頼感

為替と経済への影響経済

経済事象

住宅着工件数と新築および中古住宅販売件数

為替と経済への影響

経済事象

p>

地政学的リスク

自然災害:

テロ攻撃:

戦争:

政府指導者の選挙または交代:< /p>

他国の不安:

金融混乱と安全逃避:

金利

中央銀行は翌日物金利または短期金利を制御することで金融政策を決定します。 彼らはこれらの金利を利用して商業銀行にお金を貸し出し、住宅ローン金利やその他の種類のローンに影響を与えます。 中央銀行の金融政策は、インフレの制御や経済成長の促進を目的としています。 たとえば、欧州中央銀行(ECB)はインフレを2%未満に抑えることを目指していますが、連邦準備制度は経済成長の促進と物価安定の維持という二重の使命を負っています。

外国為替と経済への影響

金利とそれを設定する金融政策は、通貨の相対価値と国内の経済活動に大きな影響を与えます。 金利は通貨に直接影響し、投資家を高金利通貨や債券に引き寄せて高金利通貨を上昇させたり、低金利通貨や債券への投資家を怖がらせて低金利通貨を下落させたりします。低金利は通常(場合によっては理論上のみ)借入、投資、消費を刺激しますが、金利が高くなると借入が減り、消費ではなく貯蓄が増加する傾向があります。 また、金利の低下により通貨価格が下落するため、外国の消費者にとって輸出品が安くなり、貿易収支が改善されます。

トレーダーにとっての経験則は次のとおりです:

| Interest Rate | Currency Effect | Inflation Effect | Growth Effect |

|---|---|---|---|

| Higher Rate | Strengthens Currency | Stabilizes Inflation | Slows Growth |

| Lower Rate | Weakens Currency | Increases Inflation | Stimulates Growth |

ある国の金利と別の国の金利の差は金利差として知られており、投資家はプラスの金利差を示す通貨ペアに惹かれることがよくあります。 詳細については、裁定取引に関する記事をご覧ください。

現在レートと過去のレートの比較:

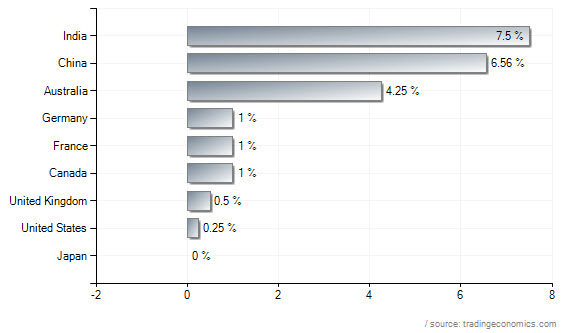

まず、特別な注意を払って、各通貨ペアの現在のレート差を観察してみる必要があります。パフォーマンスへの影響 プラスの金利差が最も大きい通貨ペア。 たとえば、以下は主要国の金利ランキングです(tradingeconomics.com 提供):

上のチャートからすぐにわかるように、オーストラリアの4.25%と米国の0.25%の間には4%のプラス・レート・スプレッドの間に大きな差があり、AUD/USDをロングする(そして年間4%を回復する)ことが最良の裁定取引であることを示唆しています。

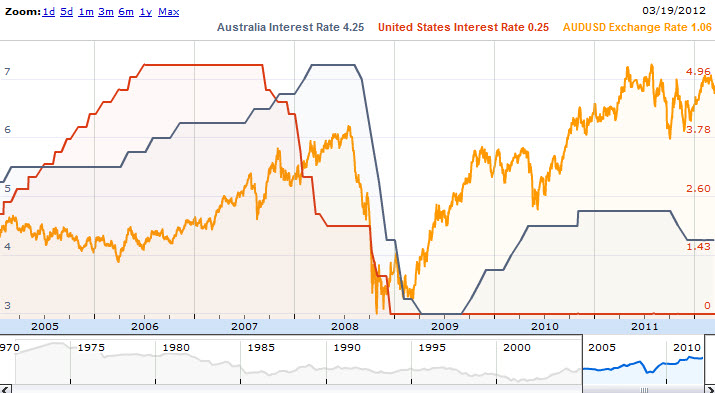

次は、過去の金利を、できれば重ね合わせグラフ形式で掘り下げて、両国の金利の相対的な変化の背景を把握する必要があります。時間。 同様に、tradingeconomics.com では、オーストラリアドル/米ドルの為替レートを背景に、オーストラリアドルの金利と米ドルの金利のオーバーレイ チャートを表示しています:

上のグラフからわかるように、2008 年に両国の金利は急激に低下し、米ドルは 5% からほぼゼロに、豪ドルは 7.25 から 3 に下落しました。 2009 年 10 月になってようやく、豪ドルが底値に戻り、米ドルが底値に留まったことがわかり、投資家に豪ドル米ドルのロングキャリー取引に入る時期が来たという合図を出しました。

経済カレンダー: 中央銀行の金利決定と演説

金利決定

影響: 高

国: すべて

頻度: 変動

金利に関する経済カレンダーの中で最も重要なイベントは中央銀行金利です。決断。 ここでは、中央銀行の政策委員会の設定者が金利をどこに設定するかについて合意している。 トレーダーは、予想為替レートと実際の為替レートの乖離に注目し、通貨を予想よりも高く、または予想よりも低く送信します。

| Difference between forecast and actual | Currency Effect | Reason |

|---|---|---|

| Higher than forecast rate | Positive/bullish for currency | Foreign investors now want to own a higher interest-bearing currency (and bonds) |

| Lower than forecast rate | Negative/bearish for currency | Foreign investors are now less inclined to invest in a lower interest-bearing currency (and bonds) |

中央銀行総裁の講演

影響: 高

国: すべて

頻度: さまざま

金利決定に影響を与えるその他の要因:

インフレ - 変化率が高くなると、中央銀行はインフレを抑制するために金利を引き上げることになります。 インフレ

経常収支と貿易収支 - 数値が低下すると、一部の中央銀行が資金を圧縮して輸出を増やすために金利を引き下げる可能性があります

失業 – 失業率が上昇すると、中央銀行は投資と雇用を刺激するために金利を引き下げる必要があります。

インフレ率

お金の購買力の低下はインフレと呼ばれます。 紙幣の出現と、中央銀行が金利を引き下げ、貨幣供給量を増やすために意のままに印刷できる権限が与えられたことで、貨幣の形態としての紙幣は常に燃えるか価値が下がります。 その結果、インフレの一般的な尺度である国の消費者物価指数(CPI)におけるさまざまな商品やサービスの需要と供給の短期的な影響とは無関係に、長期的なインフレが生じます。

ただし、各国 (または中央銀行) が金利や印刷機をどれだけ積極的に操作するかに応じて、通貨が異なれば燃焼率も異なります。私たちは異なる燃焼率に興味があります。トレーダーとしてのレート。 私たちは、通貨ペアを構成する他の通貨に対する、その通貨の購買力浸食率に特に関心を持っています。

外国為替と経済への影響

経済におけるインフレ率が高いとお金が減少します)。予想される資産収益率のすべてまたは一部を排除する。 たとえば、投資家がインフレ率 6% の国で年間 5% の利回りの債券に投資するのは、年間 1% の損失になるため愚かです。 中銀は消費者物価指数を注意深く監視し、インフレが許容基準内にとどまっていないか、あるいは上昇しすぎていないかを確認している。 インフレが許容水準を超えて上昇していることを懸念する場合、金利を引き上げる可能性がある。 彼らは通常、インフレが緩やかで経済が低迷していると判断すると、金利を引き下げる(あるいは紙幣を印刷する)。 さらに、政府は CPI を利用して、社会保障受給者、公務員および退職者、フードスタンプ受給者にインフレ調整後の支払いを行っています。

トレーダーにとっての経験則は次のとおりです:

| Inflation Rate | Currency Effect (Long Term) | Currency Effect (Short Term) | Short Term Reason |

|---|---|---|---|

| Higher Rate | Weakens currency | Strengthens currency | Traders might use this surging inflation data from the perspective of a central banker so worried about it that he needs to raise interest rates to control it. Raising interest rates, in turn, strengthens the currency. |

| Lower Rate | Strengthens currency | Weakens currency | Traders might see this from the perspective of a central banker who now feels more free to lower interest rates or initiate new rounds of quantitative easing (money printing) in light of benign inflation data and a faltering economy. Lower interest rates or printing money, in turn, strengthens the currency. |

結局のところ、長期的には、インフレ率が上昇すると、お金の収縮が早くなります。 これは明らかです。 それほど明らかではありませんが、短期的には(おそらくイベント当日であっても)、インフレ率の変化がより高くなると通貨にとって有益になる可能性があります。 その理由は、トレーダーらが中央銀行がインフレ抑制のために金利を引き上げる可能性があると推測するためだ。 もちろん、それらが間違っている可能性もあり、中央銀行は今日の世界経済のメルトダウンにおいてはインフレよりもGDPの低迷と失業の方が差し迫った問題であると見ている。 より起こりそうなことは、インフレが予想よりも低い場合、中央銀行家に利下げの自由が与えられる可能性があり、あるいは金利がすでに地下水準にある場合には、低迷する経済に資金を供給するためにより多くの紙幣を印刷し、より軽い燃料を追加することができる可能性がある。

現在と過去のインフレ率の比較

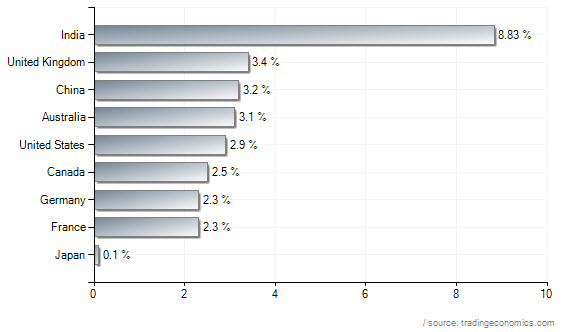

まず、各ペアの現在のインフレ率の差を見てみる必要があります。インフレ率の差が最も大きい通貨ペアには特に注意してください。 たとえば、以下は主要国のインフレ率ランキングです(tradingeconomics.com 提供):

上記のランキング表から明らかなように、主要通貨のインフレ率が最も高いのはイギリスの3.4%であるのに対し、日本は0.1%で最もインフレ率が低く、インフレ差は3.3%となっています。 これは、+0.5% のプラスの金利差が -3.3% のマイナスのインフレ率差によって完全に消去される場合、GBPJPY のキャリートレードを正当化するのは難しいことを意味します。

経済カレンダー イベント

消費者物価指数 (CPI)

影響: 中高

< p >国: 米国、英国、日本、スイス、ユーロ圏、ヨーロッパの主要国頻度: 毎月

概要インフレ率は消費者物価指数 (CPI) です。 CPI は、特定の消費財とサービスの価格を追跡する価格指数であり、インフレの尺度を提供します。 さまざまな国が独自のCPIの変化を発表しており、トレーダーは短期的な取引機会を得るために予測と実際の為替レートの差に細心の注意を払い、為替レートが予想よりも高い場合には自国通貨を押し上げ、自国通貨を押し上げます。為替レートが予想よりも低い場合は下落します。

コア CPI

影響: 中~高

国: 米国、カナダ、ユーロ圏

< p>頻度: 毎月レポートは、消費者が購入する商品およびサービスの価格の変化を測定します。食べ物、エネルギー、アルコール、タバコ。 米国とカナダの中央銀行はCPIではなくコアCPI(CPIから食品とエネルギー価格を差し引いた値)に注目するため、トレーダーは米国またはカナダドルのインフレの変化についてコアCPIをより注意深く監視することになるだろう。

生産者物価指数 (PPI)

影響: 中程度

国: 米国、英国、カナダ、オーストラリア、ユーロ圏、ヨーロッパの主要国

頻度: 毎月

PPI は製造業者が販売する商品の価格の変化を測定します (PPI 出力)。重要性は低いと考えられ、製造業者が購入する商品および原材料の価格(PPI インプット)は重要性が中程度と考えられます。 生産者がより高いコストを消費者に転嫁するため、これはインフレの貴重な初期指標となる可能性があるため、CPI と同じ短期および長期の解釈が得られます。

| Difference between forecast and actual | Currency Effect | Possible Trigger Level | Potential Pip Range | Reason |

|---|---|---|---|---|

| CPI or PPI Higher than forecast rate | Positive/bullish for currency | +0.20% | 50 pips | Central bankers might see the higher inflation rate as a threat that needs to be subdued by a higher interest rate |

| CPI or PPI Lower than forecast rate | Negative/bearish for currency | -0.20% | 50 pips | Central bankers might see the lower inflation rate as a non-threat and so they can focus instead on keeping interest rates the same or lower. |

インフレの上昇はどの通貨にもマイナスの影響を与えることに注意してください。 したがって、通貨の為替レートが予想よりも高いためにトレーダーが取引するというのは非常に皮肉なことです。 彼らがそうするのは、インフレ率の上昇に脅かされてインフレ抑制を図るために金利を引き上げる可能性がある中央銀行家の視点から金利の変化を捉えているからにすぎず、この金利上昇(もし実現すれば)が今度は需要を増大させることになるからである。お金のために。

過去 10 年間と同様、最近、中央銀行家は着実な金利上昇(そして過少報告)よりも、低迷する経済を刺激するために金利を引き下げることに関心を持っています。 ) インフレ率はほとんどの紙幣の購買力を内部的に侵食します。 おそらく、CPIとPPIの数値が高いことは、大局的に見ると通貨にとって危険です。 賢明な投資家は(CPIで測定した場合)より早く下落する通貨に投資したくありませんし、製造業者も(PPIで測定した場合)生産コストが高い国に工場を建設したくありません。 過去数年間で円が(金とともに)上昇した理由の1つは、他のほとんどの紙通貨のインフレ率を懸念する投資家によって、比較的「インフレのない環境」が安全な避難先とみなされてきたことである。

貿易収支と経常収支

貿易は世界経済を形成する最も重要な要素の 1 つへと成長しており、そのプロセスは海外市場での製品の売買 ビジネスは、いかなる大規模経済においても GDP の重要な部分を占めています。 たとえば、米国では、1,200 万以上の雇用が輸出部門に関連しており、米国の全事業活動の約 25% が何らかの形で国際貿易に関連しています。 通常、トレーダーは「純輸出」の数字に興味を持っています。 輸出は、世界市場における国の競争力、雇用を創出し、企業収益を向上させる能力を表します。 内外の需要を満たすために、企業はより多くの生産を行う必要があり、生産高の増加はGDPの成長の加速につながります。 輸入増加のマイナス面は、外国企業がこれらの製品を生産するため、GDP成長率が低下することだ。

国の貿易収支に影響を与える 3 つの主要な要因: 1) 自国と他国の成長率の相対的な差、外国製品の傾向、3)他の通貨に対する自国通貨の価値の変化。 母国が他のほとんどの国よりも早く成長すると、輸入が輸出よりも早く増加し、赤字につながります。 しかし、米国など一部の国は、他国の買い物客よりも外国製品を輸入する傾向があり、1976年以来毎年貿易赤字に陥っている米国にとってさらなる問題を引き起こしている。 通貨の価値が変化すると、輸出入価格、ひいては需要が変化する可能性があります。 通貨高は、輸入品の価格を下げて消費者に人気が高まると同時に、国際市場での商品の販売コストを上昇させ、海外の購入者が安価な製品を求めて他国を探すようになるため、貿易収支が悪化する。

外国為替と経済への影響

商品やサービスの国際貿易は、国が外貨を獲得する具体的な方法です。 強い通貨は輸出が輸入を上回ることに基づいています。 純輸出は、輸入から購入される収入よりも国内に留保される収入の方が多くなります。 輸入よりも輸出が多ければ、健全な貿易収支(そして健全な経常収支)が生まれ、通貨と経済のより安定につながります。 外国人がある国から購入する商品やサービスが増えれば増えるほど、それらの商品に対して支払う必要のあるその国の通貨も増えます。

対照的に、貿易赤字の悪化は通貨安をもたらします。 外国の商品やサービスを購入するには、その国の国民は自国通貨を販売して外国製品の代金を現地通貨で支払う必要があります。 純輸入(輸入>輸出)は、流入するよりも多くの資金が国から流出することを意味し、為替レートの下落につながる可能性があります。 また、それは地元の輸出品の生産量の低下を意味する可能性があり、この国は地元産業を犠牲にして他国が自国の製品を販売する市場となっており、最終的には失業、賃金、GDPに影響を与える状況となっている。 また、場合によっては、巨大な消費者の需要を信用によって促進しなければならないこともあります。 膨大な消費需要を満たすために、米国は毎日20億ドル以上を外国から借り入れなければならず、これもドル安につながる。

経済イベント

国際商品およびサービス貿易 (または貿易収支):

影響: 高

p>p>

国: 最も多い

頻度: 毎月

このレポートは商品の輸出入を測定します報告期間中のサービスとの価値の差。 正の数は、輸入よりも輸出の方が多い(支出よりも収入の方が多い)ことを示し、負の数は、輸出よりも輸入の方が多い(収入よりも支出の方が多い商品とサービス)ことを示します。

当座預金残高:

影響: 中程度

国: 米国、カナダ、オーストラリア、日本、ユーロ地域

頻度: 四半期

これは、ある国の他の世界との貿易および投資関係を最も広範に説明するものです。 この報告書の 1 つの側面は、自国と他国との間の商品とサービスの交換に関するものです (上記の貿易収支を参照)。 しかし、それよりも広い範囲もあります。 海外市場での商品やサービスの売買に加えて、投資資本の輸出入も行われます。 外国人は毎日国内の株式、債券、その他の資産を売買しており、海外での投資収益(配当金や利払い)が国内に還流する収入となります。 したがって、この四半期報告書は、国境を越えた商品やサービスの流れ、投資収益の流れ、資産の売買をすべて追跡しようとしています。 金融口座は、政府が所有する外貨と有価証券、および政府が所有する他の国の通貨を含む、国内および国外への投資資金と融資の流れを示します。

財務国際資本システム:

影響: 中程度

国: 米国

頻度: 毎月

米国内外の投資資金の流れを追跡するレポート。アメリカ人は自分の資力を超えて生活することを好み、連邦政府はより多くの支出を行うため、それと収入の間には大きなギャップがあるため、家計と連邦政府はギャップを埋めるために借金をしなければなりません。 ヨーロッパ、日本、中国の労働者は収入の5%から40%を貯蓄し、最終的には余剰貯蓄を米国に貸し付けて米国株、債券、その他のドル資産を購入していることが知られている。 これらの対外融資は、米国が国内金利を低く抑え、経済成長を続けるために必要な資本となった。 残念なことに、ある時点で外国債権者は自分たちのポートフォリオがドルに大きくさらされていることに気づき、規模を縮小し他の通貨に分散し始めるだろう。 経済カレンダーのレポートには、TIC Net Long-Term Transactions と呼ばれる数値が表示されます。これは、米国国民が購入した外国長期証券と外国人投資家が購入した米国長期証券の価値の差を測定するもので、100 億単位で表されます。外国人が自国の証券を購入するには国内通貨を購入する必要があるため、国内証券の需要と貨幣の需要は直接関係しています。

トレーダーの経験則は次のとおりです:

予測と実際の差:経常収支番号または貿易収支番号 通貨影響の理由

予想を上回る貿易収支、経常収支、および TIC の長期純取引により、通貨高により資金の流出よりも資金の流入が増加します (通貨押し上げ)。輸出産業はより健全に見える(GDPにとっては良い)。 貿易収支のマイナスが反転し、貿易黒字に近づき始めている兆候は非常に楽観的です。

予想よりも弱い貿易収支、経常収支、TICの長期純取引により、通貨は残留よりも流出の方が多くなり(通貨下落)、国内の輸出部門はそれほど健全ではないようです(GDPに悪影響)。 貿易収支のマイナスが徐々に悪化したり、貿易収支がプラスに転じたりする兆候は弱気だ。

注: 貿易赤字の反転または縮小によって通貨が改善されるのは、その国の商品やサービスに対する国際需要が増加した場合のみです。 輸入需要の急落による深刻な不況による反転や縮小が原因であれば、投資家は依然として通貨を敬遠するだろう。

全体として、貿易黒字は貿易黒字と呼ばれ、輸入よりも輸出が含まれます (お金を使うよりも多くのお金を受け取ることを意味します)。一方、貿易赤字は貿易赤字として知られており、複数の輸出(受け取ったお金よりも使ったお金の方が多い)の輸入が含まれます。 どちらも経済大国にとって本質的に危険ではありませんが、巨額の貿易赤字は他の経済問題の兆候である可能性があります。 例えば、米国は長年にわたり、特に中国との間で巨額の貿易赤字を抱えており、中国は猛吹雪ドルの貿易黒字を獲得し、それを米国債に再投資してきた。 中国の貿易戦略は、世界の製造業シェアを可能な限り獲得することであり、この戦略の副作用として、多額の外貨準備を蓄積してきた。 この戦略を達成するために、中国は意図的に通貨を操作し、ほぼ常にドル安に固定している。この固定と低い労働力と生産コストのおかげで、中国は世界中で輸出品を安く保っている。 こうした安価な輸出は、ひいては米国の製造業の雇用を圧迫することになる。 欧州連合(EU)のロープ輸出業者はさらに打撃を受けた。 ドルが安くなると、欧州では米国製品が安くなりますが、米国や中国では欧州製品は安くなりません。 米国と欧州が依然として世界不況の影響下にある中、中国は通貨ペッグ制を維持し、輸出を通じてさらに成長することで、さらなる市場シェアを獲得するだろう。