ボリンジャーバンドは、外国為替を含むあらゆる金融市場で最も人気のあるテクニカル指標の 1 つです。 これらは、価格変動を正確に反映する適応取引バンドの必要性から、1980 年代初頭にジョン ボリンジャーによって作成されました。 この記事全文で、外国為替のボリンジャーバンドとは何か、プロのトレーダーが使用するインジケーター、およびそのシグナルを解釈する方法について学びましょう。

目次

ボリンジャーバンドの概要

ボリンジャーバンド戦略 #1: ボリンジャーバンドのバウンス

ボリンジャーバンドのバウンス確認インジケーター: RSI とローソク足

強気の反発:

弱気の反発

利点とリスク

ボリンジャーバンド戦略 #2: ボリンジャーバンドのブレイクアウト

強気のブレイクアウト

< li> メリットとリスク

弱気ブレイクアウト

これらは買われ過ぎと売られ過ぎのレベルを判断するために最も一般的に使用され、価格がボリンジャーバンドの上部に達したときに売り、価格がボリンジャーバンドの下部から反発したときに購入されます。 この手法はレンジ相場でうまく機能し、主要トレンドの方向への反発で取引できます。 ボリンジャーバンドは、特にボリンジャーバンドが比較的狭い期間の後に、ボリンジャーバンドの外側でブレイクアウトにエントリーするためにも使用できます。 バウンスとブレークの 2 つのメソッドについては、今後検討していきます。

ボリンジャー バンドの概要

ボリンジャー バンドは、価格に関連する 3 つのバンドのセットで構成されます。中央には 20 期間の移動平均があり、単純な移動平均の上下に 2 標準偏差のバンドがあります。平均線を移動します。 標準偏差は、価格変動を適切に示す統計的尺度です。 データの 68% が平均から 1 標準偏差以内に収まるため、標準偏差が 2 ということは、95.5% の確率で価格が平均から 2 偏差以内に収まることを意味します。 価格構造内およびその周囲に描かれたこれらの取引バンドは「エンベロープ」を形成しており、エンベロープの端近くの価格変動は特に興味深いものです。

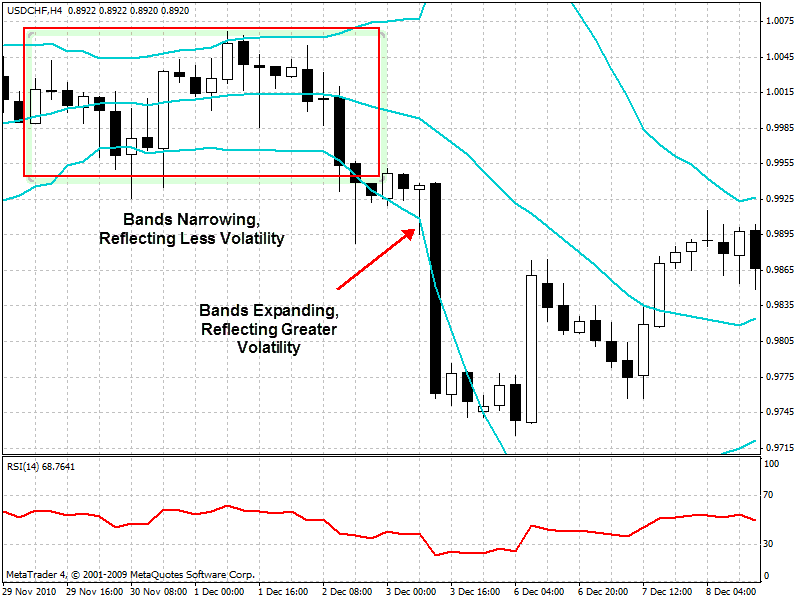

価格が急激に変化すると、ボラティリティの増大を反映してバンドが広くなり、価格があまり変わらない場合は、ボラティリティの欠如を反映してバンドが狭くなり、縮小します。

ボリンジャーバンドの背後にある数学やその歴史を詳しく調べる必要はありません。実際の目的にとって、この情報は無関係です。

ボリンジャー バンド戦略 #1: ボリンジャー バンドのバウンス

調査によると、ボリンジャー バンドの浸透は 15% の確率でしか発生しません。 残りの時間は価格がボリンジャーバンド内で変動し、通常は価格がボリンジャーバンドの中央に戻ります。 このように、ボリンジャーバンドは、中央または平均値に戻る前に、特定の点までしか伸ばすことができない輪ゴムのように見えます。 2 本の標準偏差線によって作成されるボリンジャー バンドの上限と下限の範囲が価格の境界を作成します。

価格がバンドを突き抜けるよりもバンド内に収まる可能性が高いため、バンドを取引する最も信頼性が高く一般的な方法の 1 つは、価格がバンドの下限に近いときに購入することです。バンド、価格がバンドの上限に近づいたときに売る。

上のチャートでは、少なくとも 5 倍の価格が外側のバンドに触れた後、中央または反対のバンドに戻っていることがわかります。 これは、価格が下落するたびにリバウンドをトレードする必要があるという意味ではありません。 ローソク足やRSIなどの他の確認指標を使用しながら、主要トレンドの方向にカウンターバウンスをトレードする方が賢明です。

ボリンジャーバンドのバウンス確認インジケーター: RSI とローソク足

価格がボリンジャーバンドの上限または下限に達したからといって、必ずしも売りまたは買いの時期であるとは限りません。 強いトレンドはこれらのスイングに「乗り」、下降トレンドで「安値」で買ったり、上昇トレンドで「高」で売ろうとするトレーダーを一掃します。 実際、価格は上昇トレンドでは新高値を更新し、下降トレンドでは新安値を更新し、スイングに触れてそれを超え、スイングで直接取引するためのストップロスをすぐに取り除きます。 したがって、RSIやローソク足などの他の確認指標を使用してラリーを取引することをお勧めします。

ボリンジャー バウンスを取引しようとしている場合は、通常、相対強度インジケーター (RSI) に注目することが最善です。 私たちが注目しているのは、RSIが買われすぎか売られすぎかではなく、RSIがどのように強化されているか、または弱くなっているかです。 一般に、RSI が弱さを示している (50 ~ 80 を超えて下落している) ときにボリンジャーバンドの上部がブレイクされると、人々は通貨を空売りします。 逆に、RSI が強さを示している (30 ~ 50 を下回って上昇している) ときにボリンジャー バンドの下限が発生すると、人々はその通貨を買うでしょう。 このようにして、RSI を初期のトレンド指標と見なし、カウンタートレンドの離脱チャネルを確認します。

また、反転を確認するローソク足が現れるまで辛抱強く待ちます。 バーが上のバーを突破すると弱気のローソク足を探すことができ、バーが下のバーを突破すると強気のローソク足を探すことができます。 ローソク足がバンドの外側で新高値または安値を更新している場合は、エントリーするのに適した時期ではありません。 しかし、ブレイクアウトローソク足が新たな高値または安値を形成できない場合は、弱気または強気のパターンに注意してください。長い黒または上影は弱気で、長い白または下影は強気です。 ローソク足パターンに関する私の記事を参照してください。

最良のボリンジャーバンドのバウンス時間枠: 時間枠が長いほど、バウンスの可能性は低くなりますが、バンドはより強力になる傾向があります。 それはトレードオフです。 たくさんのチャンスを得たいし、強いバンドを作りたいと思っていますが、この 2 つのバランスを見つけるのは難しいです。 H4 が最もよく機能することがわかりました。 多くの取引機会が得られ、時間枠は強い変動を反映します。

強気ラリー:

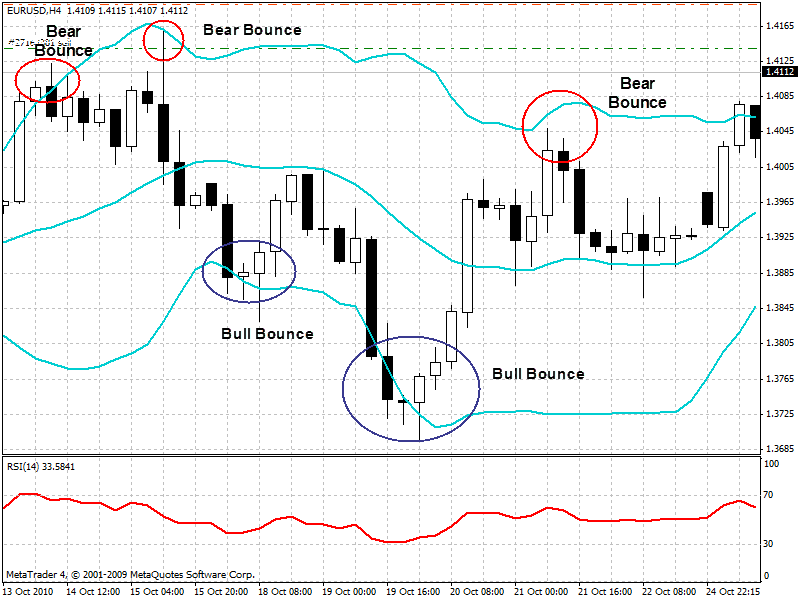

強気反発 (または強気反転) とは、通貨が上昇傾向にあり、その後ボリンジャー バンドの下限まで下落することです。 エントリーは前のトレンドに反転した強気のローソク足である必要があります。

エントリー条件:

通貨は上昇傾向にある

通貨がボリンジャーバンドの下側に接触したか、または接触に非常に近かった

RSI が 30 ~ 50 未満および上昇しているかどうかを確認します

強気の反転ローソク足とパターンを探す

*これらの取引は 1 日に 1 ~ 2 回のみ行うようにしてください。 両方のトレードでストップアウトされた場合、市場は強い調整段階にあるため、バンドの外でさらに上昇してトレードするのは得策ではありません。

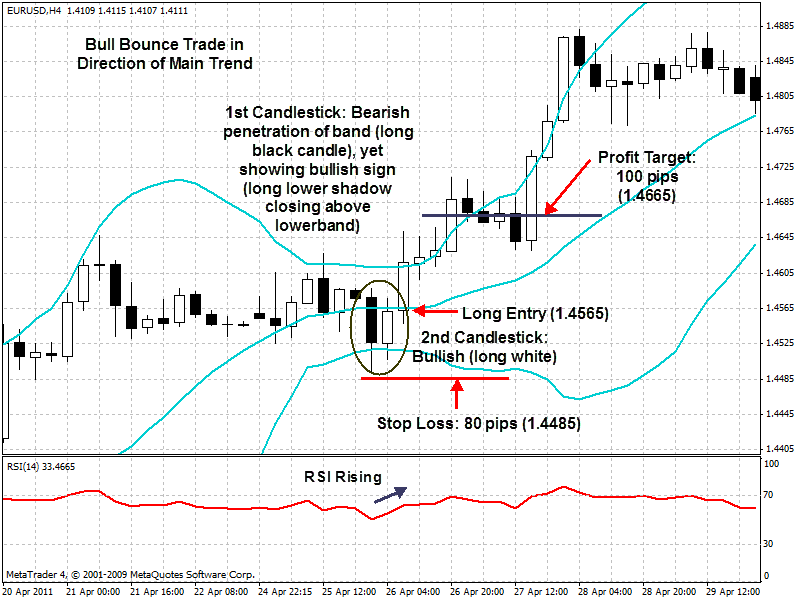

終了条件:

ストップロスは、3 番目の偏差の下限 (1 つ引く必要があります) より 20 ピップス下、またはエントリーポイントから 50 ~ 80 ピップスに配置されます。

バンドの中央で損益分岐点トリガーを設定する。

別のボリンジャーバンドまたは100~150ピップスで利益確定。

上のチャートでは、拡大局面の後にバンドが狭くなり、強気のプライマリートレンドの方向に向けて強気のラリーをトレードする時期が来たことを示しています。 下のバンドを突き抜けた強気のローソク足が後退して上値を閉じ、引き金を引く時期が来たことを示しています。 次のローソク足は素晴らしい強気の実体を示しており、RSI が強化されているため、足の終値 (1.4565) でロングをする時期です。 ローソク足 4 本後、100 ピップの利益に達しました。 これらの複数の条件を確認すると、勝利の可能性が高くなります。

弱気ラリー

弱気の反発(または弱気の反転)とは、通貨が下降トレンドにあり、その後ボリンジャーバンドの上部まで上昇することです。 エントリーは前のトレンドに反転した弱気のローソク足である必要があります。

エントリー条件:

通貨は下落傾向にある

通貨がボリンジャーバンドに接触しているか、ボリンジャーバンドに非常に近い状態にある

RSI が 50 ~ 80 を超えているか、それ以下かを探します

弱気の反転ローソク足とパターンを探す。

* これらの取引は 1 日に 1 ~ 2 回のみ行うようにしてください。 両方のトレードでストップアウトされた場合、市場は強い調整段階にあるため、バンドの外でさらに上昇してトレードするのは得策ではありません。

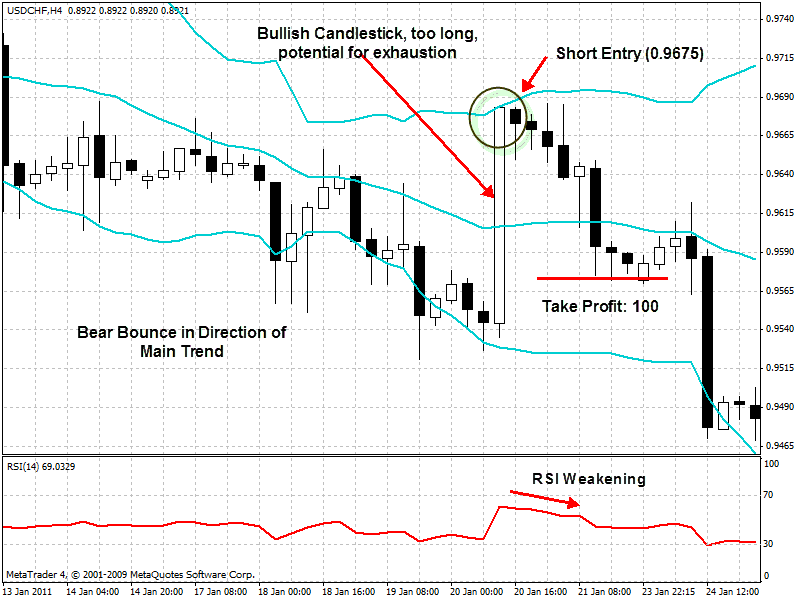

終了条件:

ストップロスは、3 番目の上限偏差制限 (1 つ引く必要があります) より 20 ピップス上、またはエントリーポイントから 50 ~ 80 ピップスに配置されます。

バンドの中央で損益分岐点をトリガーする。

別のボリンジャーバンドまたはエントリー 100 ~ 150 ピップスで利益確定。

上のチャートでは、市場はゆっくりと下降しており、大きなトレンドが下降していることを示していますが、予想外に、非常に長い強気のローソク足が下のバンドから形成され、上のバンドで終了しました。 このようなステロイドのローソク足は稀であり、ニュースイベントによって引き起こされる可能性がありますが、メイントレンドに逆行する場合、ボリンジャーバンドのコリドー全体を通過する頃には枯渇してしまうと予想できます。 ローソク足のパターンを見て、上部のバンドに触れると警報が鳴ります。銃に弾を込めて、この侵入者の頭を狙いましょう。 RSIが弱くなっているのは別として、次のローソク足が新高値を更新できず弱気になっているのを見ると、トリガーを引く合図となります。 価格は決して前進し続けることはありませんが、エントリーから下落し、次の数本のローソク足の間に 100 ピップのテイクプロフィットが簡単に達成されます。

利点とリスク

このバウンス設定は動的であるため、すべての時間枠で機能します。 短期トレーダーは時間足チャートで使用でき、中期トレーダーは 4 時間足チャートで使用でき、ポジショントレーダーは日足チャートと週足チャートで使用できます。 ある程度の取引機会を与える時間枠は必要ですが、時間枠が短いほどシグナルの信頼性が低くなることに留意してください。

多くのトレーダーは、レンジ条件、あるいはさらに良いのはトレンド修正を利用した、非常に成功したボリンジャー バンド バウンス システムを開発してきました。 さて、市場のトレンドがボリンジャーバンドを超えたらどうなるでしょうか? バウンス戦略フィルターがこの取引への参加を阻止してくれるといいのですが、そうでない場合は阻止されてしまいます。 次のようなブレークアウトの機会を活用することもできます。

ボリンジャー バンド戦略 #2: ボリンジャー バンドのブレイクアウト

ボリンジャー バンドのブレイクアウトは、多くの場合、いわゆるバンド スクイズによって予測できます。 帯域が混雑しているか狭くなっている場合、市場は低ボラティリティ チャネル段階に入ります。 この狭いバンド内で長く移動するほど、特にこのイベントが以前に確立された長期トレンドの方向で発生した場合、市場が最終的にこれらのバンドを突破し、ブレイクアウトの方向に継続する可能性が高くなります。 ただし、タイミングがすべてであり、圧迫がどれくらい続くかはわかりません。

注: ボリンジャー バンドはフィルターとして機能します。 レンジ相場でブレイクアウト取引をすることは絶対に望まないでしょう。 レンジチャネルの最高値をブレイクアウトしようとすると、市場がチャネルの反対側に下がるときに、それはあなたを縛り付ける縄になるでしょう。 市場がレンジ内かどうかを判断する 1 つの方法は、ボリンジャー バンドをフィルターとして使用することです。 あなたが行うことは、上部バンドと下部バンドの間の距離を測定することです。 バックテストを通じて、距離が X ピップス (これを BBRange と呼びます) 未満の場合は、ボリンジャー バンドが狭すぎるため、取引を回避する必要があると判断します。 市場がこの狭いBBレンジ内にとどまり、その後その範囲外に拡大する場合、これがエントリー設定の2番目と3番目の条件になります。 最初の条件は、メイントレンドの方向にのみトレードする必要があるということです。

ベルトの掛け方:上のベルトが上、下のベルトが下になります。 ビジョンの鍵は、価格が近づいてきたときに、上レールと下レールの両方を同時に見ることです。 ストラップが平らなままだったり縮んだり、一方のストラップだけが引っ掛かり、もう一方のストラップが引っ掛からない場合は、あまり問題が起こっていない兆候です。 ただし、上部バンドが上昇し、下部バンドが下落している場合、ローソク足がバンドを押す方向に価格変動が爆発する可能性があることを示しています。 垂直になるほど、潜在的な動きは強くなります。

その他の指標: ローソク足と RSI。 バウンス取引と同様に、ローソク足パターンと RSI を取引の確認指標として使用できます。 他の方法よりも広い範囲でローソク足をブレイクアウトまたはブレイクアウトしたいと考えています。 RSI を強気取引ではより強く、弱気取引ではより弱くしたいと考えています。

強気のブレイクアウト

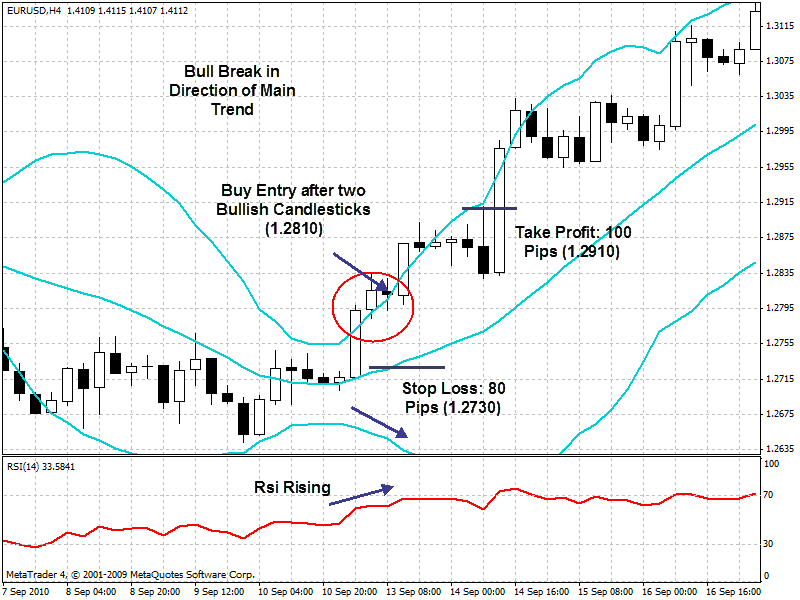

ボリンジャーバンドが縮小した後の強気のブレイクアウト、その後価格がブレイクアウトしてアッパーバンドを上方に伸ばす。 上部のストラップが上、下部のストラップが下。

エントリー条件:

通貨は上昇傾向にある

通貨は狭い範囲に固定されている

価格が上部レールに達し、上部レールが引っ掛かり、下部レールが引っ掛かります

ブレイクアウトローソク足の範囲は前のローソク足よりも広い

RSIは30~50で上昇中

終了条件:

ストップロスはミドルバンドの20ピップス下、またはエントリーポイントから50〜80ピップスに配置されます。

エントリーから100~150pipsの利益。

上のチャートでは、市場は 5 バーの短い収縮 (スクイーズ) に入りました。これはトレーダーに、主要トレンドの方向で上部バンドを超える潜在的なブレイクアウトの可能性を警告します。 強く健全な強気バーがミドルバンドから上昇し、トップバンドを突き抜けたとき、それは注意すべきシグナルになります。ブレイクアウトが起こったばかりであり、いくつかの確認シグナルが必要です。 確認サインの 1 つは、上部がフックアップし、下部がフックダウンするという視覚的な合図です。 もう 1 つの確認サインは、次の足も強気で新高値を更新していることです。これは、ブレイクアウトが成功し、リバウンドの見込みがないことを示しており、ローソク足の終値でエントリーして購入する必要があることを示しています。

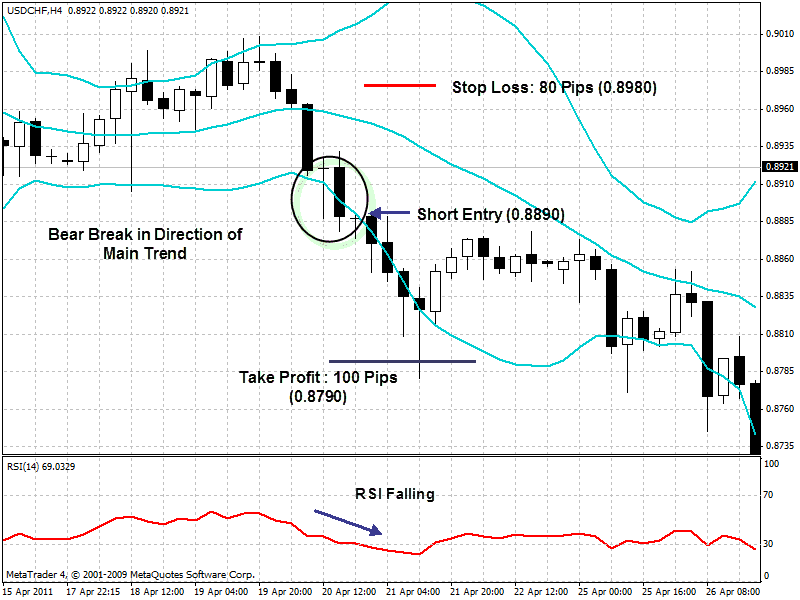

看跌突破

ボリンジャーバンドの収縮後に弱気のブレイクアウト、その後価格がブレイクアウトして下側のバンドを下値まで伸ばす。 上部のストラップが上、下部のストラップが下。

エントリー条件:

通貨は下落傾向にある

通貨は狭い範囲に固定されている

価格が上部レールに達し、上部レールが引っ掛かり、下部レールが引っ掛かります

ブレークダウン キャンドルは以前のキャンドルよりも広い範囲を持っています

RSIは50~80で低下傾向にあります

終了条件:

ストップロスはミドルバンドの 20 ピップス上、またはエントリーポイントから 50 ~ 80 ピップスに配置されます。

エントリーから100~150pipsの利益。

上のチャートは市場が縮小しているところから始まり、ローソク足が必死に市場を押し上げようとしており、主要トレンドの下値に対して上限を押し上げようとしています。 3本の強い弱気ローソク足がその後、より低いバンドに下降すると、ゴルディロックスのような南のブレイクアウトの可能性が意識されます。 下のバンドを貫通する4番目のローソク足は足の長い童子となり、クマの決意を一時停止します。 ただし、視覚的な手がかりがあれば、上部のストラップが引っ掛かっている一方で、下部のストラップが引っ掛かっていることをより確信できるようになります。 また、RSI が弱くなっていることがわかります。 5 番目のローソク足が強く弱気になった場合、ブレイクアウトが成功したというより明確な確認が得られ、ローソク足近くで売り、次の 4 つのローソク足で 100 ピップスを簡単にキャプチャできます。

メリットとリスク

ブレイクアウト スクイズ トレードはバウンス トレードよりも頻繁には発生しませんが、それでも使用を検討すべき非常に強力な戦略です。 それは 15% の確率でしか起こらないかもしれませんが、それが起こった場合、それは非常に重要なブレイクアウトの動きを表す可能性があります。

価格を押し上げるバンドのブレイクアウトが発生するたびにアクションを起こそうとすると、アカウントはすぐに破棄されてしまうことに注意してください。 他の確認インジケーターにも注意を払う必要があります。 しばらくバンドが狭くなったら、メイントレンドの方向にトレードする必要があります。 スイングを垂直に上下に固定し、貫通ローソク足を大きくし、RSI が強気取引で強化され、弱気取引で弱くなるようにします。 これらすべての条件に従った場合でも、間違っている可能性があるため、入口からそれほど遠くない位置、ミドルバンドの後ろに隠れる固定ストップロスを設定する必要があります。