急流はその勢いにより岩を投げることがあります。 タカが獲物の体を折るのはタイミングによるものです。

戦争の芸術

意欲的なトレーダーは皆、勢いの重要性を知っています。 トレーダーに勢いに乗るよう促す決まり文句がたくさんあります。 変化率 (ROC) またはモメンタムの概念は、1960 年代にトレーダーに人気があり、今日に至るまで人気があり続けていますが、他の指標にある程度取って代わられた可能性があります。

モメンタム指標は、通貨の価格が特定の期間内にどれだけ(そしてどれだけ速く)変化したかを測定し、この情報を使用できます。 一般に、強い傾向は勢いの増大を反映し、弱い傾向は勢いの弱まりを反映します。

累積スイング指数 (ASI) や高度下落率 (ADR) など、一般にモメンタム インジケーターと呼ばれるインジケーターの代わりに、オリジナルの ROC モメンタム インジケーターについて説明します。 、アルーン、コモディティ・チャネル指数(CCI)、相対力指数(RSI)、ストキャスティクスなど、いずれも時間の経過に伴う価格変化の速度を追跡します。 外国為替取引でこのインジケーターを使用する方法を学びましょう。

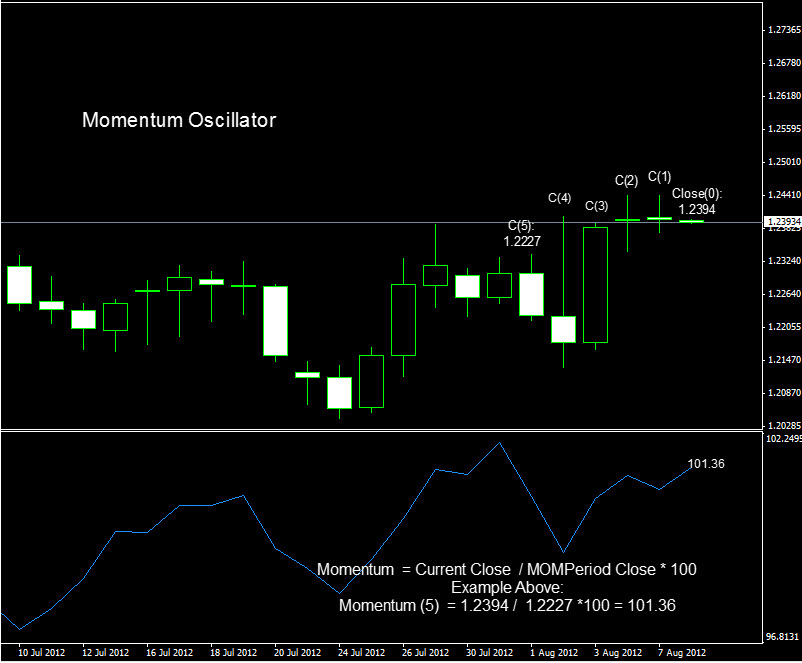

MT4 のモメンタム インジケーターとそれを有利に使用する方法を見てみましょう。 モメンタムは、数期間前の価格 (MomPeriod) に対する今日の価格の比率として計算されます:

MOMENTUM = 現在の足の終値 / MomPeriod *100< /p>

MomPeriod はカスタマイズできる唯一の変数で、デフォルトは 14 です。 説明のために、MomPeriod = 5 の EURUSD 日足チャートを見ていきます:

上のチャートからわかるように、現在の勢いは101.36です。 これはどのように計算されますか? 2 つの終値で割ります。現在の終値 (1.2394) を前の 5 足の終値 (1.2227) で割ると 1.0136 が得られます。次に、1.0136 に 100 を乗じて 101.36 が得られます。 価格が上昇しているため、モメンタム値は 100 を超えている、または強気であることに注意してください。価格が下落している場合、モメンタム値は 100 未満、つまり弱気であることに注意してください。

モメンタム = 現在の終値 / MOMP 期間終値 * 100

上記の例:

モメンタム (5) = 1.2394 / 1.2227 *100 = 101.36

モメンタムインジケーターを使用する 3 つの方法:

1. トレンドフォローオシレーターとしてのモメンタム (100 ラインピボット)

勢い線が100線を横切ると強気のシグナルが生成され、勢い線が同じ線を下向きに横切ると弱気のシグナルが生成されます。

| Signal | Conditions |

|---|---|

| Long Signal | Previous Momentum < 100 Current Momentum > 100(Mom Crossing Over 100 from Below) |

| Short Signal | Previous Momentum < 100 Current Momentum > 100 (Mom Crossing Under 100 from Above) |

この戦略自体は、利益を得るには多すぎるシグナルを生成する傾向があります。 アレクサンダー エルダーが提案した 20 SMA (またはバックテストを通じて適合すると思われる期間の MA) など、他の条件やフィルターと併用すると最も効果的です。 たとえば、MMA が下から 100 を超え、20 SMA を上回って終了した場合、買いシグナルを出すことができます。 逆は売りシグナルです。

また、システムを実行したい特定の通貨ペアと時間枠に合わせて MomPeriod を最適化することをお勧めします。 14 以外のより適切な期間がある可能性があります。 デフォルト値の 14 は、エッジをあまり失わずに、不安定な市場の「ノイズ」を軽減するために選択されました。

シグナルとアラートを備えたMT4のモメンタムインジケーター:

| Indicator | Descriptor |

|---|---|

| MOM-TC_NEW | Modified version of Momentum indicator that includes sound alerts and changes its colour when it’s above or below 100. Author: Linuxer |

2. 勢いは枯渇とトレンド反転の先行指標である

モメンタムインジケーターは、RSIやストキャスティクスと同様のトレンド反転インジケーターとして使用でき、買われ過ぎ/売られ過ぎレベルを使用できます。 インジケーターが底になったら買い、上抜けたら売る。 RSI やストキャスティクスのように、底値やピークを特定するための 80/20 の買われすぎ/売られすぎ領域がないため、以下の表に示すように、対処できるさまざまな買われすぎ (OB) と売られすぎ (OS) レベルをテストする必要があります :

| Signal | Conditions |

|---|---|

| Long Signal | Previous Mom < 100 – OSLevel Current Mom > 100 – OSLevel (Crossing over 100 – OSLevel from below) |

| Long Signal | Previous RSI < 100 + OBLevel Current RSI > 100 + OBLevel (Crossing under 100 + OBLevel from above) |

注: モメンタム指標が (過去の値と比較して) 極端に高い値または低い値に達した場合は、現在のトレンドが継続すると想定する必要があります。 たとえば、モメンタム指標が非常に高い値に達し、その後下落した場合、価格は今後も上昇し続ける可能性が高いと想定する必要があります。 どちらの場合も、価格がインジケーターによって生成されたシグナルを確認した後にのみ取引を行ってください(たとえば、価格がピークに達して下落した場合は、価格が下落し始めるのを待ってから販売します)。

このインジケーターを 100 または 200 期間の移動平均と組み合わせて使用することもお勧めします。 以下の EURUSD H1 チャートに示すように、MA トレンドの方向に売買する必要があります:

4 つの赤い矢印がプロットされており、それぞれの勢いが相対的に低い (底) に達し、100 期間の移動平均によって確立された主トレンドの方向に上昇したときを示します。 価格がMA方向を突破したときにMA方向へのエントリーを逃した場合、モメンタムの底値が良い代替エントリーポイントとなります。

3. 先行指標としてのモメンタム (ダイバージェンス)。

RSI や MACD が先行ダイバージェンス指標として使用できるのと同様に、この指標も先行ダイバージェンス指標として使用できます。

このアプローチは、市場の天井は通常、急速な価格上昇 (誰もが価格の上昇を期待しているとき) によって識別され、市場の底値は通常、急速な価格下落 (誰もがそこから抜け出したいと考えているとき) によって終わると想定しています。 市場がピークに達すると、モメンタム指標は急激に上昇し、その後下落し、価格の持続的な上向きまたは横向きの動きから逸脱します。 同様に、市場の底では勢いが急激に低下し、その後価格を大きく上回る上昇を始めます。 これらの状況は両方とも、インジケーターと価格の間の乖離につながる可能性があります。

これは、さまざまな違いを定義するための簡単な表です:

| Name | Indicator / Price | Location |

|---|---|---|

| 1. Bullish Divergence Reversal | Mom is making a higher low / Price is making a lower low | Mom Valleys |

| 2. Bearish Divergence Reversal | Mom is making a lower high/ Price is making a higher high | Mom Peaks |

| 3. Bullish Divergence Continuation | Mom is making a lower low / Price is making a higher low | Mom Valleys |

| 4. Bearish Divergence Continuation | Mom is making a higher high / Price is making lower high. | Mom Peaks |

Let us look at such a divergence in a H4 chart of EURUSD:

上のチャートの最後の買いシグナルでは、価格は安値を切り上げており、対応するママは安値を切り上げており、強気の発散反転シグナルを示しています。 売りシグナルにより、価格はより高い高値を更新し、ママはより低い高値を更新しており、これは弱気ダイバージェンスの反転シグナルです。

结论

モメンタムはおそらく構築するのが最も簡単な指標です。 現在の終値を終値 x バー前で割って 100 を掛けるよりも簡単なことはないでしょうか。 以前の X バーと比較して、価格がどれくらい、どのくらいの速さで変化したかが一目でわかります。 最適化する唯一の変数は x (MomPeriod) です。 これまで見てきたように、このような指標を使用して開発できる戦略は少なくとも 3 つあります:

taking trades when mom crosses 100;

taking trades when mom crosses down/up through a predetermined overbought/oversold zones; and

taking trades on mom divergences from price action.

最初の戦略は 3 つの中で最も人気があるため、おそらくテストを始めるのに最適な戦略です。 でも覚えておいて,ROC Momentum このインデックスの人気は、RSI やストキャスティクスなどのより複雑なモメンタム指標に取って代わられることはありません。 この古い (そしてよりシンプルな) バージョンのモメンタムにはいくつかの利点がありますが、それに関連する 3 つの戦略のそれぞれをある程度の懐疑論を持って検討する必要があります。各戦略には異なる通貨ペアをバックテストして、それらが正しいかどうかを確認する必要があります 任意のエッジ要素を与える。