トレーダーが最初に教えられるのは、「トレンドは友達」であり、「流れに乗る」必要があるということです。 トレンドを特定するためのシンプルで非常に人気のある方法は、移動平均です。 おそらく、今日では他のすべてのテクニカル指標を合わせたよりも多くの資金が移動平均を使用して取引されています。

人気を数値化するのは難しいですが、desynced.net/fx/eas/ にある無料のインジケーター/EA リポジトリの簡単なレビューによると、EA を構築するための基礎として使用される最も人気のあるインジケーターであり、指標:

| Popularity Rank | Indicator | EAs Based Upon | Indicators Based Upon |

|---|---|---|---|

| 1 | Moving Average | 886 | 2353 |

| 2 | MACD Histogram | 273 | 255 |

| 3 | RSI | 257 | 547 |

| 4 | Stochastics | 196 | 331 |

| 5 | CCI | 138 | 333 |

| 6 | Parabolic | 129 | 140 |

| 7 | Bollinger Bands | 67 | 146 |

| 8 | Larry Williams Percent Range | 62 | 183 |

| 9 | Movement Directional Index | 59 | 240 |

| 10 | Momentum Indicator | 45 | 68 |

外国為替の移動平均は、一定期間にわたる通貨ペアの平均価格です。 MA が非常に人気があるのは、MA がトレンドを特定するための最も明確な方法を提供し、不安定なデータを平滑化してトレンドをより明確に確認できるためです。

簡単に言うと、単純移動平均とは、一定期間にわたる通貨の平均値です。 たとえば、9 日間の単純移動平均は、過去 9 日間の価格の平均です。 過去 9 日間の通貨の終値の合計を 9 で割ることによって計算されます。 計算時に各価格に等しい重みが与えられる場合、それは単純であると言われます。 他のタイプの移動平均には加重平均と指数平滑平均がありますが、これについては後で説明します。

移動平均には 3 つの重要な部分があります:

長さ (および/または時間枠)

計算方法 (単純、指数、平滑化、線形加重)

< p>クロスオーバー手法 (シンプル、ダブル、トリプル)各人物を順番に紹介し、各人の変数を調査し、長所と短所を明らかにします。 ただし、これらすべての部分は、最初に移動平均自体の弱点 (遅れ、ノイズ、ホイップソーの問題) のコンテキストに配置する必要があるため、さまざまな方法、長さ、クロスオーバー手法の中から選択することが、これらの問題の抜け穴に対処する方法になります。 。

移動平均の弱点

移動平均は、トレンドを説明するのに最も人気があり便利な指標の 1 つですが、次の 2 つの固有の弱点にも注意する必要があります。

市場から遅れます。

市場のノイズの影響を受ける可能性があります。

横ばい相場やホイップソー相場の影響を受けやすい可能性があります。

2011 年の EURUSD 日足チャートに 25 日単純移動平均を重ねたスクリーンショットから、これらのホールの例を示します:

2011 年 1 月から 5 月 1 日まで、市場は 25 日移動平均を上回っており、強い上昇傾向にあったことが簡単にわかります。 移動平均はトレンドを把握し、EURUSD を 5 か月以上強気で維持するのに役立ちました。 これが移動平均の力であり、その間、移動平均によって設定されたトレンドに従う人は大きな利益を得るでしょう。

次に、同時移動平均の 3 つの弱点を調べてみましょう。 最初の弱点は、5 月初旬にトレンドの方向が変わったとき、価格が 1.4300 で移動平均を下回るまで、移動平均は 400 ~ 500 ポイントを超えてまでこのトレンドの変化を示さなかったことです。 これはラグの問題であり、インジケーターがシグナルを生成できるようになる前に大きな動きが発生することを意味します。 2 番目の弱点は、2 月中旬に市場が一時的に移動平均を下回り、誤ったトレンドの変化を示したことです。 12 月初めに市場が一時的に移動平均を上回ったときに発生した、別の誤ったトレンド変化が確認できます。 それが市場ノイズの問題です。市場ノイズとは、小規模な調整や日中の変動など、基本的なトレンドを歪めるすべての価格データを指す用語です。 3 番目の弱点は、2011 年 5 月から 9 月にかけて見られます。このとき、市場は横ばいで非常に騒がしく、非常に狭い 300 ポイントの範囲にあり、市場は 25 日移動平均を上下に跳ね回っていました。 これは、横並びで騒々しい市場の問題です。 移動平均を使用するトレーダーにとって、この横ばいのノイズの多い期間は、多数の誤ったトレンドシグナルとその後のストップにエントリーして負けた可能性があるため、重大な損失を意味する可能性があります。 これら 3 つの弱点について、順番に説明していきます。

弱点 #1: ラグの問題

移動平均はトレンドフォローであることを覚えておく必要があります。 すでに開発されているもののトレンドを追うことはできますが、新しいものを予測することはできません。 実際、価格がレジスタンスに達して暴落した後も上昇する可能性があるため、これは遅行指標です。 上のチャートでは、2011 年 5 月 5 日に EUR/USD が 1.4900 の抵抗線に達し、500 ピップス急落したとき、移動平均線はまだ上昇していました。 価格が移動平均1.4300を下回り、1.3900で底を打ったため、下落の一部を捉えることもできたかもしれませんが、起こったときにさらに多くの動きを捉えることができれば良いでしょう。

ラグの修正: いくつかの可能性があります。 移動平均の長さ (日) を短くして、感度を高めることができます。 期間が短い移動平均は、最近の価格の影響をより受けやすくなります。 計算方法を変更し、指数加重移動平均または線形加重移動平均を選択して、最近の価格変化により多くの価値を提供することもできます。

弱点 #2: ノイズの問題

価格が移動平均から離れている価格系列には、カーラジオが走行時に受ける静電気のようなノイズが多いと言われています。範囲外です。 移動平均は、傾向をより適切に検出できるように、不安定なデータを平滑化するように設計されています。 それでも、たとえ最良の移動平均を使用していても、不規則なデータ(不安定な価格の急騰や弱気修正の形で)が依然として移動平均の範囲から逃れられる可能性があります。 これは上のチャートで見ることができます。2011 年 2 月中旬、短期間の弱気調整により価格が一時的に 25 日移動平均を下回り、一部のトレンドトレーダーがショートトレードで損失を被る可能性がありました。 こうした誤ったトレンド変化の多くは、2011 年の夏に発生しました。そのとき、市場は明らかにノイズを伴って横向きで方向性のない形で動きました。

ノイズの修正: 2 つの可能性があります。 ノイズを減らすために、移動平均に適用する日数を増やすことができます。 移動平均の長さ (日数) を増やして平滑化し、反応性を低くすることができます。たとえば、日数を 25 日から 50 日に増やすと、ノイズの多い外れ値がより大きな移動平均に含まれます。 , これにより、移動平均線を使用した取引がより安全になります。 50 期間移動平均の異常な高値または異常安値は、25 または 10 期間の移動平均の価格ほど重要ではありません。これは、異常な価格の計算における比重が低いためです。 単純な平均または平滑化された平均を選択すると、速度 (アンチラグ) 要素ではなく滑らかさ (アンチノイズ) 要素を強調する移動平均を計算する形式にもつながります。

弱点 #3: 横ばい相場の問題

移動平均に基づくトレンドフォロー戦略は、横ばい相場の痛みを克服するのが非常に困難です。 横ばい相場は通常、上昇または下落の後に発生し、再びどの道を選択するかを決定する前に狭いレンジ内で値固めされます。 ユーロドルの横ばい動きは、2011 年の夏の 3 か月間 (6 月、7 月、8 月)、5 月の急落直後に発生しました。 転倒から回復しようとするべきか、それともファリンを維持すべきかはわかりません。 夏には、市場は移動平均線を使って上下に動きます。ウィップソーと呼ばれる、このような上下の織り方をします(不安定な市場では価格が急速に上下し、年末に誤解を招く買いまたは売りのシグナルを出します)。移動平均線が 5 または 10 に減ったり、50 または 200 に増えたりした場合でも)。 さらに、適用される計算方法 (平滑化または指数関数) に関係なく、この横方向のホイップソーを生成します。 この脆弱性は、大きな損失を招く可能性があるため、トレンド方向の決定要因として移動平均を使用するトレーダーにとって最大の脅威となります。

横ばい市場の修正: 横ばい市場の存在を事前に検出する確実な方法は存在しない可能性があります。 通常、トレンドが現れたときにそれに従い、30% の確率で大きな利益を得る準備をし、健全な資金管理によって避けられない横ばいの損失を乗り切る準備をすることが最善です。 2011 年の夏も終わり、休暇を取って、伝説的な夏の荒波を避けることも可能です。 大金トレーダーのほとんどは夏休みに入っており、トレンドの方向性を維持するための資金が市場に存在しない理由がこれで説明できる。 ヒント: トレンドトレーダーも同様に夏休みを取るか、少なくともポジションのレバレッジを減らす必要があります。 他の唯一のオプションは、小さなトレンドが含まれる可能性のある短い時間枠 (5 分または 15 分) にズームインすることです。 これらの小さな時間枠は、ほとんどのトレンドトレーダーにとってノイズが多すぎることがよくありますが、横ばいの市場では何らかの結果が得られる可能性があります。

移動平均の穴のいくつかを調査し、いくつかの修正が加えられたことを提案しました。さらに詳しく見ていきます。 基本的には、移動平均の長さ、計算方法、クロスオーバー手法について扱います。

1. 長さ (および/または時間枠) を変更して、ラグとノイズという 2 つの問題を克服します

狭いストレートを進むのは、遅れてくるスキュラ (6 頭の海の怪物) と途切れ途切れのカリュブディス (渦巻き) を同時に避けようとするようなものです。 ラグやノイズを克服するための解決策は、多くの場合、別の問題の副作用として 1 つの問題を解決します。 ラグを克服するには長さを短くするとノイズが増加し、ノイズを克服するには長さを長くするとラグが増加します。

| Problem | Length Remedy | Time Frame Remedy | Side Effect |

|---|---|---|---|

| Lag | Decrease | Decrease | Noise Increase |

| Noise | Increase | Increase | Lag Increase |

最初のポイント: 長さまたは時間範囲を短縮すると、遅延の問題を軽減できます。

市場が強気をやめ弱気に転じた 2011 年 5 月の EURUSD に注目してみましょう。 市場が 500 ポイント暴落した後でのみ、25 日期間移動平均が弱気トレンドに入ったことに気づきました。 この傾向の反転を早期に捉えることができれば幸いです。 長さを短くすると、トレンドの反転をより早くキャッチできるでしょうか? はい、そうなります。

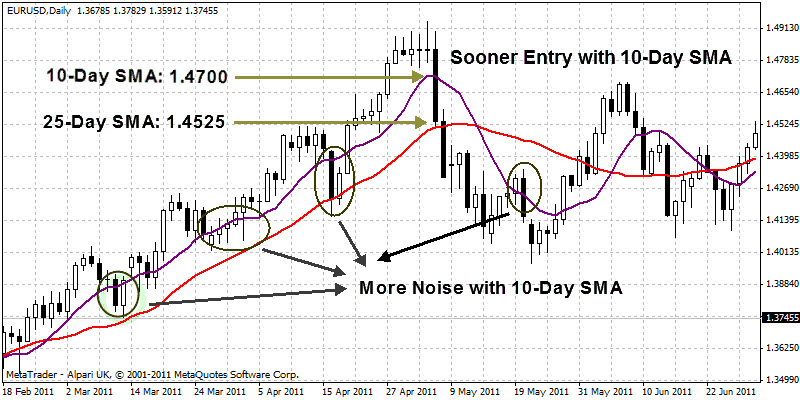

これは、25 日移動平均と短い 10 日移動平均を比較した 2011 年 5 月のスクリーンショットです:

ご覧のとおり、市場は 25 日移動平均よりも 200 ポイント早く 10 日移動平均を突破しました。 これは、より速い期間の移動平均よりも大きなポイント上の利点であるため、ラグを大幅に削減できます。 ただし、ノイズが増えるという代償が伴います。 この期間の前後の市場を見ると、この短い 10 日移動平均を使用すると、主要なトレンドに戻る小さな調整からより多くの誤ったシグナル (上の紫色の円で強調表示されている) が発生することがわかります。 これらのフェイクアウトによる損失により 200 ポイントのアドバンテージは消滅しましたが、2011 年 5 月 5 日にはより速いトレンドの変化で回復しました。

遅延を軽減するもう 1 つの方法は、時間枠を短縮することです。 たとえば、より早くトレンドに入りたい場合は、日次期間を 25 から 10 に減らすか、10 日移動平均を H4 の 60 期間移動平均 (24 時間足に 6 本の 4 時間足) に変換することができます。時間; したがって、10X6= 60) は同じ結果をもたらします。

最終的には、市場のノイズが移動平均のパフォーマンスを破壊し、滑らかさがノイズを打ち消します。 移動平均をより滑らかにする最も重要な方法は、長さまたは時間枠を増やすことです。 より長い平均期間とより大きな時間枠はどちらも平滑化効果が大きいため、どちらもトレンドを維持し、誤った反転やホイップソーを回避できるという利点があります。 ノイズが本当にひどい場合は、今年の移動平均を 50 日移動平均または 200 日移動平均に対してプロットすることができます。

株式の世界では、50 日移動平均線が 200 日移動平均線を超えるか下回る場合は、「ゴールデン クロス」として知られています。 こちらはEURUSD H4チャートの50-200MAの「ゴールデンクロス」です:

上のチャートを見ると、EUR/USD H4 時間枠で「ゴールデン クロス」を取引すると、2010 年には非常に利益が得られていたことがわかります。 2010 年 10 月は、4 月から 6 月にかけての急激な下降傾向と、7 月から 2 月にかけての 2 つの顕著な上昇傾向で乗り切ることができたかもしれません。 唯一の打撃は8月の誤った弱気シグナルであり、これは一時的な上値修正であることが判明した。

期間が長い移動平均の問題は、市場が反転するまでの時間が長くなる可能性があり、反転するまでに相場の動きは長くなる可能性があることです。もう終わっているかもしれない。 強気派または弱気派が遅れないようにするために、トレーダーは長さ (または時間枠) を短縮し、移動平均の計算方法を変更します。 しかし、これまで見てきたように、より短い長さを選択する場合の問題は、より多くのノイズやボラティリティ、アカウントを出血させる可能性のあるより多くの誤ったシグナルにさらされることです。

ヒント!

移動平均の長さを選択するときは、移動平均が短いほど最近の動きに対する感度が高くなりますが、安定性も低下することに留意してください。 移動平均が長いほど、ノイズを回避する信頼性は高くなりますが、応答は遅くなります。 移動平均の長さの選択は、速度と信頼性のバランスを考慮して行われます。トレンドの変化に迅速に対応できる程度に短く、誤ったトレンドの変化 (スイング) を避けるのに十分な長さです。 最終的には、適切な長さを決定するために広範なバックテストが必要となる難しい決定です。

2. ラグとノイズの問題を解決するために計算方法を変更する

移動平均の長さパラメータを変更することはラグとノイズに対処する最も重要な方法ですが、多くの計算が必要です2 つの質問のバランスをとることができる方法。 計算方法によっては (遅延を減らすため) 速度に重点を置くものもあれば、(ノイズを減らすため) 滑らかさに重点を置くものもあります。

主な計算方法は、単純、指数、平滑化、重み付けの 4 つです。

| Constant | Value | Name | Calculation Description |

|---|---|---|---|

| MODE_SMA | 0 | Simple Moving Average | Equal weight is given to each price over the calculation period. Bias: Smooth (anti-noise) |

| MODE_EMA | 1 | Exponential Moving Average | More weight is given to recent prices in attempt to reduce lag. Bias: Speed (anti-lag) |

| MODE_SMMA | 2 | Smoothed Moving Average | Similar to a SMA; however, rather than subtracting the oldest value, the previous smoothed average value is subtracted. Bias: Smooth (anti-noise) |

| MODE_LWMA | 3 | Linear Weighted Moving Average | Designed to put more weight on recent data and less weight on past data. Bias: Speed (anti-lag) |

単純移動平均:

最も一般的に使用されるタイプの移動平均である単純移動平均 (SMA) は、市場を表す一連の数値を加算して平均することによって計算されます。 SMA ははるかに人気のあるパターンであり、スムージング効果により非常に便利であると考えられています。

SMA の式は次のとおりです。

SMA = SUM(Close, N) /N

ここで N - 計算サイクル数

これは単純な算術です。 私たちは皆、公立学校で、平均をとり、何かの 10 を測定し、それらを合計して 10 で割る方法を学びました。 この場合、10 件の終値の平均を追加します。 翌日、最新の終値を合計に加算し、最も古い終値を差し引いて、合計終値は 10 のままになります。

SMA の利点: SMA は滑らかさを重視します。つまり、傾向を確認するために市場の不安定な動作を滑らかにしようとします。 ただし、平滑化特性により SMA が最新のデータ ポイントに遅れるという事実を好まず、加重移動平均や指数移動平均など、最近のデータ ポイントにより多くの重みを与えることを好む人もいます。

指数移動平均:

指数移動平均 (EMA) は、現在の終値の一部の移動平均を前の値に加算することによって計算されます。

EMA の計算式は次のとおりです。

EMA = (Close(i)*P)+(EMA(i-1) )*( 1-P))

ここで:

CLOSE(i) — 現在の期間が終了する価格;

EMA(i- 1) — 前の期間の終値の指数移動平均。

P - 価格値のパーセンテージを使用します。

EMA の利点: 指数移動平均は、始値終値よりも最近の価格に大きな意味を与えます。 したがって、トレンドの反転をより速く検出します。 もちろん、長さによっては、市場ノイズの影響を受けやすくなる可能性があります。

平滑移動平均 (SMMA):

平滑移動平均は、平滑化効果を 2 倍にした単純な移動平均に似ています。 この平滑化移動平均の最初の値は、単純移動平均 (SMA) として計算されます。

SUM1 = SUM(Close, N)

SMMA1 = SUM1/N

2 回目以降の移動平均は、次の式に従って計算されます。

PREVSUM = SMMA(i-1) *N

SMMA(i) = (PREVSUM-SMMA) (i-1)+CLOSE(i))/N

ここで:

SUM1 — N 期間の終値の合計です。

PREVSUM —は前のバーの平滑化された合計です。

SMMA1 — は最初のバーの平滑化された移動平均です。

SMMA(i) — は現在のバーの平滑化された移動平均です ( 1 つのバーを除くページ);

CLOSE(i) — 現在の終値;

N — 平滑化期間です。

SMMA の利点: SMMA は SMA よりも平滑化に重点を置き、傾向を確認するために市場の不安定な動作を平滑化しようとします。 SMMA ラインが EMA の 2 倍の長さであることがわかります。 ただし、SMMA の問題は、価格変動に大きく遅れる可能性があることです。

線形加重移動平均 (LWMA):

EMA と同様、最新のデータは以前のデータよりも価値があります。 加重移動平均は、対象となるシリーズの各終値に特定の加重係数を乗算して計算されます。

LWMA = SUM(Close(i)*i, N)/SUM(i, N)

ここで:

SUM(i, N) — 重み係数の合計です。

LWMA の利点: EMA と同様に、LWMA は始値終値よりも最近の価格に大きな意味を与えます。 したがって、市場ノイズの影響を受けやすくなりますが、トレンドの反転をより迅速に検出できます。

ヒント! スムーズさとスピード

メソッドの違いを調べる 1 つの方法は、スムーズさとスピードの二重性として考えることです。

スムージング アライアンスは SMA と SMMA です。どちらも、根本的なトレンドをよりよく理解するために、市場の騒がしく不安定な動作を平準化しようとするためです。 SMMA は EMA の 2 倍の長さであり、最もスムーズな方法であることがわかります。 これら 2 つの方法および/またはより長い期間を選択して平滑化する利点は、より大きな傾向の展開を確認し、短期シグナル (不規則、不規則、および異常なデータ) の発生を減らすことができることです。 ただし、その日の価格変動がトレンドの大きな変化の始まりを示している場合は、潜在的なトレンドの変化を特定するのに時間がかかります。

スピードのリーグは LWMA と EMA で、どちらも最近の価格に大きな意味を与え、古い価格にはあまり意味を与えないことで、価格の遅れを克服しようとしています。 そうすることで、どちらも価格の変化に対してより迅速に反応するため、最近の価格の変化を正当化するには大きな利点となりますが、最近の価格の変化が誤ったシグナルによるものである場合には弱点となります。

つまり、SMA および SMMA 手法はトレンドの変化を捉えるのに時間がかかりますが、スパイクやブリップによる誤ったトレンドの変化に飛び込む可能性は低くなります。一方、EMA および LWMA 手法は変化を素早く捉えることができます。しかし、間違った信号に飛び込む可能性が高くなります。 それはあなたの選択です:信頼性の高い車が欲しいですか、それとも最速の車が欲しいですか?

最終的には、単純なスムーズさまたは指数関数的なスピードを好むかもしれませんが、両方が公平な裁判を受けるまで、どちらがゲームの真の女王になるかは決してわかりません。

3. ラグとノイズに対処する方法として、クロスオーバー技術 (一方向、双方向、および三方向) を選択します。

単一移動平均クロスオーバー

単一移動平均クロスオーバーと呼ばれる最も単純な形式では、価格が移動平均を上または下で終了したときにロングまたはショートすることができます。 終値が移動平均線を超えたら買い、終値が移動平均線を下回ったら売ります。

これは、EURUSD H4 チャートの 200-MA の例です (2010 年 9 月から 2011 年 9 月):

Yīgè?

3. ラグとノイズに対処する方法として、クロスオーバー技術 (1 ウェイ、2 ウェイ、および 3 ウェイ) を選択します。 シングル MA クロスオーバー 単一移動平均クロスオーバーと呼ばれる最も単純な形式では、昨年の EURUSD の 3 つの大きな下降トレンド (+410、+600、+460) をなんとかキャッチしたことがわかります。 欧州債務拡大のニュースに注意を払わず、単にダブルクロスするだけでこれらの利益を手に入れることができたかもしれません。 単一移動平均よりも誤った取引は少ないものの、依然として横ばい相場の影響を受けやすいです。 ダブルクロスは2011年夏(6~9月)と2012年春(3~4月)に損失を被った。 長所: ダブル クロスオーバーの主な利点は、シングル クロスオーバー アプローチの潜在的な変動性の一部を克服しながら、依然として比較的シンプルで人気のあるトレンド追跡手法であることです。 値クロスオーバーではなく、高速移動平均クロスオーバーへのエントリーを遅らせるため、多くの誤ったクロスオーバーシグナルを回避できます。 短所: ダブルクロスの欠点は、クロスオーバーイベントを待っていると入場と退場が遅れることです。 この遅延により、一部またはすべての動きが失われる可能性があります。 価格が移動平均を上回ったり下回ったりしたときにロングまたはショートします。 終値が移動平均線を超えたら買い、終値が移動平均線を下回ったら売ります。 これは EURUSD H4 チャートの 200-MA の例です (2010 年 9 月から 2011 年 9 月):

三倍移動平均

3 重移動平均では、3 つの異なる長さ (高速、中位、低速) の移動平均が使用されます。高速移動平均が中位移動平均を横切り、中位移動平均が低速移動平均を横切ると、強気または弱気のシグナルが生成されます 十字架。 このイベントに使用される一般的な移動平均は、特に毎日の時間枠で (少なくとも株式の世界では) 4、9、18 期間です。 イベントは、4 日移動平均 (高速移動平均) が 9 日移動平均 (正中移動平均) を上下に交差したときに「開始」されます。9 日移動平均 (正中移動平均) が上下に移動したときに確認されます 18日移動平均(遅いMA)。 上を通過すると強気シグナルが生成され、下を通過すると弱気シグナルが生成されます。 ちょっと待ってください。エントリートリガーは、中央の MA が低速 MA を通過/下回ったときに与えられるのではありませんか。つまり、その点ではダブルクロスに似ているのではありませんか? ええそれはそうです。 エントリに重複があります。 本当の違いは輸出です。 トレーダーはポジションを迅速に決済するために 3 つの移動平均を使用します。 高速 MA が中間 MA の上または下を横切ると、それらは終了します。 これは一見すると良いアイデアのように見えますが、実際には、トレンドが完全に成熟する前に時期尚早に撤退してしまうという欠点があります。 このアイデアをバックテストして、他の 2 つのクロスオーバー タイプに比べて追加の利点があるかどうかを確認するのが賢明です; しかし経験上、追加の利点は得られず、利益が減少する傾向があるようです。

結論は

移動平均は最も単純なトレンド追跡指標かもしれませんが、その正しい使い方は思っているよりも複雑になる可能性があります。 私たちは、移動平均線の弱点、つまりラグの問題 (トレンドを捉えるのが遅すぎる) やノイズとボラティリティの問題 (誤ったトレンドの反転を捉えすぎる) について何度も警告されてきました。 もう 1 つの問題は、ラグとノイズが双子の問題であり、この 2 つの間をナビゲートする必要があることです。一方を避けようとして方向を変えると、一方が他方に近づきすぎてしまいます。 それはスキュラとカリュブディスの間を航海しようとしているようなもので、6 つの海の怪物スキュラはラグの問題 (潜在的なポイントを使い果たします) を表し、渦巻くカリュブディスはノイズとボラティリティの問題 (アカウントが混乱する可能性があります) を表しています 一連の渦巻く波)。 長さ、計算方法、クロスオーバー方法を変更することは、移動平均を 1 つの銘柄から遠ざけ、別の銘柄に近づける方法です。 ジレンマをまとめた表は次のとおりです:

| Modifications | Avoid Lag (Scylla) Side effect: More Noise (Charybdis) | Avoid Noise (Charybdis) Side Effect: More Lag (Scylla) |

|---|---|---|

| Length | Shorter Length | Longer Length |

| Calculation Method | EMA, LMA | SMA, SMMA |

| Single, Dual and Triple | Single (and Triple) | Dual |

ヒステリシスを克服するには、長さを短縮するか、EMA/LMMA 計算方法を使用するか、シングル (およびトリプル) MA クロスオーバー技術を使用しますが、これらはすべてより多くのノイズを生成します。 ノイズを克服するには、長さを増やすか、SMA/SMMA 計算方法または二重移動平均技術を使用しますが、これらはすべて遅延を増加させます。

おそらく、ギリシャの「中道」、つまりラグを減らすのに十分な速さでありながら、ノイズを減らすのに十分な滑らかさを備えた、最適化された長さ、計算、および交差方法の 2 つの極端なバランスを見つけることは可能です。 。 それを見つけることができれば、あなたの力はさらに高まります。

しかし、どちらかを選択しなければならない場合は、オデュッセウスのように、悪の少ない方を選択する方が良いでしょう。 カリュブディスの騒音よりもスキュラの遅れに近づくほうがよい。なぜなら、最終的には、真っ赤な危険な鞭のような渦巻きの市場活動に巻き込まれるよりも、(十分に早くトレンドに乗れずに)潜在的な利益を失うほうが良いからである。利益をすべて使い果たす可能性があります。 船全体を失うよりは、数人の船員を失う方が良いでしょう。