確率的指標は価格の勢いを測定します。 ロケットが空中に上昇することを想像すると、落下する前に速度を落とす必要があります。 モメンタムは常に価格の前に方向を変えます。

ストキャスティクスは、外国為替取引に関して最も人気のあるテクニカル指標の 1 つです。 人気を定量化するのは難しいですが、desynced.net/fx/eas/にある無料のインジケーター/EAリポジトリの簡単なレビューによると、EA構築の基礎として使用される4番目に人気のあるインジケーターです:

| Popularity Rank | Indicator | EAs Based Upon | Indicators Based Upon |

|---|---|---|---|

| 1 | Moving Average | 886 | 2353 |

| 2 | MACD Histogram | 273 | 255 |

| 3 | RSI | 257 | 547 |

| 4 | Stochastics | 196 | 331 |

| 5 | CCI | 138 | 333 |

| 6 | Parabolic | 129 | 140 |

| 7 | Bollinger Bands | 67 | 146 |

| 8 | Larry Williams Percent Range | 62 | 183 |

| 9 | Movement Directional Index | 59 | 240 |

| 10 | Momentum Indicator | 45 | 68 |

50年以上プロのトレーダーであり、広く尊敬されているテクニカル分析の教育者である故ジョージ・レーンは、現在の終値と一定期間のレンジ(高値/安値)の関係を測定するために1950年代後半にこの指標を開発しました。

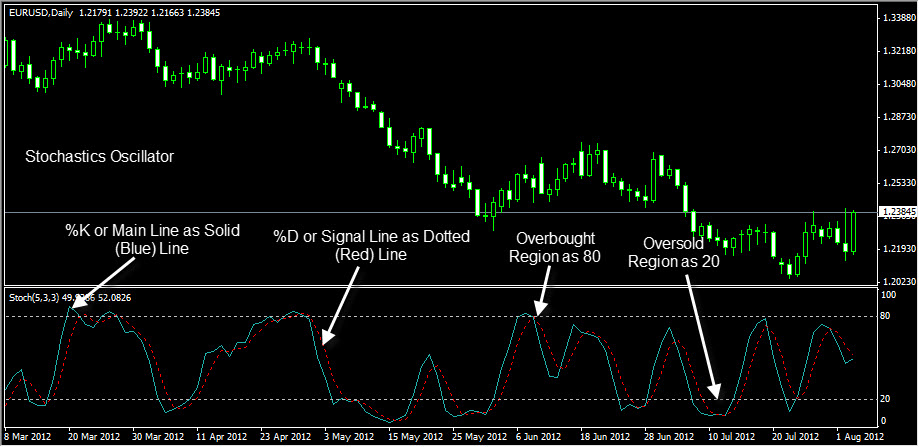

ストキャスティクスは運動量オシレーターであり、2 つの線で構成されます。

%K (またはメイン ライン) = これはメインのストキャスティクス ラインであり、実線で表示されます。

< p>%D (またはシグナル ライン) = これは単に %K の移動平均であり、点線で示されるシグナル ラインとも呼ばれます。チャートの 20 と 80 にトリガー レベルが追加されました。 確率線が 80 を超えると市場は買われすぎとみなされ、20 を下回ると市場は売られすぎとみなされます。

トレーダーは確率論を使用してトレンドの方向、トレンドの強さ、トレンドの変化を測定します。 レベルとその重要性は次のとおりです:

| Stochastics Level | Trading Action |

|---|---|

| between 30-50 and rising | Bullish |

| 80-100 | Extremely Bullish and Overbought |

| Previously above 80, now below | Short Signal |

| between 70-50 and falling | Bearish |

| 0-20 | Extremely Bearish and Oversold |

| Previously below 30, now above | Long Signal |

私たちが最も懸念している 2 つのシグナル メソッド:

メソッド #1: ストキャスティクスがシグナル ラインをクロスする

メソッド #2: ストキャスティクスが買われすぎ/売られすぎ領域をクロスする

< p>各メソッドは習得も使用も簡単です。方法 1: 信号線をランダムに交差させる

基本的に、これは、より速く移動する主確率線 (%K) が、よりゆっくりと移動する信号線 (%D) の上または下で交差することです。 このクロスオーバーは、取引シグナルが高速ラインと低速ラインのクロスから発生する移動平均クロスオーバーに似ています。

| Entry Signals | Conditions |

|---|---|

| Buy Signal | Stochastics Line (%K) crosses above Signal Line (%D) |

| Short Signal | Stochastics Line (%K) crosses under Signal Line (%D) |

出口ルール:

バックテストによって決定される固定ストップロス、または反対の取引シグナルで単に終了することもできます:

| Exit Signals | Conditions |

|---|---|

| ExitBuy | When Stochastics Line (%K) crosses above Signal Line (%D). |

| ExitSell | When Stochastics Line (%K) crosses below Signal Line (%D). |

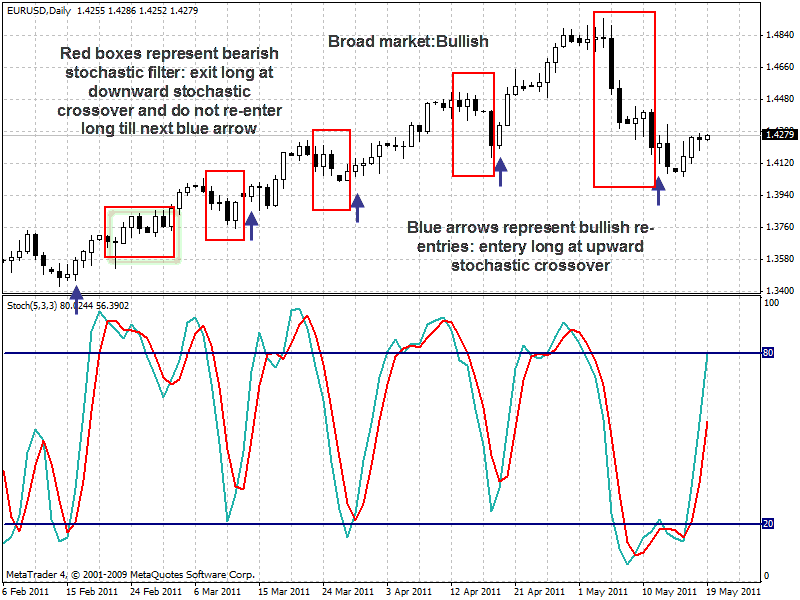

EURUSD 日足チャートの強気クロスオーバーの例:

EUR/USD は 2011 年 2 月から 2011 年 5 月まで強い上昇傾向にあり、クロスオーバー手法を使用している場合は、クロス レッグ (青い矢印で示されている) のみを取引し、手仕舞いするのが賢明です。クロスオーバーの弱気側 (赤いボックスで示されます)。 市場が短期間の弱気局面に入った後、1 つのシグナルを公正な市場価格で市場に投入する 5 ~ 6 つの素晴らしい買いシグナルが現れます。 市場の全体的な傾向がわかれば、確率的クロスオーバー手法を使用してトレンド側でプレーすることができます。

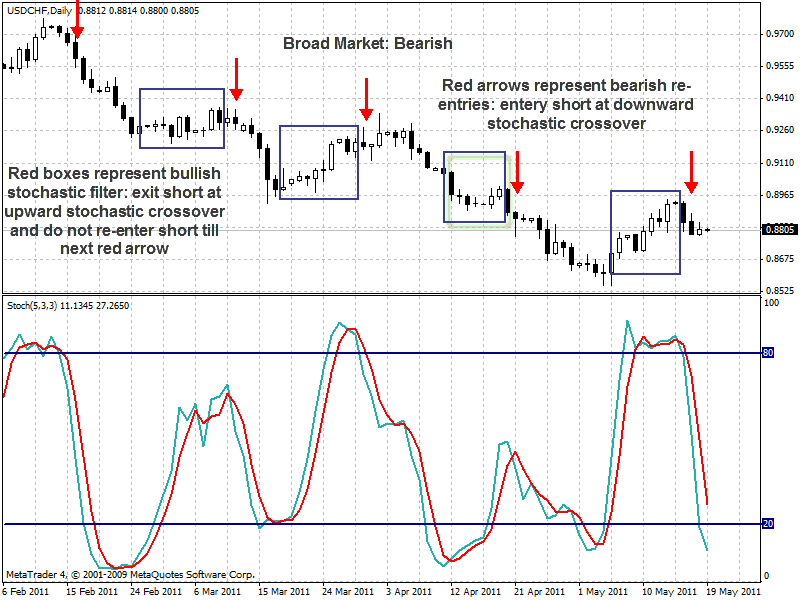

USD/CHF 日足チャートにおける弱気クロスオーバー手法の例:

USD/CHF は 2011 年 2 月から 5 月にかけて強い弱気傾向にあり、クロスオーバー手法を使用する場合は、クロスオーバー (青い矢印で示される) のショートとクロスオーバー ライン側のロングサイドのみを取引するのが賢明でしょう。退場し、市場から遠ざかります(赤いボックスで示されています)。 下降トレンド市場全体のさまざまな下降トレンドを利用するための 5 つの優れた売りシグナルがあり、買いシグナル (出口として) を使用すると、強気の修正局面を回避しながら、これらの短期取引を大きな利益で終了することができます。利益のために。

上の図からわかるように、ランダム信号クロスオーバーに 2 つのフィルターを追加するとパフォーマンスが向上します。

< br/>< /p>

買われすぎ/売られすぎフィルター: ショート取引が 80% レベルを超えて発生し、ロング取引が 20% レベル未満で発生するクロスオーバーは、これらのレベルを超える強いシグナルのクロスオーバーよりも有利であると考えられます。 ただし、このフィルターを使用すると、トランザクションの数が大幅に減少します。

トレンド マーケット フィルター: 市場がトレンドの場合、成功の可能性が高いシグナルはトレンドの方向性を示すシグナルです。 市場が上昇傾向にあるときに買い取引に参加するには売られすぎの条件のみを探し、市場が下降傾向にあるときに売り取引に参加するには買われすぎの条件だけを探す必要があります。 市場が不安定またはトレンドがない場合は、トレンドの方向に取引する代わりに、上記のように売買することができます。

確率的パラメータと時間枠:

どの通貨ペアでも利用できるさまざまなパラメータと時間枠があります。 一部のトレーダーはより大きなパラメーターセット (21,9,9) を効果的に使用しましたが、他のトレーダーはより大きな期待を示しました。 日足チャートを使用して取引することを好む人もいれば、H1 チャートを使用して取引することを好む人もいます。 選択には、感度と信頼性のバランスが関係します。 一般に、確率パラメータまたは時間枠が小さいほど、市場の変化に対する反応が速くなり、クロスオーバーが多くなります。 欠点は、これらのクロスオーバーの信頼性が低い可能性があることです。 対照的に、ランダムパラメーターが大きいほど、または時間枠が大きいほど、反応時間は遅くなりますが、欠点としては取引機会が少なくなり、利点としては取引シグナルの信頼性が高くなります。 すべてのトレーダーは、異なるパラメータ値と異なる時間枠を使用して確率システムをバックテストし、どのセットと時間が最もパフォーマンスが良いかを確認する必要があります。

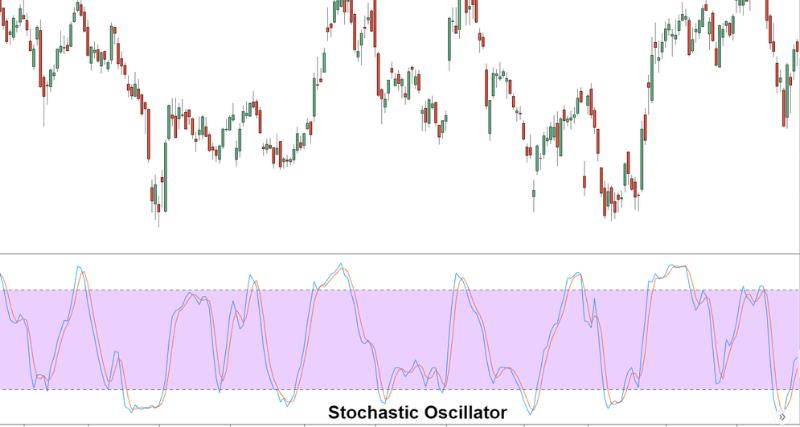

方法 2: ストキャスティクスの買われすぎ/売られすぎエリアを取引する

ストキャスティクスは 80% レベルで買われすぎとみなされ、20% レベルで買われすぎとみなされます。売られすぎた。 売られすぎのエリアで買ったり、買われすぎのエリアで売るのは簡単ですが、これらのエリアは現在のトレンドの強力な継続を表している可能性があることを覚えておく必要があります。 したがって、トレーダーは、ストキャスティクスがこれらの領域を離れるときにのみ逆張り取引を行う必要があります。

| Entry Signals | Conditions |

|---|---|

| Buy Signal | Stochastics crosses over oversold level (20) from below. |

| Short Signal | Stochastics crosses under overbought level (80) from above |

出口ルール:

バックテストによって決定されるストップロスとテイクプロフィットを修正することも、反対の取引シグナルで単に終了することもできます:

| Exit Signals | Conditions |

|---|---|

| ExitBuy | Stochastics crosses under overbought level (80) from above |

| ExitSell | Stochastics crosses over oversold level (20) from below |

この逆トレンド戦略の厄介な点は、市場がトレンドを維持し続けるため、いくつかのフィルターを実装する必要があることです。

トレンド マーケット フィルター: ストキャスティクスがゾーンを下回ったり上回ったりする場合は売買しないでください。のみ ゾーンから出たときにのみ売買します。 確率線が買われ過ぎ/売られ過ぎ領域に入るのを待ってから、終了します。 価格がトレンドにある場合、ストキャスティクス ラインは買われすぎ/売られすぎのゾーンに長期間留まりやすくなります。 ラインがゾーン内にあるときだけトレードするのは危険です。

トレンドかどうか: 市場がトレンドの場合は、トレンドの方向にのみ取引するのが最善です。 メイントレンドに逆らってカウンタートレンド取引を行うと、アカウントにとって危険になる可能性があります。 市場が不安定なゾーンにある場合は、市場の両側のトレンドに逆らって取引すると利益が得られる可能性があります。 ただし、市場のトレンドサイクルの開始と終了、およびレンジサイクルの開始と終了のタイミングは難しい場合があります。 EUR/CHF や EUR/GBP などの一部の通貨ペアは、他の通貨ペアよりもレンジ内での動作を示すため、買われ過ぎと売られ過ぎの地域の両方の側面を利用するのに適している可能性があります。

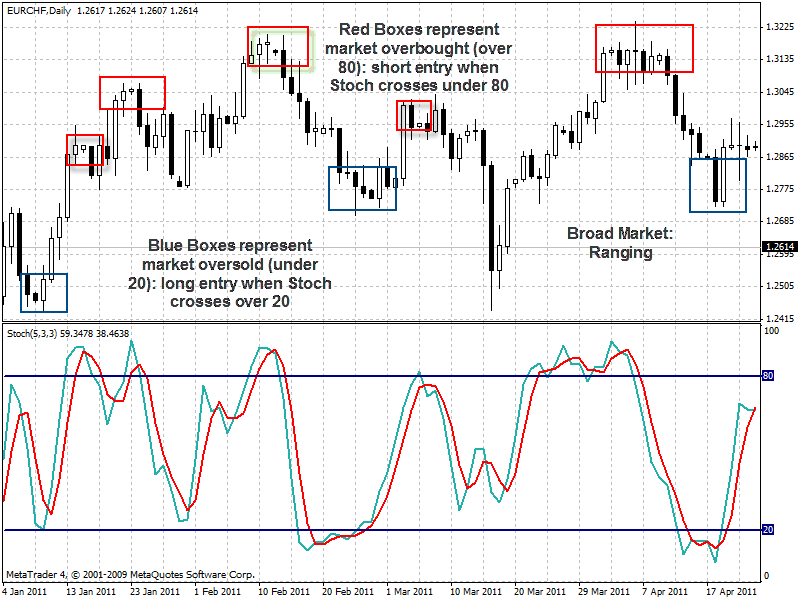

EURCHF 日足チャートの買われ過ぎ/売られ過ぎの確率的な取引例:

EUR/CHF は一般的にレンジ内通貨ペアであるため、買われ過ぎ/売られ過ぎの領域に出入りする際にストキャスティックスがどのように売買するかをよく示しています。 ユーロ/スイスフランの日足チャートでは、ストキャスティクスは1月から5月の間に3回、20の売られ過ぎ領域に入ったり抜けたりし、買いシグナルを生成しました。 これは1月の最初の買いシグナル(20に少し触れた)で、数百ピップスを獲得できたはずで、もしラインが20を下回ると当初予想していた確率論トレーダーは簡単に見逃していたかもしれない。 短い操作はより頻繁で強力です。 ストキャスティクスが買われすぎの領域に出入りするとき、それぞれ数百ピップスを獲得できる美しい弱気シグナルが 5 つありました。

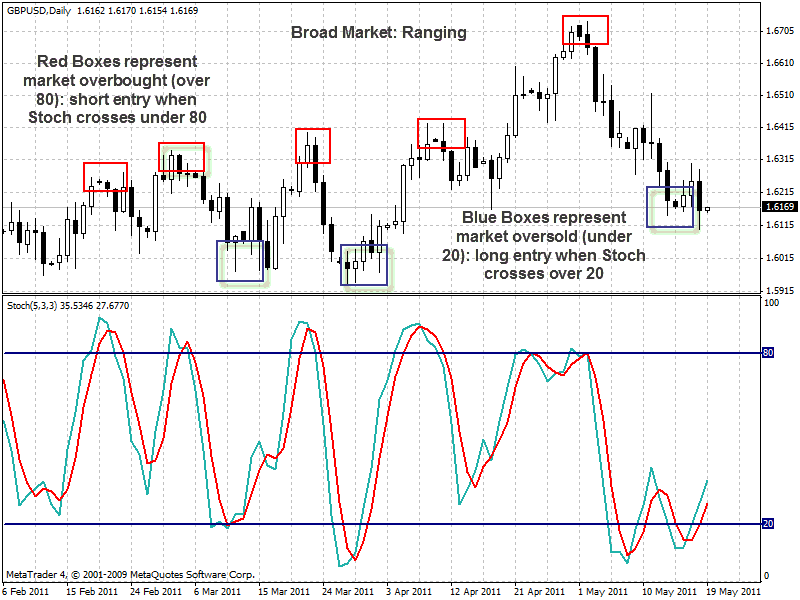

GBP/USD 日足チャートにおける買われすぎ/売られすぎの確率的な取引例:

2011 年 2 月から 5 月にかけて、GBP/USD は 1.6000 ~ 1.6400 の 400 レンジに張り付いており、このレンジの両側で取引し、売られ過ぎの領域で買い取引を行い、買われ過ぎの領域で売り取引を行うと、良好な蓄積が得られます。ポイントの。 4月末に価格が1.6700を超えたときにレンジブレイクアウトがあったことに注意してください。

多くの市場では、このようなブレイクアウトは、以前の弱気シグナルに対して買われ過ぎの領域に大きな圧力をかけることになります。 ただし、この場合、以前の弱気シグナル (チャートの 4 番目の赤いボックス) は 1.6400 のレンジの上限近くに入り、市場は 1.6169 (250 ピップス) の安値を付けた後、すぐに上昇してレンジを突破したでしょう。下)の上部。

戦略の利益目標が 200 ~ 250 ピップスである場合、または少なくとも市場が反転してその範囲を突破する前に損益分岐点レベルでエグジットする場合、このトレードはおそらく勝つでしょう。 適切なバックテストを行うことで、ストキャスティクスの買われすぎ/売られすぎ手法を使用して市場が意図した範囲を突破した場合に備えて、特定の通貨ペアの最適なテイクプロフィットと損益分岐点レベルを決定できます。