Expert Advisor の戦略設計 - この記事では、エントリー手法を構築し、保留中のストップ注文と保留中の指値注文を配置する方法を学びます。

すべてのエントリー手法は、成行注文、逆指値注文、指値注文という 3 つの注文タイプに依存します。 前に強調したように、ほとんどの戦略はエントリーオーダーを使用して構築およびテストする必要があります。 成行注文は、常に参加できるとは限らない保留中の指値エントリーや、遅すぎると参加できる保留中のストップエントリーとは異なり、設定した条件が満たされたときに市場に参加できることが保証されています。

トランザクション久しぶりに成行注文にハマりました。 そうは言っても、両方の未決注文エントリー手法 (リミットとストップ) を試して、有望な成行注文を最初に構築してテストする戦略を強化できるかどうかを確認することは害にはなりません。

純粋なストラテジストとして、優れたエントリー手法には 2 つのルールが含まれるべきだと思います。

取引を行う前に、価格で設定の方向性を確認する必要があります。

たとえば、セットアップでロングポジションが必要な場合、現在の高値を上回る買いストップなどのエントリーテクニックにより、その上昇方向が確認されます。理想的には、エントリー手法により、エントリー前に設定された方向に価格が強制的に移動します。

エントリーでは、戦略の攻略方法のあらゆる段階に参加することを保証する必要があります。

たとえば、トレンドフォロー戦略を使用している場合、おそらくエントリー手法 (最後のバーの安値を下回る指値注文など) は必要ありません。その場合、これは保証されません。が起こり、大きな動きを見逃す可能性があります。

保留中のストップ エントリー注文: 長所と短所

その性質上、保留中のストップ エントリー注文には市場が所定のレベルを超える必要があります。市場価格で購入するか、市場価格より下で販売するか。

利点: まったくない (セットアップから成行注文が生成される) 場合と比較して、このようなエントリートリガーがあることの利点は、シグナルのいくつかの間違いを回避できることです。 成行注文は早期に参入できる可能性がありますが、誤った罠に陥る可能性もあります。 これらのブレイクアウトストップは、トレンドセットアップの方向を確認するように設計されており、それによって上記のルール#1とルール#2を満たし、それによって取引の信頼性が高まります。

欠点: この戦略を使用する欠点は、注文のエントリーが遅すぎる可能性があり、エントリーが元の設定ではなく遠い位置にあることです。元の設定から離れること マーケットがトレンドまたは反転の方向に動いた後。 したがって、確認の利点が得られ、取引の信頼性が高まりますが、その代償として、より早い成行注文を受け入れた場合に潜在的なピップ利益を失うことになります。

保留中の指値注文: 長所と短所:

指値注文は逆指値注文の逆です。 買い指値は現在の市場よりも低く、売り指値は現在の市場よりも高くなります。 トレンドフォロー戦略では、指値注文は価格が設定の反対方向に動くように要求します。 たとえば、速い移動平均が遅い移動平均をクロスしたときにロングする必要がある場合、指値注文では、取引に参加する前に、クロスオーバーから市場が最初に数ピップをリトレースする必要があります。

利点: 指値注文では成行注文よりも有利な価格でエントリーできるため、市場が指値価格まで戻れば、より多くの利益を得ることができます。ポイント。 未決の指値注文は、カウンタートレンドまたはリトレースメントタイプの戦略と組み合わせて使用でき、上記のルールに準拠します。 逆トレンド戦略とリトレースメント戦略は両方とも市場がエントリーする前に価格をリトレースする必要があるため、指値注文は価格のリトレースメントも必要であるため、補完的に機能します。

短所: トレンドフォローシステムの場合、指値注文はエントリーの移動前に設定された方向に価格を強制しないため、エントリーの最初のルールに違反します。 また、価格が制限に達しない場合、キャッチするように設計された動きをキャッチできないため、ルール #2 にも違反します。 トレンドベースの戦略に指値注文を出すことはエントリールール #1 と #2 に違反するため、多くの場合、そのような戦略を強化するのではなく汚染します。 例として、MA クロスオーバー戦略に従ってトレンドに指値注文を出し、それが戦略をどのように引き下げるかを示します。

保留中の 2 つのエントリー手法の実験を開始する前に、ベースライン、つまり実験前の戦略の結果を確立することが適切です。

1999 年 1 月から 2012 年 1 月までの 25-250 SMACros は次のとおりです:

単純な停止および逆転システムの場合、この戦略は非常にうまく機能します。 プロフィットファクターは 1.76、純利益合計は 8,139 ドル、DD は 2,243 ドルで、この戦略は非常に強力です。 保留中のストップまたは制限を追加することでパフォーマンスが向上するか妨げられるかを見てみましょう。

保留中のストップロス保留注文の実験: ストップロス保留注文 +/- 20 ピップのギャップは設定によって決まります。

未決のストップ注文を発注するには多くの方法がありますが、基本から始めます。戦略設定が買いシグナルを生成すると、未決のストップ注文は現在の価格より +20 ピップス上に発注されます。 、1 サイクルで 1 日 (1440 分) 期限切れになります。 この戦略が売りシグナルを生成すると、ストップロスのエントリー注文が現在の価格より 20 ピップス下に発注され、1 日後に期限切れになります。 これが実行可能なエントリーポイントである可能性がある理由は、確認設定の上下 20 ピップスのストップロスエントリーが市場の方向性を示しているためです。 食器洗いをある程度避けながら、トレンドのほとんどをキャッチする可能性があります。

買いシグナルの場合:

通常の言語:

セットアップでロングシグナルが確認された場合に入力します。買いストップ + 売り価格より 20 ピップス上。

セットアップでショートシグナルが確認された場合、エントリーテクニックは売値より-20ピップス上の売りストップです。

MQL コード:

if(stoporders)if(time2!= 時間[0]){RefreshRates();ticket=open(OP_BUYSTOP,blots,Ask+

gap*pt,stoploss,takeprofit,expire,Blue);

< /p>

注: stoporders=true 条件が設定されると、ストラテジーはストップ注文 +/- 20 ピップのギャップを開始します。

買いストップはギャップ手法ですでに機能しているため、プログラムする必要はありません。

試してみたいカスタマイズ可能な機能は、保留中の注文の有効期限とギャップ ポイントの長さだけです。

プロパティ タブでの外部コードの好みは次のとおりです:

インスタント注文が true に設定されるまで、ストップ注文と指値注文は false になります。 これで、stoporders が true に設定され、instantorders が false に設定されます。

有効期限 = 1440 (デフォルト – 保留中の注文が 1 日で期限切れになることを意味し、240 は 4 時間で期限切れになることを意味し、60 は 1 時間で期限切れになることを意味します) .、0 は期限切れがないことを意味します)。

ギャップ = 20 (デフォルト - ギャップが買値より 20 ピップス上、または売値より 20 ピップス下に設定されることを意味します)。

今のところ、有効期限とギャップはデフォルトのままにしておきます。

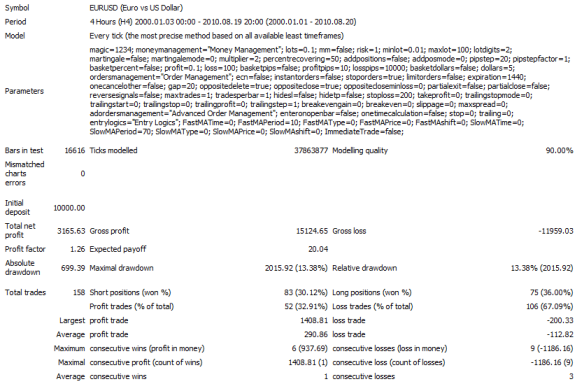

99 年 1 月から 2012 年 1 月までの 20 ピップストップの 25 ~ 250 SMACross の結果は次のとおりです。

パフォーマンスが半分になっていることがわかります。 エントリー手法を使用すると、純利益は半分になり (デフォルトの 7,434 ドルに対して 3.1,000 ドル)、利益は 30 ポイント減少し (デフォルトの 1.63 に対して 1.26)、DD はわずかに増加します (1.8,000 から 2,000 へ)。 このブレイクアウトにより 22 件のトレードが歴史から除外されたようで、除外されたトレードの一部は重大な影響を及ぼしました。

ストップロスブレイクアウト戦略は、理論的には価格がセットアップの方向性を確実に確認することで戦略に役立ちますが、実際にはエントリーテクニックがこれらの戦略を打ち破ります。移動平均戦略。 成行注文の設定はそのシンプルさが際立っています。

エントリー手法の実験: MACross 方向の指値注文 +/- 20 ピップ

前述したように、指値注文手法は上記 2 つのエントリー ルールに違反することが多いため、あまり使用されません。 指値注文は価格を設定方向に強制的に動かすわけではなく、戦略が設計した動きを捉えることができない場合があります。 これらの制限のため、指値注文はトレンドフォロー戦略を損なうことがよくあります。 20 ピップのストップギャップを 20 ピップのリミットギャップに変えることでどのように行われるかを説明しましょう。

購入シグナルの場合:

通常の言語:

< p >設定が強気シグナルを確認する場合、エントリー手法は買い指値 - 20 ピップス下です。希望価格。売りシグナルの場合:

通常の言語:

設定でショートシグナルが確認された場合に入力します。売り指値 + 入札値より 20 ピップスです。

MQL コード内:

if(limitorders)if(time3!= 時間[0]){RefreshRates();ticket=open(OP_BUYLIMIT,blots,Bid-

gap*pt,stoploss,takeprofit,expire,Blue);

売りシグナルの場合:

通常の言語:

ショート確認シグナルが設定されている場合、エントリー手法は売り指値 + 20 ピップス上の入札です。

MQL コード内:

if(limitorders)if(time5!= 時間[0]){RefreshRates();ticket=open(OP_SELLLIMIT,slots,Ask+

gap*pt,stoploss,takeprofit,expire,Red);

< /p>

注: limitorders=true 条件が設定されると、ストラテジーは指値注文 +/- 20 ピップのギャップを開始します。

購入制限はギャップ手法ですでに機能しているため、プログラムする必要はありません。

試してみたいカスタマイズ可能な機能は、保留中の注文の有効期限とギャップ ポイントの長さだけです。

プロパティ タブでの外部コードの好みは次のとおりです:

ストップオーダーと

指値注文は、instantorders が true に設定されるまで false です。 現在、limitorders は true に設定され、

instantorders は false に設定されています。

今のところ、有効期限とギャップはデフォルトのままにしておきます。

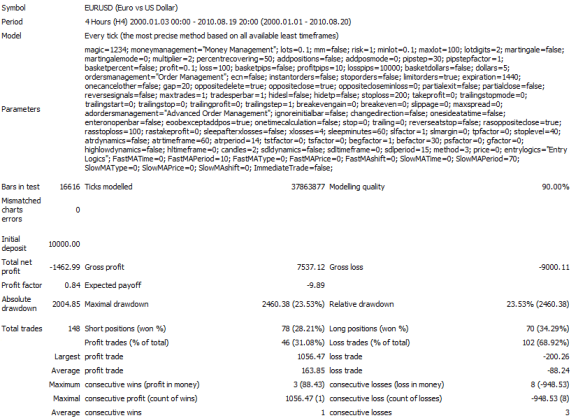

以下は、20 ポイント ギャップ制限のある Method2 の、2000 年 1 月 1 日から 2010 年 8 月 20 日までの 25 ~ 250 の SMACross の結果です。

ご覧のとおり、テクノロジーの後に、単純な 20 ポイントのギャップ制限エントリを追加します。この元々優れた戦略は完全に破壊されました。 7.4K の純利益は -1.4K に減少し、1.64 PF という好調な PF はひどい 0.84 PF に変わり、最大ドローダウンは 600 ドル増加しました。 価格制限テクニックはすべての利点を取り除き、反転取引には不適切な戦略になります。

結論

これまで見てきたように、入力テクニックを追加せずにセットアップ自体が最も効果的なアプローチである場合があります。 実際、MACros 戦略を使用したストップロスおよびリミットエントリー手法の実験では、生のパフォーマンスに重大な損害を与える可能性があることが証明されました。 ストップまたはリミットのギャップエントリーによって戦略を改善できない場合、ストップまたはリミットのメカニズムがどれほど高度であっても、戦略を改善することはできないと私たちは考えています。

戦略開発に関する一部のライターは、保留中のエントリ メカニズムは、優れた戦略を作成する上で忘れ去られているか失われたリンクであると考えています。 銃に例えると、設定はスコープであり、保留中のエントリはトリガーです。 これは良い比喩です。

しかし、それは始めることに負うところが大きすぎます。 私は、単純な設定がスコープやトリガーになる可能性があると反論します。逆効果になるような不要なコンポーネントを追加しないでください。

これは、複雑な停止または制限メカニズムでは戦略を強化できないという意味ではありません。 ストップエントリー戦略の中には、トレンドラインベースの戦略と組み合わせて最も効果的に機能するものもありますが、リミットエントリー戦略の中には、カウンタートレンド戦略と組み合わせて最も効果的に機能するものもあります。 戦略を立てようとするときはいつでも、次のことを試してください。