鉴于我们交易的货币对显示一种货币对另一种货币的相对强度,我们必须寻求比较货币对中每种货币背后的经济力量。 例如,如果我们正在研究利率,我们必须研究两组之间的利率差异,称为利率差异,而不仅仅是一组的利率。

此外,每一次基本力量比较都必须着眼于现在和过去的情况,并推测短期和长期的未来前景。 了解如何阅读外汇基本面分析,并在本文中发现推动货币市场和影响价格的十大市场力量。

以下是推动货币市场的十大基本力量。

目录

利率

对外汇和经济的影响

当前和历史利率的比较:

经济日历:中央银行利率决定和讲话

通货膨胀率

对外汇和经济的影响

当前和历史通货膨胀率的比较

经济日历事件

贸易平衡和经常账户

对外汇和经济的影响

经济事件

政府债务

经济事件

就业/失业

对外汇和经济的影响。

经济日历事件

国内生产总值

对外汇和经济的影响

经济日历事件

制造业相关统计

对外汇和经济的影响

经济日历事件

消费者支出和信心

对外汇和经济的影响

经济事件

新屋开工和新屋及现有房屋销售

对外汇和经济的影响

经济事件

地缘政治风险

自然灾害:

恐怖袭击:

战争:

政府领导层的选举或变动:

其他国家的动荡:

金融风暴和安全逃亡:

利率

中央银行通过控制隔夜或短期利率来制定货币政策。 他们使用这些利率向商业银行贷款,以影响抵押贷款利率和其他类型的贷款。 中央银行的货币政策旨在控制通货膨胀和/或促进经济增长。 例如,欧洲中央银行 (ECB) 的目标是将通货膨胀率控制在 2% 以下,而美联储则肩负着促进经济增长和维持物价稳定的双重使命。

对外汇和经济的影响

利率和设定利率的货币政策对货币的相对价值和国内经济活动有着深远的影响。 利率直接影响货币,将投资者吸引到高息货币和债券,导致高息货币上涨,或吓跑低息货币和债券的投资者,导致低息货币下跌 . 此外,国内利率影响整体经济活动,较低的利率通常(有时只是理论上)刺激借贷、投资和消费,而较高的利率往往会减少借贷并增加储蓄而不是消费。 此外,由于较低的利率压低了货币价格,这使得外国消费者的出口产品更便宜,这反过来又有助于贸易平衡。

对于交易者来说,经验法则是:

| Interest Rate | Currency Effect | Inflation Effect | Growth Effect |

|---|---|---|---|

| Higher Rate | Strengthens Currency | Stabilizes Inflation | Slows Growth |

| Lower Rate | Weakens Currency | Increases Inflation | Stimulates Growth |

一个国家和另一个国家之间的利率差异被称为利率差异,投资者通常会被表现出正利率差异的货币对所吸引。 有关更多信息,请参阅我们关于套利交易的文章。

当前和历史利率的比较:

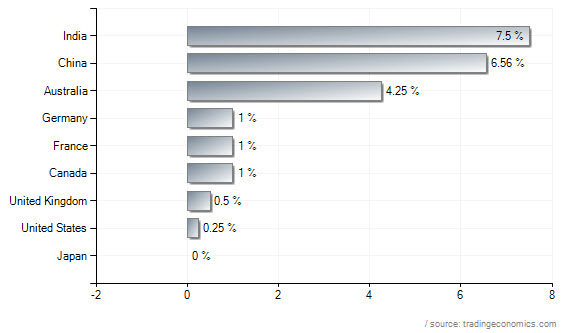

人们应该首先尝试观察每对货币对中当前的利率差异,特别注意表现出最大正利率差异的货币对。 例如,以下是主要国家的利率排名,由 tradingeconomics.com 提供:

从上图可以立即看出,澳大利亚的 4.25% 和美国的 0.25% 之间的 4% 正利率差之间存在很大差距,这表明做多澳元/美元(并每年回升 4%)将 成为最好的套利交易。

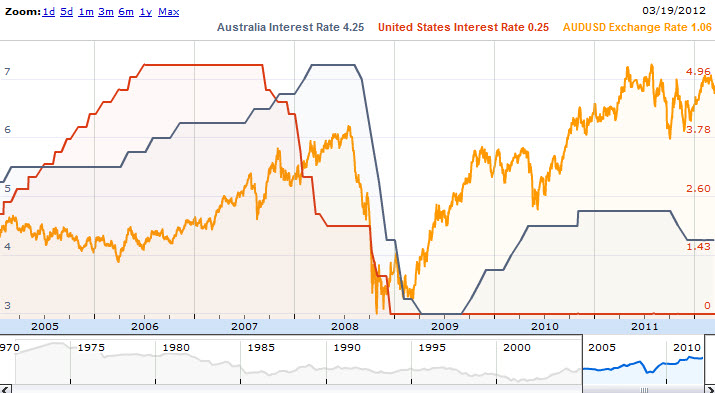

下一个应该深入研究历史利率,最好是重叠图表格式,以了解两国利率随时间相对变化的背景。 同样,tradingeconomics.com 显示了澳元利率与美元利率的叠加图表,背景是澳元兑美元汇率:

从上图可以看出,2008年两国利率大幅下跌,美元从5%跌至近零,澳元从7.25跌至3。直到2009年10月,才看到澳元回升 其自身的底部,而美元仍在地下室,然后向投资者发出信号,这是对 AUDUSD 进行多头套利交易的时候了。

经济日历:中央银行利率决定和讲话

利率决定

影响:高

国家:全部

频率:变化

经济日历中关于利率的最重要事件是中央银行利率决定。 在这里,中央银行政策委员会的制定者就设定利率的位置达成共识。 交易员密切关注预测和实际汇率之间的差异,推动本币在高于预期的汇率下上涨,并在低于预期的汇率下下跌。

| Difference between forecast and actual | Currency Effect | Reason |

|---|---|---|

| Higher than forecast rate | Positive/bullish for currency | Foreign investors now want to own a higher interest-bearing currency (and bonds) |

| Lower than forecast rate | Negative/bearish for currency | Foreign investors are now less inclined to invest in a lower interest-bearing currency (and bonds) |

央行行长讲话

影响:高

国家:全部

频率:变化

中央银行主席或行长可能会不时发表公开演讲,暗示未来的货币政策。 他可能表达对提高通胀的担忧,引发人们猜测他可能会提高利率以抑制通胀,或者他可能表达对经济状况和失业率上升的担忧,引发人们猜测他可能会降低利率以刺激借贷和投资 经济。 因此,评论可能会决定短期的积极或消极趋势。 但是要小心,因为声明解释导致的波动对短期趋势交易者来说可能是危险的。

影响利率决策的其他力量:

通货膨胀——更高的百分比变化会促使中央银行提高利率以抑制通货膨胀

经常账户和贸易平衡——较低的数字可能会促使一些中央银行降低利率以缩减货币和增加出口

失业——更高的失业率会促使央行行长降低利率以刺激投资和就业。

通货膨胀率

货币购买力的下降称为通货膨胀。 随着纸币的出现,以及中央银行降低利率和随意印刷以增加货币供应量的权力,纸币作为一种货币形式总是会燃烧或贬值。 结果是长期通货膨胀,而不管一个国家的消费者价格指数 (CPI) 中不同商品和服务的短期供需力量如何,消费者价格指数 (CPI) 是衡量通货膨胀的常用指标。

然而,不同的货币以不同的速度燃烧,这取决于每个国家(或中央银行)积极操纵利率和印刷机的水平,我们作为交易者对不同的燃烧率感兴趣。 我们特别感兴趣的是一种货币对构成该货币对的另一种货币的购买力侵蚀率。

对外汇和经济的影响

经济体中较高的通货膨胀率会降低对投资(以及以其中计价的货币)的需求,因为通货膨胀水平可以消除所有或部分预期资产收益率。 例如,如果投资者投资于一个通货膨胀率为 6% 的国家的年收益率为 5% 的债券,那将是愚蠢的,因为他每年会损失 1%。 中央银行密切关注消费者物价指数,以了解通胀是否保持在可接受的标准内或涨幅过大。 如果他们担心通货膨胀率已经超过可接受的水平,他们可能会提高利率。 当他们看到通货膨胀水平适中并且经济处于低迷状态时,他们通常会降低利率(或印钞票)。 此外,政府使用 CPI 向社会保障受益人、政府雇员和退休人员以及食品券领取者支付经过通货膨胀调整后的款项。

对于交易者来说,经验法则是:

| Inflation Rate | Currency Effect (Long Term) | Currency Effect (Short Term) | Short Term Reason |

|---|---|---|---|

| Higher Rate | Weakens currency | Strengthens currency | Traders might use this surging inflation data from the perspective of a central banker so worried about it that he needs to raise interest rates to control it. Raising interest rates, in turn, strengthens the currency. |

| Lower Rate | Strengthens currency | Weakens currency | Traders might see this from the perspective of a central banker who now feels more free to lower interest rates or initiate new rounds of quantitative easing (money printing) in light of benign inflation data and a faltering economy. Lower interest rates or printing money, in turn, strengthens the currency. |

最终,从长远来看,更高的通货膨胀率会更快地使货币通货紧缩。 这是显而易见的。 不太明显的是,在短期内(甚至可能在事件发布当天),更高的通胀率变化可能对货币有利。 这样做的原因是,交易员会猜测央行可能会加息以控制通胀。 当然,他们可能是错的,在当今全球经济崩溃的情况下,中央银行将疲弱的 GDP 和失业率视为比通货膨胀更紧迫的问题。 更有可能发生的是,如果通货膨胀率低于预期,那么它可以让央行行长有更多的自由来降低利率,或者如果利率已经在地下室,印更多的钱,以便 为陷入困境的经济添加更轻的燃料。

当前和历史通货膨胀率的比较

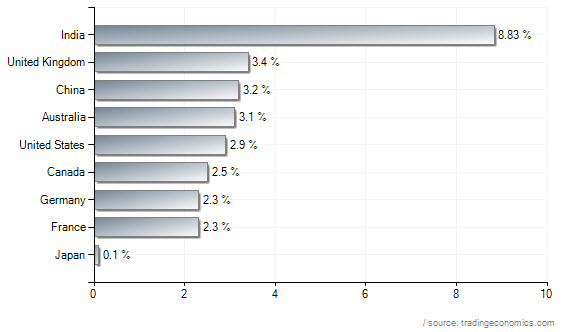

人们应该首先尝试着眼于每一对中当前通货膨胀率的差异,特别注意那些表现出最大通货膨胀率差异的货币对。 例如,以下是主要国家通货膨胀率的排名,由 tradingeconomics.com 提供:

从上面的排名图中可以清楚地看到,英国是通胀率最高的主要货币,为 3.4%,而日本的通胀率最低,为 0.1%,通胀差异为 3.3%。 这意味着当只有 +0.5% 的正利率差异被 -3.3% 的负通胀率差异完全消除时,就很难证明在 GBPJPY 上进行套利交易是合理的。

经济日历事件

消费物价指数 (CPI)

影响:中高

国家:美国、英国、日本、瑞士、欧元区、欧洲主要国家

频率:每月

经济日历中关于通货膨胀率的最重要事件是消费者价格指数 (CPI)。 CPI 是一个价格指数,它跟踪一组指定的消费品和服务的价格,提供通货膨胀的衡量标准。 不同国家发布各自的 CPI 变化,交易者密切关注预测和实际汇率的差异以获得短期交易机会,在高于预期的汇率下推动本国货币上涨,在低于预期的汇率下推动本国货币下跌 .

核心消费物价指数

影响:中高

国家:美国、加拿大、欧元区

频率:每月

该报告衡量消费者购买的商品和服务价格的变化,不包括食品、能源、酒精和烟草。 由于美国和加拿大的央行行长将关注核心 CPI(CPI 减去食品和能源价格)而不是 CPI,交易员将更密切地关注核心 CPI 以了解美元或加元的通胀变化。

生产者物价指数(PPI)

影响:中等

国家:美国、英国、加拿大、澳大利亚、欧元区、欧洲主要国家

频率:每月

PPI 衡量制造商销售的商品价格变化(PPI 输出),被认为是低重要性,以及制造商购买的商品和原材料的价格(PPI 输入),被认为是中等重要性。 由于生产者将更高的成本转嫁给消费者,它可以成为一个有价值的通胀早期指标,因此它与 CPI 具有相同的短期和长期解释。

| Difference between forecast and actual | Currency Effect | Possible Trigger Level | Potential Pip Range | Reason |

|---|---|---|---|---|

| CPI or PPI Higher than forecast rate | Positive/bullish for currency | +0.20% | 50 pips | Central bankers might see the higher inflation rate as a threat that needs to be subdued by a higher interest rate |

| CPI or PPI Lower than forecast rate | Negative/bearish for currency | -0.20% | 50 pips | Central bankers might see the lower inflation rate as a non-threat and so they can focus instead on keeping interest rates the same or lower. |

请注意,通货膨胀的增加对任何货币都有负面影响。 因此,非常具有讽刺意味的是,交易者会因为一种货币的汇率高于预期而进行交易。 他们这样做只是因为他们从央行行长的角度看到了利率变化,央行行长可能会受到更高通胀的威胁而提高利率以试图抑制通胀,而这种利率上涨(如果它 发生)将反过来增加对货币的需求。

最近,与过去 10 年一样,央行行长们更关心降低利率以刺激其萎靡不振的经济,而不是稳步上升(且报告不足)的通货膨胀率在内部侵蚀了大多数纸币的购买力。 可以说,从大局来看,较高的 CPI 和 PPI 数字对货币是危险的。 聪明的投资者不想投资贬值更快的货币(从 CPI 看),制造商也不想在生产成本更高的国家建厂(从 PPI 看)。 日元在过去几年(与黄金一起)走强的原因之一是其相对“无通胀的环境”已被投资者视为担心大多数其他纸币通货膨胀率的安全港。

贸易平衡和经常账户

贸易已经发展成为塑造世界经济的最重要力量之一,在国外市场买卖产品的业务占任何大型经济体 GDP 的很大一部分。 例如,在美国,超过 1200 万个工作岗位与出口部门相关,约 25% 的美国商业活动以某种方式与国际贸易相关。 通常,贸易商对“净出口”数字感兴趣。 出口代表一个国家在世界市场上的竞争力、创造就业机会和提高企业利润的能力。 为了满足国内和国外的需求,企业必须生产更多的产品,而更高的产量转化为更快的 GDP 增长。 进口增加的负面影响是,由于外国公司生产这些产品,它会削弱 GDP 增长。

影响一个国家贸易平衡的三个关键力量:1)母国与其他国家之间增长率的相对差异; 2) 该国消费者购买外国商品的倾向; 3) 本国货币对其他货币的价值变动。 如果母国的增长速度快于大多数其他国家,则进口增长将大于出口,从而导致逆差。 然而,美国等一些国家比其他国家的购物者更倾向于进口外国商品,这给美国带来了额外的问题,美国自 1976 年以来每年都陷入年度贸易逆差。货币价值的变化可以改变 进出口价格进而改变需求。 货币走强使贸易平衡恶化,因为它降低了进口价格,使它们更受消费者欢迎,同时,它提高了在国际市场上销售商品的成本,鼓励外国买家到别处寻找更便宜的产品。

对外汇和经济的影响

国际货物贸易和服务贸易是一个国家赚取外汇的有形途径。 强势货币建立在出口超过进口的基础上。 净出口产生的收入多于留在国内的收入,而不是购买进口的收入。 出口多于进口转化为健康的贸易平衡(和健康的经常账户)并导致更稳定的货币和经济。 外国人从一个国家购买的商品和服务越多,他们支付这些产品所需的该国货币就越多。

相比之下,不断恶化的贸易逆差会削弱货币。 要购买外国商品和服务,该国公民必须出售其货币以用当地货币支付外国产品。 净进口(进口 > 出口)表示离开该国的资金多于流入该国的资金,这会导致汇率走弱。 这也可能意味着当地出口商品产量下降,该国已成为其他国家以牺牲我们当地工业为代价出售其产品的市场,这种情况最终会影响失业率、工资和 GDP。 此外,有时巨大的消费需求必须由信贷来推动。 为了满足庞大的消费需求,美国平均每天要向外国借款超过20亿美元,这也导致美元贬值。

经济事件

国际商品和服务贸易(或贸易平衡):

影响:高

国家:大多数

频率:每月

该报告衡量报告期内进出口商品和服务的价值差异。 正数表示更多的商品和服务被出口多于进口(收入多于支出),而负数表示商品和服务进口多于出口(支出多于收入)。

往来账户余额:

影响:中等

国家:美国、加拿大、澳大利亚、日本、欧元区

频率:每季度一次

它是对一个国家与世界其他地区的贸易和投资关系最广泛的核算。 本报告的一方面涉及母国与其他国家之间的商品和服务交换(见上文贸易平衡)。 但它也比这更广泛。 除了在国外市场买卖商品和服务外,还有投资资本的进出口。 外国人每天买卖一个国家的股票、债券和其他类型的资产,在国外的投资回报(股息和利息支付)就是流回国内的收入。 因此,该季度报告试图追踪所有这些商品和服务的跨境流动、投资收入流以及资产买卖。 金融账户显示投资资本和贷款进出该国的流动情况,包括政府拥有的外币和证券以及其他政府拥有的本国货币。

国库国际资本系统:

影响:中等

国家:美国

频率:每月

一份追踪进出美国的投资资金流向的报告 由于美国人喜欢入不敷出,而联邦政府的支出多于收入,因此支出与收入之间存在巨大差距,这意味着家庭和联邦政府 不得不借钱来填补缺口。 众所周知,欧洲、日本和中国的工人会将其收入的 5% 至 40% 储蓄起来,最终将多余的储蓄借给美国,购买美国股票、债券和其他美元资产。 这些外国贷款成为美国保持低国内利率和继续经济增长所需的资本。 不幸的是,总有一天外国债权人会发现他们的投资组合严重暴露于美元,他们将开始缩减并分散投资于其他货币。 在经济日历报告中,我们会看到一个名为 TIC Net Long-Term Transactions 的数字,它衡量的是美国公民购买的长期外国证券与外国投资者购买的美国长期证券之间的价值差异,以十亿美元为单位 . 对国内证券的需求和货币需求是直接相关的,因为外国人必须购买国内货币才能购买国家的证券。

对于交易者来说,经验法则是:

预测与实际差异:经常账户# 或贸易余额# 货币影响原因

高于预期的贸易差额、经常账户差额和 TIC 净长期交易使货币走强 流入的资金多于流出的资金(货币提振),本地出口行业看起来更健康(对 GDP 有利)。 任何负贸易差额逆转并开始接近贸易顺差的迹象都是非常乐观的。

低于预期的贸易差额、经常账户和 TIC 净长期交易削弱了货币更多的钱离开而不是留下(货币贬值),当地出口行业看起来不那么健康(对 GDP 不利)。 任何负贸易差额逐渐恶化或正贸易差额逆转的迹象都是看跌的。

注意:只有当国际对一国商品和服务的需求增加时,贸易逆差的逆转或缩小才能改善货币。 如果逆转或收窄是由于深度衰退导致进口需求暴跌,投资者仍会回避该货币。

从总体上看,贸易顺差被称为贸易顺差,包括出口多于一种进口(这意味着它收到的钱多于支出的钱),而贸易逆差被称为贸易逆差 并且包括进口不止一种出口产品(花的钱多于收到的钱)。 这两者对大型经济体来说都不是天生的危险,但巨额贸易逆差可能是其他经济问题的迹象。 例如,美国长期以来一直存在巨额贸易逆差,尤其是对中国的贸易逆差,而中国反过来又收获了暴风雪般的美元贸易顺差,并将其再投资于美国债券。 中国的贸易战略一直是尽可能多地获得全球制造业份额,作为这一战略的副作用,它积累了大量外汇储备。 为了实现这一战略,中国有意操纵其货币,将其与几乎总是走弱的美元挂钩,由于这种挂钩以及低劳动力和生产成本,他们在世界范围内保持了低价出口。 这些更便宜的出口产品反过来又削弱了美国制造业的就业机会。 欧洲联盟绳索出口商遭受的损失更大。 随着美元走软,美国商品在欧洲变得更便宜,但欧洲商品在美国或中国并没有便宜。 由于美国和欧洲仍处于全球经济衰退的魔掌之中,中国将通过保持与货币挂钩并通过出口实现更多增长来获得更多的市场份额。