交易者被教导的第一件事是“趋势是你的朋友”,你必须“顺其自然”。 识别趋势的一种简单且非常流行的方法是移动平均线。 今天使用移动平均线交易的资金可能比使用所有其他技术指标的总和还要多。

人气难以量化,但根据对 desynced.net/fx/eas/ 的免费指标/EA 存储库的快速回顾,它是最流行的指标,用作 EA 和指标构建的基础:

| Popularity Rank | Indicator | EAs Based Upon | Indicators Based Upon |

|---|---|---|---|

| 1 | Moving Average | 886 | 2353 |

| 2 | MACD Histogram | 273 | 255 |

| 3 | RSI | 257 | 547 |

| 4 | Stochastics | 196 | 331 |

| 5 | CCI | 138 | 333 |

| 6 | Parabolic | 129 | 140 |

| 7 | Bollinger Bands | 67 | 146 |

| 8 | Larry Williams Percent Range | 62 | 183 |

| 9 | Movement Directional Index | 59 | 240 |

| 10 | Momentum Indicator | 45 | 68 |

外汇中的移动平均线是货币对在一段时间内的平均价格。 MA 之所以如此受欢迎,是因为它们提供了最清晰的趋势识别方法,平滑了不稳定的数据以更清楚地看到趋势。

简而言之,简单移动平均线是一种货币在一段时间内的平均值。 例如,9 天简单移动平均线是最近 9 天价格的平均值。 它是通过将一种货币的最后 9 天收盘价的总和除以 9 来计算的。当在计算期间对每个价格赋予相同的权重时,它被称为简单。 其他类型的移动平均线是加权平均线和指数平滑平均线,我们将在后面讨论。

任何移动平均线都包含三个关键部分:

长度(和/或时间范围)

计算方法(简单、指数、平滑、线性加权)

交叉法(简单、双重和三重)

我们将依次介绍每个人,探索每个人的变量,揭示他们的长处和短处。 然而,所有这些部分都必须首先置于移动平均线本身的弱点(其滞后、噪音和洗盘问题)的背景下,以便在不同的方法、长度和交叉技术之间做出选择是应对这些问题的方法 漏洞。

移动平均线的弱点

移动平均线是描述趋势的最流行和最有用的指标之一,但我们也应该意识到它的两个固有弱点:

它落后于市场;

它可能会受到市场噪音的影响;

它可能容易受到横向和洗盘市场的影响。

让我们从叠加在 2011 年 EURUSD 日线图上的 25 日简单移动平均线的屏幕截图中向您展示这些漏洞的示例:

可以很容易地看到,从2011年1月到5月1日,市场一直在25日均线上方,这意味着它处于强劲的上升趋势中。 移动平均线本可以帮助我们看到趋势并在五个多月内保持看涨欧元兑美元。 这就是移动平均线的力量,在此期间,那些跟随移动平均线设定的趋势的人将获得可观的收益。

现在让我们检查一下同期移动平均线的三个弱点。 第一个弱点是,当趋势在 5 月初改变方向时,移动平均线直到 400-500 点之后才显示出这种趋势变化,直到价格跌破移动平均线 1.4300。 这就是滞后问题,这意味着在指标能够生成信号之前已经发生了重大变动。 第二个弱点是,在 2 月中旬,市场短暂跌破移动平均线,预示着错误的趋势变化。 您可以看到另一个错误的趋势变化发生在 12 月早些时候,当时市场短暂上涨至移动平均线上方。 这就是市场噪音的问题,这个术语指的是所有扭曲潜在趋势的价格数据,例如小幅调整和盘中波动。 第三个弱点可见于 2011 年 5 月至 9 月,市场处于横盘整理、非常嘈杂、非常狭窄的 300 点范围内,市场在 25 天移动平均线上下波动。 这是一个横向和嘈杂的市场的问题。 对于使用移动平均线的交易者来说,这段横盘整理、嘈杂的时期可能意味着重大损失,因为他们可能已经进入并被大量虚假趋势信号和随后的止损所击败。 让我们依次讨论这三个弱点。

弱点#1:滞后问题

我们必须记住,移动平均线是趋势跟踪的。 它可以在已经开发的趋势中跟随趋势,但不能预测新的趋势。 事实上,它是一个滞后指标,因为它在价格遇到阻力并崩盘后仍可能上涨。 在上图中,当 2011 年 5 月 5 日欧元兑美元触及阻力位 1.4900 并暴跌 500 点时,移动平均线仍在上涨。您本可以抓住部分跌幅,因为价格跌破 1.4300 移动平均线 并触及 1.3900 的底部,但如果能够在它发生时抓住更多的移动,那就太好了。

修复滞后:有几种可能性。 您可以缩短移动平均线的长度(天数)以使其更灵敏。 较短周期的移动平均线对近期价格更为敏感。 您还可以更改计算方法,选择指数或线性加权移动平均线,为最近的价格变化提供更多价值。

弱点#2:噪音问题

价格远离移动平均线的价格系列据说有很多噪音,就像汽车收音机超出范围时收到的静电噪音一样。 移动平均线旨在平滑不稳定的数据,以便我们能够更好地检测趋势。 尽管如此,即使在最好的移动平均线中,不稳定的数据(以波动的价格峰值和空头修正的形式)仍然可以逃脱移动平均线的限制。 我们可以在上图中看到这一点,在 2011 年 2 月中旬,短暂的看跌修正导致价格暂时跌破 25 日移动平均线,使一些趋势交易者进行可能以亏损告终的空头交易。 2011 年夏季出现了许多此类错误的趋势变化,当时市场以横向、无方向的方式移动,并伴随着明显的噪音。

修复噪音:有两种可能性。 您可以将更多天数应用于移动平均线以减少噪音。 您可以增加移动平均线的长度(天数)以使其平滑并降低响应速度; 例如,如果您将天数从 25 天增加到 50 天,嘈杂的异常值就会包含在较大的移动平均线中,这使得移动平均线的交易更加安全。 50 周期移动平均线中的异常高价或异常低价不如 25 或 10 周期移动平均线中的价格重要,因为异常价格在计算中的权重较小。 选择简单或平滑的平均数也会使您与一种计算移动平均数的形式相结合,这种移动平均数强调平滑度(抗噪声)因子而不是速度(抗滞后)因子。

弱点#3:横向市场的问题

任何基于移动平均线的趋势跟踪策略都非常难以克服横向市场的痛苦。 横盘整理市场通常发生在上涨或下跌之后,在决定再次采取哪条路径之前在窄幅范围内盘整。 横盘整理 EURUSD 发生在 2011 年的三个夏季月份(6 月、7 月和 8 月),就在 5 月大幅下跌之后。 它不确定是否应该尝试从跌倒中恢复或保持 fa林。 在夏季,市场通过移动平均线上下波动,它会做这种上下交织,称为洗盘(价格在波动的市场中快速上下波动,发出误导性的买入或卖出信号 移动结束),即使移动平均线减少到 5 或 10,或增加到 50 或 200。此外,无论应用何种计算方法,它都会产生这种横向洗盘活动(无论它是 平滑或指数)。 此漏洞代表了对使用移动平均线作为趋势方向决定因素的交易者的最大威胁,因为它可能导致大量损失。

修复横向市场:可能没有万无一失的方法来提前检测横向市场的存在。 通常最好在趋势出现时跟随趋势,准备在 30% 的时间出现时赚大钱,并准备好自己通过稳健的资金管理在横盘整理中度过不可避免的损失。 在 2011 年夏季横盘整理的情况下,有可能休假并避免夏季传说中的波涛汹涌。 大多数大资金交易者在夏季休假,这有助于解释为什么市场上没有资金来维持趋势方向。 提示:趋势交易者同样应该在夏季休假,或者至少降低其头寸的杠杆率。 唯一的其他选择是放大可能包含小趋势的较短(5 或 15 分钟)时间范围。 对于大多数趋势交易者来说,这些较小的时间框架通常过于嘈杂,但它们可能会在横向市场中产生一些成果

既然我们已经探索了移动平均线的一些漏洞并提出了一些修复方案,我们将更详细地探索其中的一些修复方案。 基本上,它们涉及移动平均线的长度、计算方法和交叉技术。

1. 改变长度(和/或时间框架)以克服滞后和噪音的双重问题

在狭窄的直线上航行就像试图同时避开滞后的 Scylla(六头海怪)和波涛汹涌的 Carybdis(漩涡)。 克服滞后和噪音的补救措施往往会在解决一个问题的同时带来另一个问题的副作用。 为了克服滞后,我们减少了长度,这会产生更多的噪音,而为了克服噪音,我们增加了长度,这会产生更多的滞后。

| Problem | Length Remedy | Time Frame Remedy | Side Effect |

|---|---|---|---|

| Lag | Decrease | Decrease | Noise Increase |

| Noise | Increase | Increase | Lag Increase |

第一点:减少长度或时间范围可以缓解滞后问题。

让我们放大 2011 年 5 月的 EURUSD,当时市场停止看涨并转为看跌。 我注意到 25 天周期移动平均线是如何在市场暴跌 500 点之后才进入空头趋势的。 尽早捕捉到这种趋势逆转会很好。 长度的减少能否更快地捕捉到趋势反转? 是的,会的。

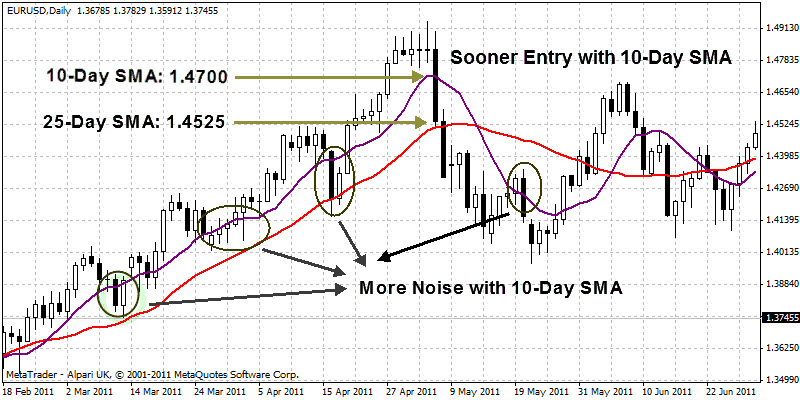

这是 2011 年 5 月的屏幕截图,比较了 25 天移动平均线和较短的 10 天移动平均线:

如您所见,市场下穿 10 日均线的速度比 25 日均线快 200 点。 对于更快的周期移动平均线来说,这是一个显着的点优势,因此它成功地减少了滞后。 然而,它是有代价的:更多的噪音。 如果您查看这段时间之前和之后的市场,您会发现使用这个较短的 10 天均线会导致更多错误信号(在上面的紫色圆圈中突出显示)来自恢复到主要趋势的小型修正。 这些假冒出局造成的损失抵消了 200 点的优势,它在 2011 年 5 月 5 日的更快趋势变化中回升。

减少滞后的另一种方法是缩短时间范围。 例如,如果想更快地进入趋势,可以将每日周期从 25 减少到 10,或者 10 天移动平均线可以转化为 H4 的 60 周期移动平均线(24 小时内有 6 个四小时柱 ; 因此,10X6= 60) 得出同样的结果。

最终,市场中的噪音会破坏移动平均线的性能,而平滑度会抵消噪音。 使移动平均线更平滑的最重要方法是增加长度或时间范围。 较长的平均周期和较大的时间范围都具有较大的平滑效果,因此它们都具有保持趋势的优势,避免错误的反转和洗盘。 如果真的对噪音不利,那么可以将今年的移动平均线绘制在 50 天移动平均线或 200 天移动平均线上。

在股票世界中,50 天移动平均线穿过/低于 200 天移动平均线被称为“黄金交叉”。 这是 EURUSD H4 图表上的 50-200 MA“黄金交叉”:

您可以在上图中看到,交易 EUR/USD H4 时间框架上的“黄金交叉”将为 2010 年带来可观的利润。人们本可以在 4 月至 6 月的大幅下降趋势和 7 月至 2 月的两个显着上升趋势中度过难关 2010 年 10 月。您可能会收到的唯一打击是 8 月份的错误空头信号,结果证明这是向上上涨的短暂修正。

较长周期平均线的问题在于它可能会延长市场反转所需的时间,而当它反转时,走势可能已经结束。 为了防止牛市或熊市迟到,交易者缩短了长度(或时间范围)并修改了移动平均线的计算方法。 但是,正如我们所看到的,选择较短长度的问题是让自己面临更大的噪音和波动,更多的错误信号可能会让你的账户流失。

提示!

选择移动平均线长度时,请记住移动平均线越短,它对最近的走势越敏感,但也越不稳定。 移动平均线越长,它在避免噪声方面越可靠,但响应速度越慢。 选择移动平均长度是速度和可靠性之间的平衡,要足够短以足够快地响应趋势变化,同时又要足够长以避免错误的趋势变化(波动)。 最终,这是一个艰难的决定,需要进行广泛的回溯测试来决定合适的长度。

2.改变计算方法解决滞后和噪声问题

改变移动平均线的长度参数是处理滞后和噪声的最重要方法,但有多种计算方法可以权衡解决这两个问题。 一些计算方法侧重于速度(以减少滞后),而其他计算方法侧重于平滑度(以减少噪音)。

四种主要的计算方法是:简单、指数、平滑和加权。

| Constant | Value | Name | Calculation Description |

|---|---|---|---|

| MODE_SMA | 0 | Simple Moving Average | Equal weight is given to each price over the calculation period. Bias: Smooth (anti-noise) |

| MODE_EMA | 1 | Exponential Moving Average | More weight is given to recent prices in attempt to reduce lag. Bias: Speed (anti-lag) |

| MODE_SMMA | 2 | Smoothed Moving Average | Similar to a SMA; however, rather than subtracting the oldest value, the previous smoothed average value is subtracted. Bias: Smooth (anti-noise) |

| MODE_LWMA | 3 | Linear Weighted Moving Average | Designed to put more weight on recent data and less weight on past data. Bias: Speed (anti-lag) |

简单移动平均线:

最常用的移动平均线类型,简单移动平均线 (SMA) 是通过将代表市场的一组数字相加然后求平均来计算的。 SMA 是迄今为止更流行的模式,并且由于其平滑效果而被认为非常有用。

SMA 的公式如下:

SMA = SUM(收盘价,N)/N

其中 N – 计算周期数

这只是简单的算术。 我们在公立学校都学过如何取平均值,测量某物的 10 个,将它们加起来然后除以 10。在这种情况下,我们将把 10 个收盘价的平均数相加。 第二天,您将最新的收盘价加到总数中,并减去最旧的收盘价,使收盘价总数保持为 10。

SMA优势:SMA强调平滑性,即试图平滑市场的不稳定行为,以便看到趋势。 然而,有些人不喜欢 SMA 因其平滑特性而滞后于最新数据点这一事实,他们更愿意为最近的数据点赋予更多权重,如加权和指数移动平均线。

指数移动平均线:

指数移动平均线 (EMA) 是通过将当前收盘价的某个份额的移动平均线与前一个值相加来计算的。

EMA 的公式如下:

EMA = (收盘(i)*P)+(EMA(i-1)*(1-P))

在哪里:

CLOSE(i) ― 当前周期关闭的价格;

EMA(i-1) — 上一周期收盘的指数移动平均线;

P——使用价格值的百分比。

EMA 的优势:指数移动平均线赋予近期价格更多的意义,而不赋予期初收盘价更多的意义。 因此,它可以更快地检测到趋势反转。 当然,根据长度的不同,它可能更容易受到市场噪音的影响。

平滑移动平均线 (SMMA):

平滑移动平均线就像一个简单的移动平均线,具有两倍的平滑效果。 此平滑移动平均线的第一个值计算为简单移动平均线 (SMA):

SUM1 = SUM(关闭, N)

SMMA1 = SUM1/N

第二个和后续移动平均线根据以下公式计算:

PREVSUM = SMMA(i-1) *N

SMMA(i) = (PREVSUM-SMMA(i-1)+CLOSE(i))/N

在哪里:

SUM1 — 是 N 期收盘价的总和;

PREVSUM — 是前一根柱的平滑总和;

SMMA1 — 是第一个柱的平滑移动平均线;

SMMA(i) — 是当前柱的平滑移动平均线(第一个柱除外);

CLOSE(i) — 当前收盘价;

N — 是平滑周期。

SMMA优势:SMMA比SMA更强调平滑,试图平滑市场的不稳定行为,以便看到趋势。 您会看到 SMMA 线看起来像是 EMA 长度的两倍。 然而,SMMA 的问题在于它可能远远落后于价格走势。

线性加权移动平均线 (LWMA):

与 EMA 一样,最新数据比早期数据更有价值。 加权移动平均线是通过将所考虑系列中的每个收盘价乘以某个权重系数来计算的。

LWMA = SUM(Close(i)*i, N)/SUM(i, N)

在哪里:

SUM(i, N) — 是权重系数的总和。

LWMA 优势:与 EMA 一样,LWMA 赋予近期价格更多的意义,而不赋予期初收盘价更多的意义。 因此,它们可以更快地检测趋势反转,尽管它们更容易受到市场噪音的影响。

提示! 平滑度与速度

查看方法差异的一种方法是将它们视为平滑度和速度之间的二元性。

平滑联盟是 SMA 和 SMMA,因为两者都试图消除市场的嘈杂、不稳定的行为,以便更好地看到潜在趋势。 您会看到 SMMA 看起来像是 EMA 长度的两倍,使其成为最平滑的方法。 通过选择这两种方法和/或更长的周期实现平滑的优势在于,它可以看到更大的趋势展开并减少出现的短期信号(不稳定、不规则的异常数据)。 但是,如果这一天的价格变动代表趋势发生重大变化的开始,则需要更长的时间才能识别出潜在的趋势变化。

速度联盟是 LWMA 和 EMA,它们都试图通过为最近的价格赋予更多的意义而为旧的价格赋予更少的意义来克服价格滞后。 这样做时,它们都对价格变化做出更快的反应,这可能是近期价格变化合理的一大优势,但如果最近的价格变化是由于虚假信号引起的,则这是一个弱点。

因此,SMA 和 SMMA 方法获取趋势变化的速度较慢,但不太可能因尖峰或光点而跳入错误的趋势变化,而 EMA 和 LWMA 方法获取变化的速度更快,但更有可能跳入错误信号。 这是您的选择:您想要可靠的汽车还是最快的汽车一个?

最后,虽然人们可能会偏爱简单的平滑度或指数的速度,但在对两者进行公平审判之前,人们永远无法知道哪一个将成为游戏的真正女王。

3. 选择分频技术(单分频、双分频和三分频)作为处理滞后和噪声的方法。

单 MA 交叉

在其最简单的形式中,称为单一移动平均线交叉,当收盘价超过/低于移动平均线时,您可以做多或做空。 当收盘价穿过移动平均线时买入,当收盘价低于移动平均线时卖出。

这是 EURUSD H4 图表(2010 年 9 月至 2011 年 9 月)上 200-MA 的示例:

Yīgè?

3. 选择分频技术(单分频、双分频和三分频)作为处理滞后和噪声的方法。 单 MA 交叉 在其最简单的形式中,称为单一移动平均线交叉,您可以看到它在去年成功地抓住了 EURUSD 的三个大下降趋势(+410、+600、+460)。 您本可以仅通过双交叉获得这些利润,而不必关注欧洲债务蔓延的消息。 虽然它的虚假交易比单一移动平均线少,但它仍然容易受到横向市场的影响。 双重交叉在 2011 年夏季(6 月至 9 月)和 2012 年春季(3 月至 4 月)遭受了损失。 优点:双交叉的主要优点是它仍然是一种相对简单和流行的趋势跟踪技术,同时克服了单交叉方法的一些潜在波动。 因为您将入场延迟到快速移动平均线交叉而不是收盘价交叉,所以您可以避开许多错误的交叉信号。 缺点:双交叉的缺点是等待交叉事件会延迟进入和退出。 这种延迟可能会导致您失去部分或全部走势。当收盘价超过/低于移动平均线时,做多或做空。 当收盘价穿过移动平均线时买入,当收盘价低于移动平均线时卖出。 这是 EURUSD H4 图表(2010 年 9 月至 2011 年 9 月)上 200-MA 的示例:

三重移动平均线

三重移动平均线采用三种不同长度的移动平均线(快速、中等和慢速):当快速移动平均线穿过中等移动平均线,而中等移动平均线穿过慢速移动平均线时,根据方向产生看涨或看跌信号 的交叉。 用于此事件的常见移动平均线是 4、9 和 18 个周期,特别是在每日时间范围内(至少在股票世界中)。 当 4 天(快速移动平均线)向上/向下穿越 9 天移动平均线(中线移动平均线)时,事件“开始”,当 9 天移动平均线(中线移动平均线)向上/向下移动时确认 18 天移动平均线(慢速 MA)。 上方交叉时产生看涨信号,下方交叉时产生看跌信号。 等一下,你会问:当中间 MA 穿过/低于慢 MA 时,不是给出了进入触发,因此在这方面不是很像双交叉吗? 是的,这是真的。 条目中存在重叠。 真正的区别在于出口。 交易者使用三重移动平均线来更快地平仓。 当快速 MA 穿过中间 MA 上方/下方时,它们退出。 虽然乍一看这似乎是个好主意,但在实践中它有一个缺点,即在趋势有机会完全成熟之前过早退出趋势。 明智的做法是对这个想法进行回溯测试,看看它是否提供了除其他两种交叉类型之外的任何额外优势; 但从经验来看,它似乎没有提供额外的优势,而且往往会减少回报。

结论

移动平均线可能是最简单的趋势跟踪指标,但其正确使用可能比人们想象的要复杂。 我们一次又一次地警告移动平均线的弱点,即它的滞后问题(太晚捕捉趋势),以及它的噪音和波动问题(捕捉太多错误的趋势反转)。 另一个问题是滞后和噪音是一对孪生问题,需要在两者之间导航,如果一个人转向避开一个,一个就会离另一个太近。 这就像试图在 Scylla 和 Carybdis 之间航行,其中 6 头海怪 Scylla 代表滞后问题(会吞噬你的潜在点数),而漩涡 Carybdis 代表噪音和波动问题(这可能会使你的账户陷入困境) 一系列翻腾的波浪)。 修改长度、计算方法和交叉方法是引导移动平均线远离一个问题并靠近另一个问题的方法。 这是一张总结困境的表格:

| Modifications | Avoid Lag (Scylla) Side effect: More Noise (Charybdis) | Avoid Noise (Charybdis) Side Effect: More Lag (Scylla) |

|---|---|---|

| Length | Shorter Length | Longer Length |

| Calculation Method | EMA, LMA | SMA, SMMA |

| Single, Dual and Triple | Single (and Triple) | Dual |

为了克服滞后,我们减少长度或使用 EMA/LMMA 计算方法或使用单(和三)MA 交叉技术,所有这些都会产生更多噪音。 为了克服噪音,我们增加长度或使用 SMA/SMMA 计算方法或双移动平均技术,所有这些都会产生更多滞后。

或许可以找到希腊的“中间道路”,即两个极端之间的平衡:优化的长度、计算和交叉方法,该方法足够快以减少滞后,但又足够平滑以减少噪音。 如果你能找到它,你的力量就越大。

但如果你必须在两者之间做出决定,最好像奥德修斯那样,两害相权取其轻。 最好接近 Scylla 的滞后而不是 Carybdis 的噪音,因为最终最好是失去一些潜在的利润(因为没有足够快地进入趋势),而不是陷入炙手可热的困境 危险的洗盘式漩涡市场活动可能会耗尽您的所有利润。 你最好失去几个水手,而不是整艘船。